Блог им. Kirikasan

Русская Аквакультура. Разбор отчета

- 01 сентября 2021, 15:47

- |

Компания представила МСФО отчет за 1пг 2021 года. Основные моменты:

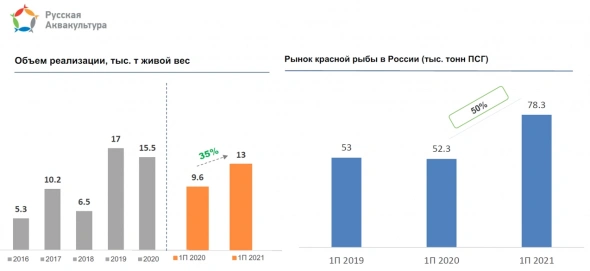

▫️Объем реализации готовой продукции достиг 13 тыс. тонн (+35% г/г).

▫️Выручка составила 6,7 млрд руб. (+28% г/г)

▫️Скорр. EBITDA составила 2,4 млрд руб. (+6% г/г)

▫️Чистая прибыль составила 2,0 млрд руб. против убытка в 0,4 млрд руб. в 1пг 2020 года.

Вчера Компания также провела конференц-звонок, где была представлена интересная информация относительно рынка красной рыбы + мы задали массу вопросов, ответы на которые хотим также представить ниже:

📍В 1пг 2021 года объем рынка красной рыбы увеличился на ~50% относительно 1пг 2020 и 1пг 2019 и составил 33 млрд рублей в оптовых ценах или 78,3 тыс. тонн ПСГ (потрошенная с головой).

📍Можно заметить, что выручка выросла на 28%, а объемы реализации на 35%. Это означает (менеджмент подтвердил), что средняя цена реализации упала, поскольку в 1кв 2020 года была высокая база цен. Однако во 2пг 2021 года в Компании ожидают рост цен на лососевые. Согласно данным аналитических агентств (точно не знаем каких, менеджмент не уточнил), со стороны Чили (один из основных поставщиков лососевых в РФ) ожидается снижение предложения из-за сокращения объемов зарыбления рыбы. Одновременно с этим ожидается рост спроса в РФ из-за открытия каналов HoReCa (сокращенно от Hotel – Restaurant – Cafe, или точки общественного питания) и увеличения общего потребительского спроса на лососевые.

📍В Компании замечен рост стоимости кормов и материалов для выращивания рыбы. Если взять валовую маржинальность (без переоценки рыбы), то получим, что она упала с 44% в 1пг 2020 до 39% в 1пг 2021, что подъедает прибыль даже несмотря на рост выручки. Менеджмент это прокомментировал следующим образом: снижение маржи объясняется как падением средней цены реализации, так и удорожанием составляющих компонентов кормов для рыбы. Рост маржи планируется вследствие роста цен на рыбу во 2пг 2021 + дальнейший рост производства после 2021 года может позволить сократить долю постоянных расходов, что высвободит часть денег в пользу чистой прибыли и операционного денежного потока.

📍По планам Компании: планируется дальнейший рост –> реализация рыбы в '21 году на уровне 27-30 тыс. тонн в живом весе, к '25 году – 35 тыс. тонн. Вероятно назначение выплат дивидендов по итогам 9 месяцев 2021 года.

Вы, наверное, заметили, что начиная с 2022 года темпы роста бизнеса могут значительно снизиться (рост объемов реализации в 2025 году по сравнению с 2021 может составить от 17% до 30% или от 4% до 7% ежегодно). Это будет ключевым вопросом для обсуждения на ближайшем совещании нашей команды, выводы которого мы опубликуем в скором времени.

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — https://intelinvest.ru/public-portfolio/334106/

теги блога Czarish

- aflt

- agro

- agro-гдр

- AKRN

- AQUA

- bspb

- gazp

- KAZT

- LNTA

- LSRG

- mvid

- NKNC

- Ozon

- petropavlovsk

- sngs

- SNGSP

- UPRO

- VTBR

- акрон

- акции

- аэрофлот

- Аэрофлот AFLT

- банк Санкт-Петербург

- брокеры

- втб

- газпром

- Газпромнефть

- грамотность финансовая

- Группа ЛСР

- дивиденды

- иис

- источники информации

- капитал

- куйбышевазот

- лента

- ЛСР Группа

- м.видео

- накопление

- налогообложение на рынке ценных бумаг

- Нижнекамскнефтехим

- облигации

- оффтоп

- Петропавловск

- портфель

- портфель активов

- прогноз по акциям

- роснано

- русагро

- Русолово

- русская аквакультура

- сбер

- сбер ап

- сбербанк

- сургутнефтегаз

- Финансовая грамотность

- Формула Дюпона

- Юнипро