Блог им. atomoxod

Что лучше продавать при обострении военных действий

- 13 апреля 2021, 12:50

- |

Актуальная тема обострения на границе с Украине волнует с точки зрения возможного падения рынков, размера падения и разницы между активами.

Стратегии

Для страховки можно.

- Купить опционы PUT. Но даже самые дорогие — At The Money имеют дельту к цене базового актива 0,5, так что при падении по началу будут защищать только на 50% движения. Потом, конечно, улучшится. Но вот не придет ли маржин-колл раньше. А еще они сами по себе съедают обеспечение (даже купленные), что тоже ведет к маржин-коллу. (проверено кризисом 2020)

- Продать активы. Но тогда можно упустить рост если никакого падения не будет.

- Не брать плечей и стоически держаться. Хорошая стратегия. (проверено 2008-2020)

А можно попробовать выбрать активы, которые в условиях специфики нашей страны хотя бы упадут меньше других. А то и вырастут.

На что, по-моему, однозначно можно полагаться в ситуации паники в России — это на доллар. Только брать сам доллар неправильно. Проверено жизненным опытом. Его Beta хоть и отрицательная, но все же не -1. То есть вырастет он меньше, чем упадут рынки (проверено кризисом 2020).

Что же остается?

Остаются старые добрые не-нефтяные экспортеры. Не нефтяные, потому что при текущем законодательстве, во-первых, нефтянка не так уж и выигрывает, всё уходит на налоги, а, во-вторых, потому что это государственная дойная корова «сверхдоходов».

Плюсы экспортеров, что это их delta к USDRUB в теории > 1, так как их цена — это дисконтированный денежный поток долларовой выручки. И переоценивается весь будущий денежный поток (при условии, что рубль долгосрочно хоть и отыгрывает часть падения на панике, но никогда уже не возвращается на прежние уровни)

Кто разбирается в облигациях — это прямой аналог дюрации.

Анализ паттерна 2014

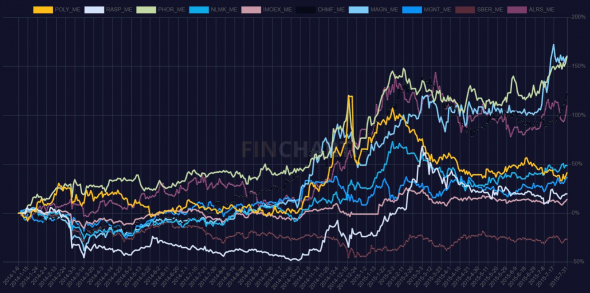

Быстрый анализ истории показывает, что в период август 2014 — август 2015 (полный цикл от начала панического падения рубля до восстановления рынков) проседали рублевые активы, а долларовые неплохо себя так чувствовали и даже, можно сказать, вообще не пострадали. Взял парочку ключевых игроков.

В аутсайдерах, как и ожидалось:

- Сбер — главная рублевая фишка и большим весом в индексе, поэтому при панике и оттоках она в первых рядах пострадавших.

- Магнит — по идее меньше страдает, но обесценивается все рублевое, распродают всё ликвидное, чтобы поддержать обеспечение или докупить что-то перспективное валютное. Рост под конец — это скорее заслуга неоправданных ожиданий роста от нее в тот период.

- Индекс ММВБ — в данных у меня потерян небольшой кусок самого финала падения. На долгосрочной картине сказывается.

- У Распадской в тот период тоже свои проблемы, но девальвация все исправила

- Не хватает данных в базе по ГМК, Русалу, Уралкалию, Полюсу.

- В итоге однозначно спасли день Алмазы, золото и удобрения.

- Металлурги временно прогнулись почему-то

MoneyManagement

Скорее всего при панике просядут все Equity. Точно также как в марте 2020 падало даже золото в моменте.

Как пережить это — в помощь пункты 1-3.

Но для долгосрочного инвестора считаю более разумным продолжать держать правильные активы. Кому война, а кому…

теги блога atomoxod

- ALRS

- brent

- commodity

- Copper

- De Beers

- diamonds

- DXY

- Ebit

- Ebitda

- ETF

- FESCO

- FIRE

- GMKN

- Gold

- hkd

- KZOS

- KZOSP

- M&A

- M1

- macro

- Net Income

- NKNC

- oil

- PETROPAVLOVSK

- pnl

- POGR

- RASP

- Revenue

- ROE

- Rusal

- Rusal Plc

- SnP

- SnP 500

- spread

- tesla

- TSLA

- us market

- USD

- wti

- XAU

- XAUUSD

- акции

- алмазы

- Алроса

- алюмимний

- бриллианты

- ГМК НорНикель

- ДВМП

- денежная масса

- диверсификация

- доходность

- Евраз

- железная руда

- запасы

- золото

- импорт

- инвестиции в недвижимость

- индия

- Казаньоргсинтез

- Компании

- макро

- макро из США

- Медь

- металлы

- Мечел

- миллениалы

- ММК

- мобильный пост

- недвижимость за рубежом

- Нижнекамскнефтехим

- НКНХ

- НЛМК

- Норильский Никель

- Норникель

- Отрицательная нефть

- отчетность

- падение

- пассивный доход

- Петропавловск

- портфельное управление

- Распадская

- распродажа

- Русал

- Северсталь

- синтетические алмазы

- слияние

- слияние и поглощение

- слияние и поглощения

- слияния и поглощения

- статистика

- сырье

- уголь

- фонды

- экспорт

- Южкузбассуголь

в гробах хоронят не всех