SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Рынки опасаются более раннего изменения монетарной политики ФРС

- 02 марта 2021, 13:42

- |

После того, как глава ФРС Джером Пауэлл в течение двух дней уверял конгрессменов США, что экономика пока не в том состоянии, чтобы думать об ужесточении монетарной политики, финансовые рынки внезапно начали проявлять чрезмерную активность.

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

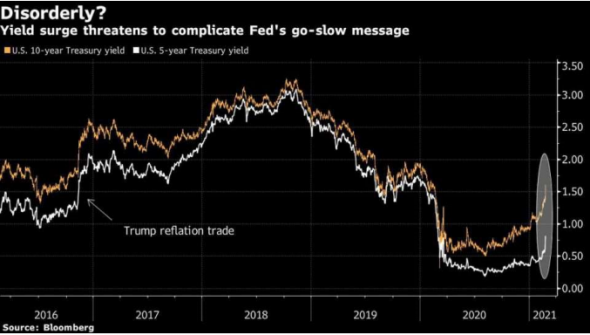

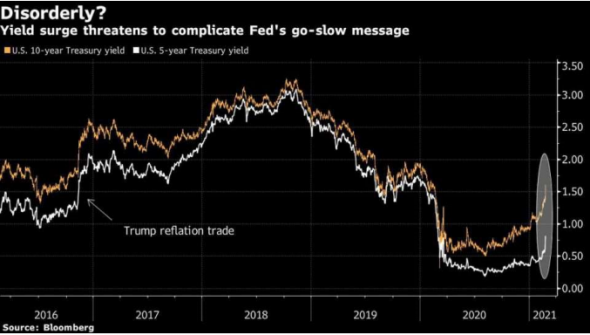

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

Выражая свои обоснованные опасения, некоторые известные эксперты в области экономики, в том числе экономист из Гарвардского университета Лоуренс Саммерс и бывший главный экономист МВФ Оливье Бланшар, предупреждают о том, что законопроект о финансовом стимулировании экономики на 1.9 триллиона долларов, который президент Джо Байден намерен подписать в следующем месяце, приведет к возникновению экономического перегрева.

Поскольку месячный рост доходности казначейских облигаций приблизился к наибольшему с ноября 2016 г. значению, угроза повышения стоимости заимствований привела к падению американских акций в четверг. Хотя в пятницу фьючерсы и продемонстрировали некоторую стабилизацию, в случае устойчивого тренда ФРС вероятно отреагирует на это, например, отдав приоритет покупкам облигаций с более длительными сроками погашения.

«На Пауэлле действительно лежит задача продемонстрировать решимость. Это потребует большого мужества, и я не знаю, что он собирается делать под давлением» — сказал Дерек Танг, экономист Вашингтонской исследовательской фирмы LH Meyer Inc. «Это первая проверка доктрины, принятой в августе прошлого года» — добавил он.

Перед событиями четверга заместитель главы ФРС Ричард Кларида заявил, что рынки «ориентируются на более благоприятные прогнозы для экономики США», и усмотрел в этом признак «обоснованности нашего целевого уровня инфляции в 2%». Он полагает, что ФРС сохранит свои ежемесячные покупки казначейских облигаций на сумму в 120 миллиардов долларов до конца года.

В своем отчетном полугодовом выступлении в Конгрессе Пауэлл подтвердил, что ФРС будет стараться содействовать достижению инфляции целевого уровня в 2%, и заверял прогрессивных демократов, что он солидарен с ними в стремлении способствовать улучшению ситуации на рынке труда. При этом он охарактеризовал повышение доходности облигаций, как проявление крепнущей уверенности в благоприятных экономических перспективах.

Но существует тонкая грань между формированием такой кривой доходности, которая свидетельствует об уверенности инвесторов в восстановлении экономики, и возникновением сигналов беспокойства по поводу того, что экономика может перегреться и вынудить монетарных политиков изменить курс гораздо раньше, чем они планируют. Торгующие деривативами трейдеры, которые ранее прогнозировали первое повышение ставки ФРС в начале 2024 г., теперь ожидают, что это осуществится значительно раньше, а именно на старте 2023 г. На прошлой неделе доходность пятилетних казначейских облигаций выросла вместе с доходностью более долгосрочных.

Между тем, усредненный прогноз по инфляции в США за предстоящий 10-летний период, основанный на текущей динамике казначейских облигаций и долговых параметрах, близок к самому высокому значению с 2014 г., что фактически свидетельствует о долгосрочных тенденциях роста инфляции.

Представители ФРС неоднократно подчеркивали, что даже если в ближайшие месяцы цены действительно подскочат, эта ситуация, вероятно, окажется временной и нестабильной. Более же важной целью для монетарных властей является занятость, поскольку число работающих американцев сократилось примерно на 10 миллионов человек по сравнению с моментом начала пандемии приблизительно год назад.

Открыть торговый счет у брокера Just2Trade

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

Выражая свои обоснованные опасения, некоторые известные эксперты в области экономики, в том числе экономист из Гарвардского университета Лоуренс Саммерс и бывший главный экономист МВФ Оливье Бланшар, предупреждают о том, что законопроект о финансовом стимулировании экономики на 1.9 триллиона долларов, который президент Джо Байден намерен подписать в следующем месяце, приведет к возникновению экономического перегрева.

Поскольку месячный рост доходности казначейских облигаций приблизился к наибольшему с ноября 2016 г. значению, угроза повышения стоимости заимствований привела к падению американских акций в четверг. Хотя в пятницу фьючерсы и продемонстрировали некоторую стабилизацию, в случае устойчивого тренда ФРС вероятно отреагирует на это, например, отдав приоритет покупкам облигаций с более длительными сроками погашения.

«На Пауэлле действительно лежит задача продемонстрировать решимость. Это потребует большого мужества, и я не знаю, что он собирается делать под давлением» — сказал Дерек Танг, экономист Вашингтонской исследовательской фирмы LH Meyer Inc. «Это первая проверка доктрины, принятой в августе прошлого года» — добавил он.

Перед событиями четверга заместитель главы ФРС Ричард Кларида заявил, что рынки «ориентируются на более благоприятные прогнозы для экономики США», и усмотрел в этом признак «обоснованности нашего целевого уровня инфляции в 2%». Он полагает, что ФРС сохранит свои ежемесячные покупки казначейских облигаций на сумму в 120 миллиардов долларов до конца года.

В своем отчетном полугодовом выступлении в Конгрессе Пауэлл подтвердил, что ФРС будет стараться содействовать достижению инфляции целевого уровня в 2%, и заверял прогрессивных демократов, что он солидарен с ними в стремлении способствовать улучшению ситуации на рынке труда. При этом он охарактеризовал повышение доходности облигаций, как проявление крепнущей уверенности в благоприятных экономических перспективах.

Но существует тонкая грань между формированием такой кривой доходности, которая свидетельствует об уверенности инвесторов в восстановлении экономики, и возникновением сигналов беспокойства по поводу того, что экономика может перегреться и вынудить монетарных политиков изменить курс гораздо раньше, чем они планируют. Торгующие деривативами трейдеры, которые ранее прогнозировали первое повышение ставки ФРС в начале 2024 г., теперь ожидают, что это осуществится значительно раньше, а именно на старте 2023 г. На прошлой неделе доходность пятилетних казначейских облигаций выросла вместе с доходностью более долгосрочных.

Между тем, усредненный прогноз по инфляции в США за предстоящий 10-летний период, основанный на текущей динамике казначейских облигаций и долговых параметрах, близок к самому высокому значению с 2014 г., что фактически свидетельствует о долгосрочных тенденциях роста инфляции.

Представители ФРС неоднократно подчеркивали, что даже если в ближайшие месяцы цены действительно подскочат, эта ситуация, вероятно, окажется временной и нестабильной. Более же важной целью для монетарных властей является занятость, поскольку число работающих американцев сократилось примерно на 10 миллионов человек по сравнению с моментом начала пандемии приблизительно год назад.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал