SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dimavoto

ЗПИФ в связке с оффшором

- 30 июля 2012, 07:22

- |

Закрытые Паевые Инвестиционные Фонды (ЗПИФы) в последнее время стали всё более востребованы на рынке инвестиций. Причиной этому служит ряд преимуществ:

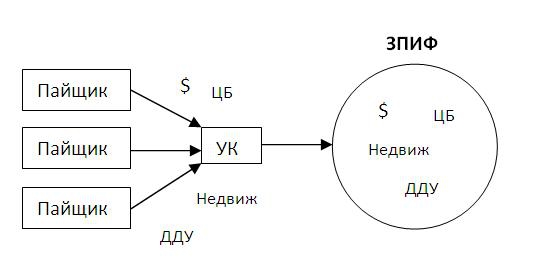

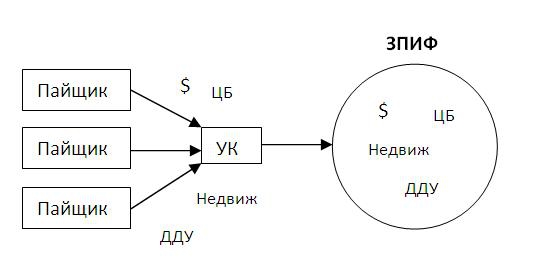

Инвесторы передают имущество ($ — Денежные средства,

ЦБ — ценные бумаги,Недвижимость, ДДУ — Договоры долевого участия, и т.д.) Управляющей компании для формирования ЗПИФа. Имущество консолидируется, управляющая компания составляет имущественную декларацию, стоимость имущества которой определяет независимый оценщик, и регистрирует ЗПИФ в надзорных органах.

В соответствии с Федеральным Законом от 29.11.2001 №156-ФЗ, управляющая компания "… осуществляет доверительное управление паевым инвестиционным фондом путем совершения любых юридических и фактических действий в отношении составляющего его имущества, а также осуществляет все права, удостоверенные ценными бумагами, составляющими паевой инвестиционный фонд, включая право голоса по голосующим ценным бумагам" в соответствии с Правилами доверительного управления фондом, которые также подлежат регистрации в «федеральном органе исполнительной власти по рынку ценных бумаг» (проще — в ФСФР).

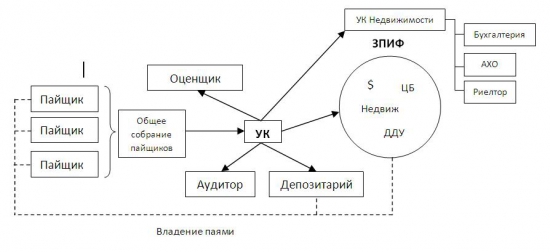

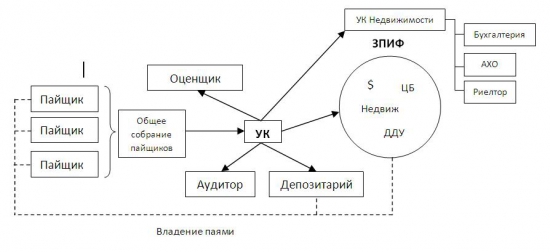

Имущество консолидировано, обособлено и включено в ЗПИФ. Паи фонда с помощью Управляющей компании выдаются инвесторам-пайщикам:

В итоге вся схема функционирования ЗПИФа выглядит следующим образом:

Как на практике проходят этапы коммерческой деятельности фонда?

Для начала выделю несколько типов ЗПИФов (возьму для примера фонды недвижимости):

Для рентного:

Смысл использования подобных запутанных схем?

В связи с вышеперечисленным, у многих современных предпринимателей возникает ещё один очень интересный вопрос. А что, если держателем паёв подобного фонда будет нерезидент, а конкретнее — оффшорная компания?

Ведь по логике вещей, паи ЗПИФа — именные ценные бумаги. А значит, если мы имеем оффшорную компанию на Кипре, с которым у нас существует Договор об избежании двойного налогообложения, по которому ставка налога для юр. лица резидента Кипра на доход по ценным бумагам и дивидендам по ним равна 0%, доход по паям должен также облагаться по нулевой ставке?!

Но не всё так просто.

Прилагаю пояснительную записку, которую я получил от налоговиков:

Кроме того, компании-нерезиденту необходимо будет поставить в известность ФНС и ФСФР о том, что она является фактическим бенефициаром прибыли недвижимости, включенной в фонд.

Очевидно, что ЗПИФ в прямой связке с оффшором, не является хорошим методом оптимизации налогообложения. Чтож, всегда есть альтернативные варианты, о которых в соледующих постах.

Полная версия — в Блоге.

- Оптимизация налогообложения(отложенное налогообложение, снижение ставок; по некоторым пуктам — нулевая ставка)

- Многоуровневая защита паищиков(владельцев имущества)

- Вывод с баланса предприятия непрофильных активов

- Возможность кооперации нескольких партнеров

- Включение в фонд разных типов имущества (недвижимость, ЦБ и т.д.)

Инвесторы передают имущество ($ — Денежные средства,

ЦБ — ценные бумаги,Недвижимость, ДДУ — Договоры долевого участия, и т.д.) Управляющей компании для формирования ЗПИФа. Имущество консолидируется, управляющая компания составляет имущественную декларацию, стоимость имущества которой определяет независимый оценщик, и регистрирует ЗПИФ в надзорных органах.

В соответствии с Федеральным Законом от 29.11.2001 №156-ФЗ, управляющая компания "… осуществляет доверительное управление паевым инвестиционным фондом путем совершения любых юридических и фактических действий в отношении составляющего его имущества, а также осуществляет все права, удостоверенные ценными бумагами, составляющими паевой инвестиционный фонд, включая право голоса по голосующим ценным бумагам" в соответствии с Правилами доверительного управления фондом, которые также подлежат регистрации в «федеральном органе исполнительной власти по рынку ценных бумаг» (проще — в ФСФР).

Имущество консолидировано, обособлено и включено в ЗПИФ. Паи фонда с помощью Управляющей компании выдаются инвесторам-пайщикам:

В итоге вся схема функционирования ЗПИФа выглядит следующим образом:

Как на практике проходят этапы коммерческой деятельности фонда?

Для начала выделю несколько типов ЗПИФов (возьму для примера фонды недвижимости):

- Девелоперский — используется для осуществления строительной деятельности с целью последующего использования или реализации

- Инвестиционный — используется для получения дохода от реализации входящего в фонд имущества

- Рентный — используется для получения дохода от сдачи используемого имущества в аренду, ренту, временное пользование, и т.д.

- Оптимизационный — используется для оптимизации налогообложения, вывода активов с баланса предприятия

Для рентного:

Смысл использования подобных запутанных схем?

- ЗПИФ освобождается от уплаты налогов поскольку не является юридическим лицом. Налогооблагаемая база возникает только в случае продажи или погашения пая, а также выплаты интервальных вознаграждений, и составляет обычный НДФЛ 13%. В этом случае наступает т. н. «отложенное налогообложение», которое позволяет многократно реинвестировать полученный доход в новые активы без издержек на налоги.

- Структура владения имуществом через ЗПИФ защищенана нескольких уровнях. Во-первых, происходит регистрация имущества в ФСФР — федеральном органе исполнительной власти — во время учреждения ЗПИФа; во-вторых привлеченные независимые аудиторы и оценщики нивелируют риск партнерства с другими пайщиками; в-третьих, контроль УК — никто из пайщиков без общего собрания не сможет вывести имущество из фонда.

- Гибкая структура.В ЗПИФ (особенно ЗПИФ для проф. инвесторов) могут быть включены как ликвидные ценные бумаги, так и бумаги компаний, не котирующихся на бирже, кроме этого есть возможность включить в имущество различные договоры долженствования (ДДУ, Кредитные Договоры и т.п.), векселя и так далее. Не смотря на то, что ЗПИФ не является юридическим лицом, он может привлекать и заёмные средства.

- Легче привлекать инвесторов «со стороны» — им необходимо всего-лишь приобрести паи у текущих держателей или при формировании фонда. Затем, чтобы выйти из долевого участия, им достаточно погасить свой пай в УК или продать его стороннему лицу. Это не требует оформления никаких сложных юридических документов, процедура крайне проста и легка.

В связи с вышеперечисленным, у многих современных предпринимателей возникает ещё один очень интересный вопрос. А что, если держателем паёв подобного фонда будет нерезидент, а конкретнее — оффшорная компания?

Ведь по логике вещей, паи ЗПИФа — именные ценные бумаги. А значит, если мы имеем оффшорную компанию на Кипре, с которым у нас существует Договор об избежании двойного налогообложения, по которому ставка налога для юр. лица резидента Кипра на доход по ценным бумагам и дивидендам по ним равна 0%, доход по паям должен также облагаться по нулевой ставке?!

Но не всё так просто.

Прилагаю пояснительную записку, которую я получил от налоговиков:

Кроме того, компании-нерезиденту необходимо будет поставить в известность ФНС и ФСФР о том, что она является фактическим бенефициаром прибыли недвижимости, включенной в фонд.

Очевидно, что ЗПИФ в прямой связке с оффшором, не является хорошим методом оптимизации налогообложения. Чтож, всегда есть альтернативные варианты, о которых в соледующих постах.

Полная версия — в Блоге.

470 |

Читайте на SMART-LAB:

NZD/CAD: цены испытывают давление под натиском продавцов?

Котировки кросс-курса NZD/CAD оттолкнулись от нисходящей трендовой линии, попутно сформировав свечную модель «медвежье поглощение». Судя по всему,...

22:12

Итоги 2025 года и прогнозы от аналитиков «Финама»: облигации

2025 год на рынке облигаций запомнился высокими процентными ставками, повышенной волатильностью и заметным смещением фокуса инвесторов в...

16:10

теги блога dimavoto

- QE 3

- S&P

- акции

- Бернаке

- бонды

- ВТБ

- график

- еврооблигации

- зпиф

- иран

- Испания

- налог

- НЛМК

- Номос

- Номос-банк

- открытие

- оффтоп

- оффшор

- политика

- рейтинг

- северсталь

- серебро

- слияние

- смартлаб

- технический анализ

- Тинькофф

- Финансовая отчетность

- фрс

- фундаментальный анализ

- фундаментальный обзор

- фьючерс РТС

- эмбарго

Одновременно сообщаем, что в соответствии со ст. III Протокола ст. 6 «Доходы от недвижимого имущества» Соглашения дополнена новым п. 5, согласно которому положения п. п. 1 и 3 ст. 6 Соглашения также распространяются на доходы, полученные через посредство трастов недвижимости, паевых фондов недвижимости или аналогичных коллективных форм инвестирования, созданных, в первую очередь, для инвестиций в недвижимое имущество.

Таким образом, после вступления в силу Протокола согласно п. 5 ст. 6 Соглашения доходы пайщика — резидента Республики Кипр, полученные в виде промежуточной выплаты по паям паевого инвестиционного фонда недвижимости, а также при погашении таких паев, будут облагаться налогом на территории Российской Федерации как доходы от недвижимого имущества.

Следовательно, к таким доходам будет применяться ставка налога, установленная п. 1 или пп. 1 п. 2 ст. 284 Налогового кодекса Российской Федерации в зависимости от способа формирования налоговой базы.

я пока только одного еще не понял — дивы и погашение паев облагаются налогом в РФ, тут все ясно. остается открытым вопрос с к-п паев нерезами… до этого Протокола к-п паев нерезами НЕ облагалась налогом…

А создавать такую высококапитализированную структуру только в целях оптимизации — это неверно, на мой взгляд.