Блог им. bulatyakupov

Худший месяц для инвестиций в РФ

- 20 января 2021, 19:30

- |

Привет! Сегодня проанализируем динамику российского рынка и определим, когда лучше не начинать инвестировать в акции на МосБирже.

На эту тему я, когда учился в институте и готовил диссертацию по фундаментальному анализу акций, написал научную статью и опубликовал в одном из журналов списка Web of Science.

На западных рынках есть такое выражение «Sell in May and go away», что переводится как «Продавай в мае и уходи». Это выражение пошло после исследований среднемесячного роста западных рынков на протяжении многих лет и вывода о том, что с мая по октябрь многие рынки растут слабее или и вовсе имеют тенденцию к снижению.

Высказываются разные причины такого поведения рынков и все они входят в группу так называемых «календарных аномалий», т.е. влияния определенных периодов, месяцев, дней и т.п. на движение финансовых рынков.

Я же провел такой анализ относительно моего любимого индекса МосБиржи с 2005 по 2020 год, чтобы узнать, какие месяцы по статистике являются худшими для инвестирования.

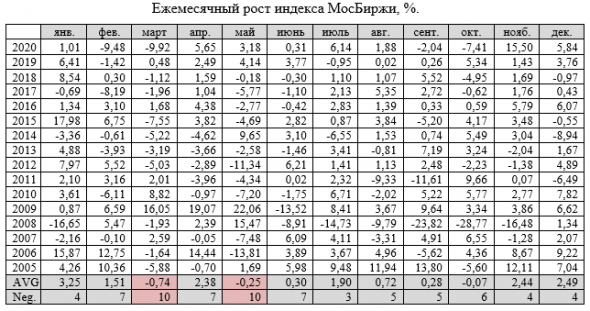

Я расписал рост индекса в процентах за каждый месяц исследуемого периода. Например, в декабре 2020 индекс МосБиржи вырос на 5,84%, в ноябре – на 15,5% и так далее до января 2005 года.

В этой таблице также рассчитал средний рост индекса в процентах за определенный месяц за все годы (в таблице — строка AVG). Например, в среднем за 16 лет в январе индекс растет на 3,25%, а в марте в среднем падает на 0,74%.

Также посчитал количество периодов, когда индекс падал в определенный месяц (в таблице — строка Neg.). Например, за 16 лет было только 4 января, когда индекс падал, в остальные январи индекс рос. Если брать март, то падающих периодов в этом месяце было аж 10. Совпадение? Не, думаю.

В целом, выделяются 2 месяца – март и май. Эти месяцы характеризуются в среднем отрицательным ростом, как сказали бы по первому каналу. Но в отличие от октября, у которого тоже отрицательный рост, в марте и мае большее количество периодов падения МосБиржи – по 10.

Можно ли сделать окончательный вывод о том, что март и май – худшие месяцы для инвестиций, а в особенности март? Думаю, пока рано, т.к. в 2008 был кризис, а в 2009 восстановление экономики, что видно в таблице. Это несколько искажает результаты. Поэтому рассчитаем то же самое, но без 2008-2009 годов.

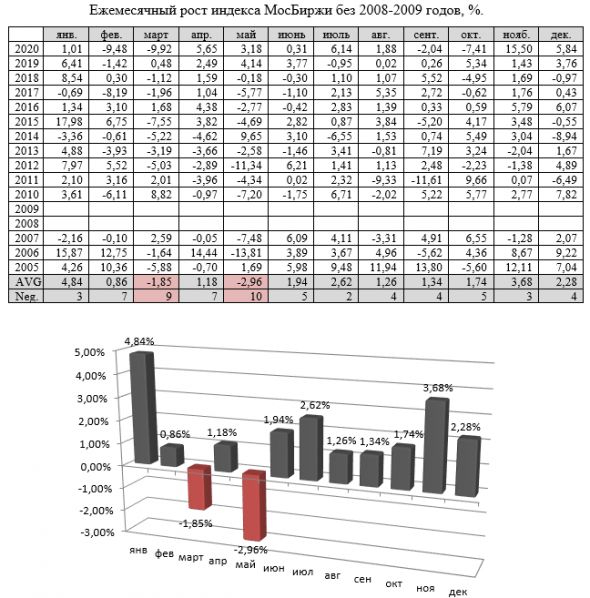

Как можно заметить, после исключения кризисных годов, результаты стали более наглядными и сглаженными. Снова выделяются март и май. Если все остальные месяцы растут в среднем по 1-2% в месяц, то в среднем в марте индекс падает на 1,85%, а в мае – на 2,96%!

Следовательно, можно сделать вывод о том, что упомянутые весенние месяцы на российском фондовом рынке являются неблагоприятными для совершения инвестиций. Т.е. в отличие от западных стран, где рост основных индексов замедлялся с мая по октябрь, в России замедление приходится на весенние месяцы. Поэтому английское выражение «Sell in May and go away» применительно к российскому фондовому рынку можно преобразовать в нечто вроде «Keep away from March to May» (Берегись с марта по май).

Но стоит поразмышлять шире и подумать, а так ли страшно падение само по себе? Если говорить в целом об индексе, который включает десятки самых крупных компаний, то снижение стоимости их акций, наоборот, видится возможностью выгодного входа на рынок. Поэтому худшими месяцами для инвестирования в РФ я бы назвал февраль и апрель, как раз перед возможным падением цен. А конец марта и мая– как раз может быть благоприятным периодом начала инвестирования.

Сложно сказать, почему именно март и май характеризуются негативной динамикой за последние 16 лет.

1. Вероятной причиной стагнации фондового индекса весной является предотпускное время, когда инвесторы начинают сокращать свои позиции в активах, переводя их на банковские счета и наличность перед отпуском, чтобы не думать о работе во время отдыха и не оставлять открытые позиции на это время. Т.е. данный период можно назвать временем фиксации прибыли за год.

Также в этот пункт укладывается предположение о том, что на май в России приходится много выходных дней, связанных с майскими праздниками, что побуждает консервативных инвесторов временно закрывать позиции, чтобы не подвергать портфель рискам непредвиденных негативных новостей возможных в период закрытого рынка.

2. Вторая вероятная причина заключается в том, что март и в некоторой степени апрель являются месяцами годовой отчетности, поэтому инвесторы могут опасаться снижения операционных и финансовых результатов компаний за прошлый год и перестраховываются путем закрытия позиций в этом периоде. Данный пункт больше характерен для инвесторов, торгующих «по факту», т.е. анализирующих компании и покупающих акции только после выхода отчетности.

Что бы ни было причиной календарных аномалий, описанных в данном посте, нельзя слепо доверять статистике, т.к. доходность в прошлом не гарантирует доходности в будущем. Поэтому инвестировать нужно исходя из своих соображений, целей и стратегии инвестирования.

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Первый блог в сети Instagram с умной и полезной информацией об инвестициях и финансах, а не с бесполезной инфоциганщиной.

Подписывайтесь! Не пожалеете!

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс

это во-первых.. а во-вторых, рост и снижение нашей малиновой помоечки целиком определяется действиями иностранцев, о которых вы ничего не сказали))

А, понял… «подписывайтесь» -))

Ну или можно проверить каждый месяц на нормальность и дать среднее отклонение.

Также не понятно в расчетах используется IMOEX или MCFTR(MCFTRR)?

В виду замечаний выше, приведенные результаты вызывают сомнение.

Они мне говорят: Sell in May and go away»

А я и в ответ: «Keep away from March to May»!!!

Ну а если серьезно, что-нибудь по РТС выложите в таком роде, с разбивкой по месячным и квартальным экспирациям Ri.

Спасибо, так и запишем.