Блог им. ejik

Spydell. Агрессивная монетизация.

- 22 сентября 2020, 19:07

- |

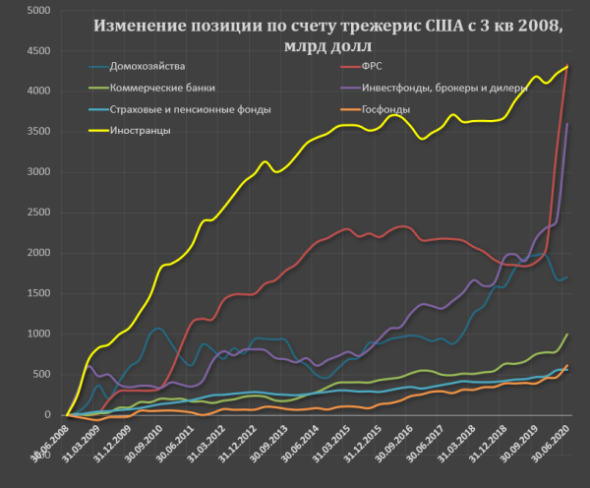

Практически весь прирост госдолга США за последние полгода был перехвачен ФРС и связанными с ней структурами. С января по июнь включительно задолженность в казначейских долговых обязательствах выросла почти на 4 трлн., из которых 90% взяли на себя ФРС (2.3 трлн) и инвестфонды/брокеры и дилеры (1.3 трлн). Применительно для ситуации в 2020 году, этот тот же ФРС, но через аффилированные счета с первичными дилерами, т.к. вся долларовая ликвидность в альтернативной реальности 2020 поставляется только от ФРС.

Это привело к тому, что непосредственно на счетах ФРС сконцентрировано 23% от всего объема обращения трежерис. Это самая высокая степень участия ФРС c 1973 года.

За последние 6 лет основными покупателями госдолга США являются инвестиционные фонды США и ФРС, на них приходится 5.2 трлн из 8.8 трлн совокупного прироста долга. Но если основной источник ликвидности до 2020 генерировался экономикой, то с 2020 монетарными властями.

2 квартал 2014 выбран не случайно, именно с этого момента началось торможение QE, а с 2018 года сокращение баланса ФРС. Как видно, продержались недолго. FED не только одномоментно компенсировал все сокращение с 2018 по 2019, но и вырывается в абсолютные лидеры за 6 лет, причем на это потребовалось всего 2 квартала. Беспрецедентные темпы монетизации!

Когда FED сокращал баланс, рынок госдолга перехватили домохозяйства на 1.2 трлн и финансовые фонды на 1 трлн, но это за пару лет. Что происходит в 2020 видно на графике.

А вот с 2 квартала 2008 (дата выбрана, как начало агрессивного наращивание госдолга) лидерами по интегральным покупкам были иностранцы, но практически весь объем покупок был сосредоточен с 2009 по 2014 года, а с 2014 по 2018 включительно почти по нулям.

Чтобы оценить масштабы выкупа ФРС, надо понимать, что за первую половину 2020 иностранцы в совокупности увеличили вложения в трежерис на 200 млрд долл, что в 11 раз меньше, чем один только FED за это время.

Домохозяйства скупали госдолг только с 2008 по 2010 и с 2018 по 2019. Но это напрямую. Косвенно домохозяйства представлены в категории инвестфонды/брокеры и дилеры, с 2014 когда ФедРезерв прекратил QE они где-то на 1.5 трлн нарастили до 2019. С 2020 эта категория получает ликвидность не из экономики, а от ФРС.

За 3 квартал госдолг вырос на 400 млрд (по 20 сентября) и вновь был чуть менее, чем полностью перехвачен ФРС. Весьма бодро пошли в процедуре изобретения вечного двигателя...

- 22 сентября 2020, 19:19

- 22 сентября 2020, 19:22

- 22 сентября 2020, 19:32

- 22 сентября 2020, 19:37

- 22 сентября 2020, 23:16

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды