SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. melamaster

Тренд и волатильность: упражняемся ради упражнений?

- 01 апреля 2020, 10:33

- |

Или нет?

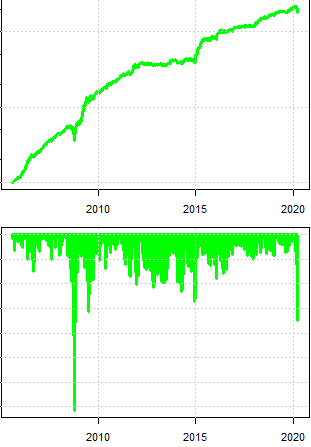

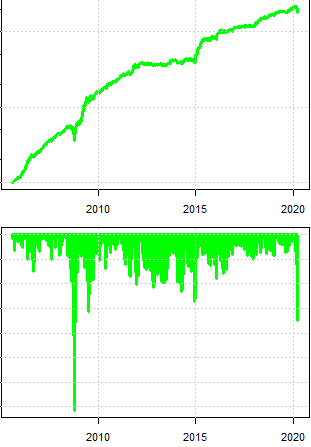

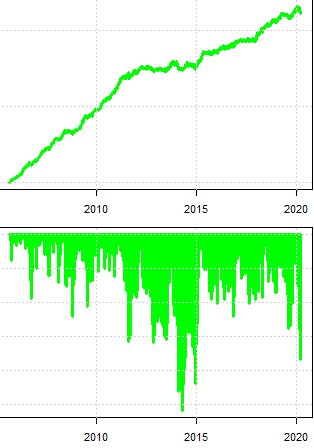

Возьмём одну торговую систему только лонг на РИ:

Видно, что эквити буксует там, где с волатильностью было не ахти, а самые глубокие просадки случаются на пиках волатильности типа 2008 года.

В такой эквити напрягает два момента. Это хоть и редкие, но глубокие дродауны и есть плато, когда волатильность на рынке была низенькая и рынок не рос. Поскольку это лонговая система, то на растущем рынке при низкой волатильности она чего-то да заработать может.

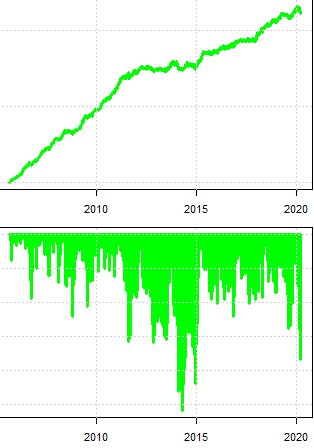

Ну и проверим, что будет, если торговать с учетом волатильности. Т.е. при высокой волатильности сайз пониже. При низкой — повыше.

Как делается нормировка? Имеем доходности сделок, для каждой сделки считаем какой была волатильность на рынке к моменту закрытия этой сделки. Итого на выходе получаем два ряда значений: r и vol. Вводим веса w, которые в исходном варианте без учета волатильности были все равны 1: w[i]=1 для всех i, где i — порядковый номер сделки.

Дальше делаем так. w[1]=1, а w[i]=1/vol[i-1] для всех i=2,...,n. n — общее количество сделок.

Поскольку после этой нормировки у нас веса стали очень маленькие, мы их все масштабируем (домножаем на константу) так, чтобы у итоговой эквити были такими же доходность и просадка как у исходной. Получаем:

Что мы получили? Эквити ощутимо перестроилась.

Но большие просадки не исчезли это раз. И два — не исчез затяжной боковик эквити.

Но три — при высокой волатильности у нас больше нет больших просадок.

Трудно сказать, что лучше. Кому что нравится.

Но есть и подводный камень.

В исходной эквити все веса w были равны единичке, т.е. мы всегда работали с неким первым плечом.

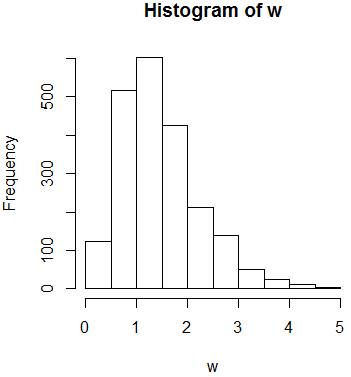

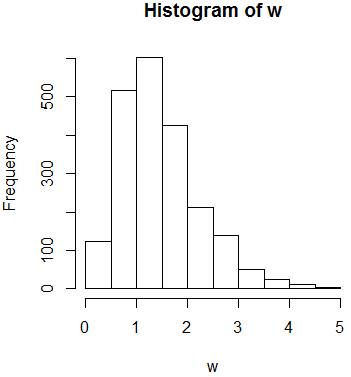

В новой эквити веса распределились так:

Т.е. приходится на низкой волатильности изредка даже пятое плечо включать. Понятно, что можно ограничиться третьим без особой потери чего-то, но сам подход нас толкает в плечо. Без плеча вытянуть эту штуку не получается. В среднем плечо почти 1,5 получилось. Т.е. большая оборотистость при той же доходности и просадке.

Будем упражняться дальше:)

Возьмём одну торговую систему только лонг на РИ:

Видно, что эквити буксует там, где с волатильностью было не ахти, а самые глубокие просадки случаются на пиках волатильности типа 2008 года.

В такой эквити напрягает два момента. Это хоть и редкие, но глубокие дродауны и есть плато, когда волатильность на рынке была низенькая и рынок не рос. Поскольку это лонговая система, то на растущем рынке при низкой волатильности она чего-то да заработать может.

Ну и проверим, что будет, если торговать с учетом волатильности. Т.е. при высокой волатильности сайз пониже. При низкой — повыше.

Как делается нормировка? Имеем доходности сделок, для каждой сделки считаем какой была волатильность на рынке к моменту закрытия этой сделки. Итого на выходе получаем два ряда значений: r и vol. Вводим веса w, которые в исходном варианте без учета волатильности были все равны 1: w[i]=1 для всех i, где i — порядковый номер сделки.

Дальше делаем так. w[1]=1, а w[i]=1/vol[i-1] для всех i=2,...,n. n — общее количество сделок.

Поскольку после этой нормировки у нас веса стали очень маленькие, мы их все масштабируем (домножаем на константу) так, чтобы у итоговой эквити были такими же доходность и просадка как у исходной. Получаем:

Что мы получили? Эквити ощутимо перестроилась.

Но большие просадки не исчезли это раз. И два — не исчез затяжной боковик эквити.

Но три — при высокой волатильности у нас больше нет больших просадок.

Трудно сказать, что лучше. Кому что нравится.

Но есть и подводный камень.

В исходной эквити все веса w были равны единичке, т.е. мы всегда работали с неким первым плечом.

В новой эквити веса распределились так:

Т.е. приходится на низкой волатильности изредка даже пятое плечо включать. Понятно, что можно ограничиться третьим без особой потери чего-то, но сам подход нас толкает в плечо. Без плеча вытянуть эту штуку не получается. В среднем плечо почти 1,5 получилось. Т.е. большая оборотистость при той же доходности и просадке.

Будем упражняться дальше:)

4.6К |

Читайте на SMART-LAB:

Кто покупает золото и когда оно закончится в недрах Земли

Доля промышленности в совокупном спросе на золото всего 6% — в этом его основное отличие от других сырьевых товаров. Большая часть остального...

18:44

📅 Как начался новый инвестиционный год

В январе наши клиенты перекладывали часть средств в облигации — это говорит о сохранении консервативного тренда и желании получать...

18:18

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь

Вариабельность весов получается небольшая.

Волатильность считалась как (max(cls)-min(cls))/mean(cls) по ценам закрытия предыдущих двух недель.

При торговле с переносом позиций через ночь большие просадки гарантированы.

Никакие колличественные методы не помогут.