Блог им. ejik

Только по рынку. 8 мифов про золото.

- 30 июля 2019, 17:23

- |

В этом топике рассмотрим их заблуждения.

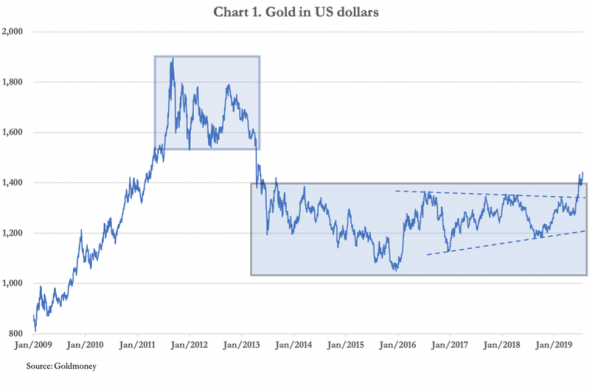

Месяц назад золото сделало резкий вынос выше трехлетней консолидации. Бычий рынок золота, датируемый декабрьским минимумом 2015 года в $1050, жив и здоров. Процесс базирования фактически осуществлялся в течение более шести лет.

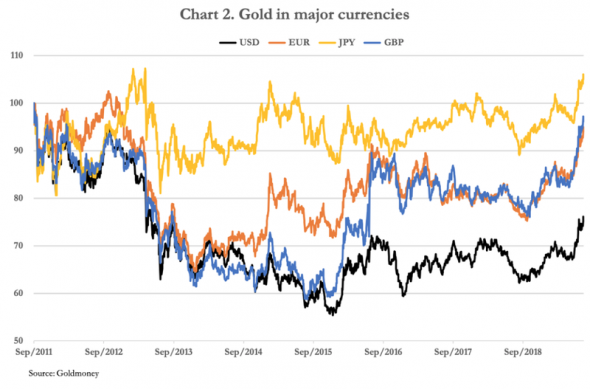

С момента пика цен в сентябре 2011 года, к середине декабря 2015 года долларовая цена на золото потеряла 45% своей стоимости и восстановилась до чистого безубытка всего в 24%. Цена на золото, измеренная в трех других основных валютах, значительно улучшилась, а цена в японской йене сейчас даже выше, чем во время рекордного максимума доллара в 2011 году. Цена на золото в евро выросла на 45% с самой низкой точки.

Миф 1. Золото больше не деньги

Первый шаг к пониманию роли золота признать это деньги. Он по-прежнему конкурирует с сегодняшними фиатными валютами в качестве денег и предшествует им на многие тысячелетия. За тысячелетия было испробовано много других форм денег, и кроме серебра, они всегда терпели неудачу. Постепенное появление необеспеченных фиатных валют, особенно начиная с 1920-х годов, является единственным денежным вызовом для долгой истории золота как денег, которые еще не потерпели неудачу. Постоянная потеря покупательной способности в фиатных валютах с тех пор, как было снято золотое обеспечение, сделала их непригодными в качестве сберегательного средства. Только золото сохраняет атрибуты надежных денег и по-прежнему ценится как таковое в ряде густонаселенных стран. Для простых людей золото станет все более важным убежищем, учитывая перспективу ускорения денежной инфляции по мере того, как мир скатывается в рецессию. Поскольку государственные расходы уже вышли из-под контроля, правительства еще больше ослабляют бюджетную дисциплину, обещая увеличить расходы. Следовательно, денежное качество, которое станет более ценным, — это способность сохранять ценность.

МИФ 2. Золото не платит проценты

Сегодняшний рынок слитков устанавливает процентную ставку по золоту в контексте процентных ставок по доллару. На лондонском форвардном рынке процентная ставка по золоту называется арендной ставкой, которая определяется на основе форвардной ставки по золоту (GOFO) и предложенной межбанковской ставки по лондонскому доллару. GOFO-это ставка, по которой банк слитков готов предоставить золото другому банку слитков на основе свопа против долларов США. Условная формула-ставка аренды золота равна LIBOR минус GOFO.

Во времена золотого стандарта, когда валюты принимались в качестве заменителей золота, изначальной процентной ставкой было золото. Хотя количественная оценка была невозможна, поскольку фактические ставки по кредитам зависели от риска заемщика, первоначальная ставка, как описано выше, определялась временными предпочтениями. Выраженная как годовая процентная ставка, первоначальная ставка золота обычно составляла порядка двух или трех процентов. По сравнению с сегодняшними необеспеченными валютами, процентная ставка золота была очень стабильной, но она не была застрахована от изменений в его покупательной способности. Были некоторые колебания в поставках, например, калифорнийские и южноафриканские горнодобывающие бум.

Современная мантра о том, что золото не платит проценты, просто не соответствует действительности.

МИФ 3. Золото дорого хранить и страховать

В Goldmoney полностью застрахованные годовые сборы за хранение золота в одобренных хранилищах LBMA составляют от 0,01% до 0,018%. ETFs и взаимные фонды взимают гораздо более высокие ставки за управление, администрирование и хранение. Существует достаточная маржа для Fidelity, чтобы оплатить сводчатые и страховые сборы Goldmoney, а также для Fidelity, чтобы получить существенную надбавку в рамках существующей структуры сборов.

Из Википедии определение внутренней ценности выглядит следующим образом: «В финансах внутренняя стоимость относится к стоимости компании, акции, валюты или продукта, определяемой посредством фундаментального анализа без ссылки на ее рыночную стоимость. Его также часто называют фундаментальной ценностью.”

Из этого определения ясно, что финансовая концепция внутренней стоимости зависит от потока доходов, генерируемого активом. В случае валюты это может относиться только к процентам, которые она зарабатывает для кредитора. Как и валюта, золото выплачивает проценты по ссуде, поэтому оно должно иметь внутреннюю стоимость. Концепция внутренней ценности применительно к деньгам-это не более чем отвлекающий маневр. Но если мы хотим продолжить его, мы должны заметить, что подавление процентных ставок уменьшает внутреннюю стоимость валюты, что нулевые процентные ставки полностью удаляют ее, а отрицательные ставки приводят к отрицательным внутренним значениям.

Исходя из этого, золото всегда будет иметь внутреннюю стоимость, в то время как необеспеченные валюты в текущем финансовом климате часто этого не делают. Золото явно побеждает сегодняшние валюты на этой основе.

Миф 5. Золото не имеет реальной пользы, кроме как украшения

Физические качества золота и его редкость сделали его деньгами выбора для различных людей и их культур на протяжении долгой истории человечества. Иметь богатство, находящееся вне контроля правительства, оказалось мудрым решением для средних и низших классов в густонаселенных странах, таких как Индия, а также всех других странах между Турцией и Индонезией включительно. Индиец видел, что цена на золото выросла с 200 рупий, до 100 000 рупий сегодня. Это не столько рост цен на золото, сколько мера потери покупательной способности рупии. В Азии, где проживает половина мировых вкладчиков, золото является основой семейного пенсионного фонда. И если это только украшения, то почему центральные банки увеличивают свои золотые резервы рекордными темпами?

Миф 6. Золото волатильно

В 1971 году цена барреля нефти составляла $3.60. В то время официальная цена на золото, до того как золотое обеспечение доллара было приостановлено в августе того же года, составляла $42,22, что означало, что нефть была оценена в 0,085 унции золота. Сегодня цена на нефть составляет $57, рост курса доллара почти в пятнадцать раз. Измеренная в золоте, цена составляет 0,04 унции, примерно половину цены в 1971 году.

Цена в золотых унциях явно более стабильна, чем цена в долларах. Очевидно, что волатильность находится в валюте и всех других валютах, которые подчиняются ей, а не золоту.

Миф 7. Инвестиции в золото

В отношении золота нет ничего более далекого от истины, поэтому так важно понять, что на самом фундаментальном уровне золото-это деньги, а не инвестиции, которые нужно торговать. Вы можете торговать им, конечно, но конечная цель владения золотом-потратить его.

Миф 8. Ценность золота была выше 40 лет назад в реальном выражении

С тех пор как Бреттон-Вудское соглашение было прекращено в августе 1971 года президентом Никсоном, доллар потерял 97% своей покупательной способности по отношению к золоту. В конце того же месяца Бреттон-Вудское соглашение было приостановлено, индекс S&P 500 составил 97,24. Сегодня он составляет 3000. Таким образом, индекс S&P500 вырос в 30 раз, в то время как за тот же период золото подорожало почти в 33 раза.

Хочу посоветовать агрегатор торговой аналитики RADDAR. Каждые 10 минут платформа собирает прогнозы и проводит теханализ по 28 активам: форекс, индексы стран, сырье и криптовалюты.

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- иран

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

И при сравнении с SP надо учитывать еще и дивы. Так что золото здесь однозначно проигрывает.

А в целом, за портфелем всегда надо следить.

Только идиоты могут сравнивать его с баксом,

которому рано или поздно будет кирдык.

Уверен, что оно рано или поздно таки пойдет выше.