Блог им. AlexChi

Еще есть время купить лучшие бумаги 2018 года

- 03 января 2019, 12:10

- |

Еще есть время купить лучшие бумаги 2018 года

Если вы долгосрочный инвестор и сейчас стоите перед выбором того, какие бумаги включить в свой портфель, возможно, этот пост будет для вас полезен.

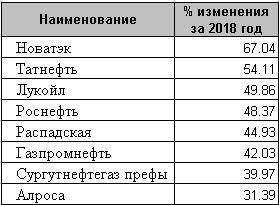

В таблице 1 приведен список 8 лучших бумаг (из 30 наиболее ликвидных на момент написания статьи), упорядоченный по убыванию доходности.

Таблица 1

Здесь вы можете найти подробный анализ:Лучшие бумаги 2018 года. Подробный анализ.

Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время, как аутсайдеры, так и остаются аутсайдерами. Именно поэтому покупка 8 лучших бумаг года способна значительно обогнать рост индекса МосБиржи. Например, за 12 последних лет, 8 лучших бумаг прошлого года обогнали индекс МосБиржи на следующий год 11 раз и только один раз (в 2011 году) проиграли индексу.

Еще не поздно купить 8 лучших бумаг по итогам 2018 года. Покупать можно по рынку, в равных долях. Я уже купил на 40% от одного из своих счетов.

На что стоит обратить внимание:

- Из 8 лучших бумаг по итогам 2018 года 6 приходятся на нефтегазовый сектор. В случае резкого и сильного снижения цен на нефть вы можете потерпеть значительные убытки. Поэтому я рекомендую выделить под эту идею только часть депозита, желательно не более 50%.

- Покупать рекомендую в равных долях.

- Держать бумаги необходимо до конца 2019 года.

- Я рекомендую установить стоп-лосс на уровне 20% от цены покупки каждой из бумаг. Год обещает быть непростым, и никто точно не скажет, когда начнется следующий кризис, подобный кризису 2008 года. Всегда нужно ограничивать свои убытки и позволять прибыли течь, даже если вы инвестор.

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

У Новатэка выручка в 10 раз меньше чем у Газпрома, а стоит почти также. Дивы у Новатэка — 1,5%, запасы газа небольшие что-то около 2,5 триллионов кубов (у Газпрома под 35-38 триллинов).

Ко всему прочему у Новатэка на сколько мне известно самое льготное налогообложение из всех нефтегазодобывающих компаний, что естественно рано или поздно закончится (вероятно с окончанием строительства мощностей по сжижению газа). То есть налоговая нагрузка в будущем будет больше.

По моему покупать Новатэк по нынешним ценам не оправдано и сильно рискованно. Какие у него перспективы? Рынок СПГ сильно конкурентный, а трубопроводному газу проигрывает по цене.

Газпром по моему куда интереснее.

1. Рекордно низкие затраты на добычу нефти и газа.

2. Выход на мировой рынок СПГ

3. Собственная эффективная технология сжижения газа.

4. Эффективный менеджмент (в отличие от Газпрома).

Может быть, это и не сыграет, посмотрим, мне достаточно того, что Новатэк входит в число 8 лучших, а лучшие как правило остаются лучшими.

Газпром при выручке около 6000 млрд. рублей (в 10 раз больше чем у Новатэка), только около 2300 млрд. выплачивает в виде налогов и пошлин, в то время когда у Новатэка сегодня самые льготный налоговый режим, в Газпроме работает почти 500 000 человек и получают зарплату с которой тоже платят налоги и отчисления в ПФ и ФМС, у Новатэка персонал — 8000 человек. У Газпрома прибыль ожидаемая около 1-1,3 триллиона рублей по итогам 2018 года, при всем при том, сегодня Газпром занят развитием трубопроводной сети, чтобы сократить транзитные издержки и выйти на новые рынки и платит дивиденды в размере 5-6%, когда Новатэк всего 1,5%. Запасы газа у Газпрома под 38 трл.кубов, то есть это те месторождения которые уже куплены Газпромом, у Новатэка запасов только на 2,5 трл.кубов.

Ну и Газпром владеет еще 10% акций Новатэка и тоже развивает СПГ проекты, причем газ будет сжижаться как я понял недалеко от порта в Питере, а оттуда вывозиться обычными газовозами, тогда как у Новатэка газовозы ледового класса, которые обходятся дороже.

Ни вижу ни одной причины для покупки Новатэка в долгосрок, но купил Газпрома на 25% от портфеля.

Если бы вы только знали сколько раз я уже слышал, что вот-вот и Газпром и ВТБ устремятся в небеса, но вот только воз и ныне там. В любом случае, я завидую вашему оптимизму и желаю вам удачи! Пусть наконец-то хоть вам повезет с Газпромом.

Газпром в 2008 году стоил 360 потомучто цена на газ была кратно выше чем сейчас и были другие ожидания на рынке. Ну и вы же не думаете, что большинство инвесторов купили его именно на пике, нет же пик был кратковременным и большинство инвесторов купили его существенно дешевле, а задрали его до 360 спекулянты в основном.

Вспомните Сбер в том же 2008 году — 14-16 рублей за акцию, а сегодня только дивы 12 рублей. Здорово? Конечно здорово.

Хватит про «эффективных менеджеров» которые везде, только не в Газпроме, это все чушь.

Мне с Газпромом уже повезло, получаю дивов примерно также как от вложений в ОФЗ, риски небольшие, а перспектива роста существенна и понятна, а вот на чем Новатэк по выручке сравняется с Газпромом мне не понятно, ему ее надо увеличить в 10 раз почти.

У вас все же спекулятивная стратегия и долгосрочным инвесторам она не подходит.

новатэк и распадская особенно хороши для дивидендов

если мы говорим о дивидендных акциях, то это одна тема,

если об акциях, которые показывают рост в годовом выражении — другая.

а вот в совмещении обоих тем и есть интерес для инвестора.

то, что вы указали из акций, не самое интересное в моей системе координат, как инвестора.

о чем был мой спитч.

часть для дивов + рост

часть для дивов почти без роста

часть для роста + дивы.

это разные вещи.

анализ роста за 3-5 лет, а не за год.

и т.д.

они были лучшими в 2018

зачем их сейчас то брать?

Допустить, что у каждого может быть свой способ торговли, причем, вероятно, имеющий право на существование, это непосильное умственное усилие?

1. Глобально рынки растут.

2. Шорт не бесплатное удовольствие и стоит 15-17% годовых у разных брокеров.

Проверено Финамом https://www.finam.ru/analysis/leaders/

и

Руинвестингом https://ru.investing.com/stock-screener/?sp=country::56|sector::a|industry::a|equityType::a|turnover_volume::0,7879180000%3Cturnover_volume;1

Вы считали на истории результат этих действий? Он, очевидно, будет отличатся от приведенного в табличке по ссылке.

Нужен ли стоп-лосс инвестору?