SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Ignat_moex

Исследование Шиллера о ценах акций

- 30 июля 2018, 18:23

- |

Роберт Шиллер, ныне профессор Йельского университета, опубликовал в 1981 году поразительные результаты исследования.

Чтобы разобраться в сути выводов Шиллера, следует сначала подумать о том, что определяет цену акций. Допустим, некий фонд решил купить пакет акций и оставить их у себя навсегда. Другими словами, эти акции не собираются перепродавать, а поэтому прибыль с этих ценных бумаг фонд может получить только в виде дивидендов через некоторое время. Стоимость акций должна быть равна «текущей стоимости» всех дивидендов, которые фонд будет получать впредь после покупки акций, т. е. это такая сумма, в которую оценивается денежный поток после необходимых корректировок, учитывающих, что деньги завтра будут стоить меньше, чем деньги сегодня. Хотя из-за того, что нам точно не известно, сколько прибыли в дивидендах принесет определенный пакет акций, цена акций действительно является лишь прогнозной, отражая ожидания рынка в отношении текущей стоимости всех будущих выплат дивидендов.

Рациональный прогноз имеет важное свойство: как и полагается биржевым котировкам, прогноз не может колебаться больше, чем объект прогноза. Представьте, что вы пытаетесь спрогнозировать ежедневную высокую температуру воздуха в Сингапуре. В этом городе-стране на юго-востоке Азии погода сильно не меняется. Обычно температура воздуха держится на отметке около 90 градусов по Фаренгейту (32 градуса Цельсия). В самый жаркий день температура может подняться до 95 градусов по Фаренгейту, а в «холодный» день – опуститься до 85 градусов по Фаренгейту. Вы понимаете, к чему я веду. Если каждый день объявлять прогноз на уровне 90 градусов, то вы сильно не ошибетесь. Если какой-нибудь очень пьяный синоптик в Сингапуре выдаст прогноз на 50 градусов – т. е. холоднее, чем когда-либо было, – и потом еще на 110 градусов, т. е. теплее, чем когда-либо было, – то он явным образом нарушит правило о том, что диапазон прогноза не может быть шире диапазона изменения объекта прогноза.

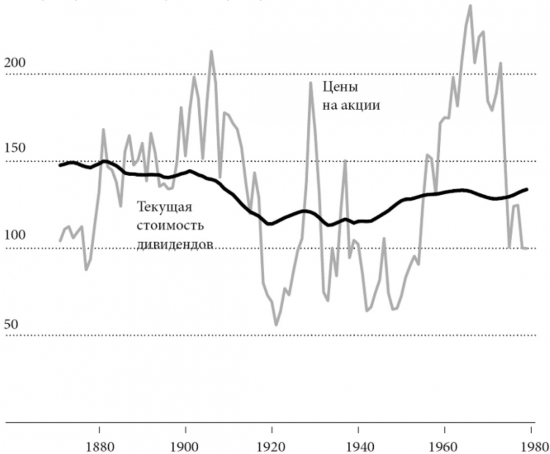

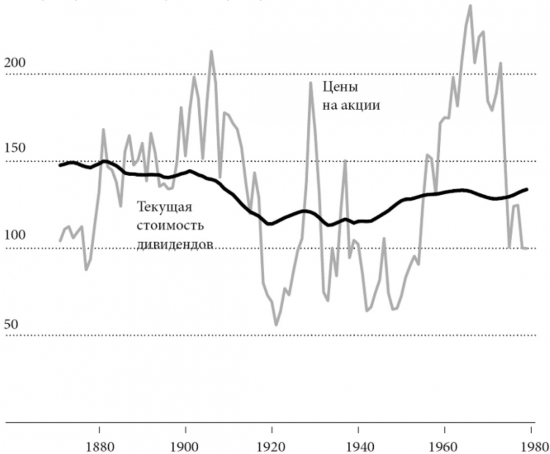

Свои поразительные результаты Шиллер получил, когда применил этот принцип в отношении фондового рынка. Он собрал данные по биржевым котировкам и дивидендам начиная с 1871 года. Потом для каждого года после 1871-го он подсчитал то, что называл «экспострациональным» прогнозом по потоку будущих дивидендов, которые бы достались тому, кто захотел бы приобрести портфель из всех ценных бумаг, которые на тот момент существовали. Для этого он взял данные о размере дивидендов, которые были выплачены, и дисконтировал их относительно требуемого года. Сделав поправку на хорошо установившийся тренд, согласно которому за длительный период времени котировки демонстрируют рост, Шиллер обнаружил, что текущая стоимость дивидендов была, как и погода в Сингапуре, очень стабильна. Но вот цены на акции, которые мы должны интерпретировать как попытки спрогнозировать текущую стоимость дивидендов, колебались очень сильно.

Результаты исследования Шиллера изображены на рисунке ниже.

Практически ровная линия на графике показывает динамику изменения текущей стоимости дивидендов, в то время как линия, подпрыгивающая, как прогнозы пьяного синоптика, отражает реальную стоимость акций, и тот и другой тренд были скорректированы, чтобы убрать эффект долгосрочного эффекта повышения стоимости за долгосрочный период.

Шиллер назвал свою статью «Достаточно ли сильно колеблются цены на акции, чтобы объяснить их последующими изменениями в дивидендах?». Судя по тому, что изображено на рисунке, ответ на этот вопрос утвердительный. Результаты Шиллера вызвали бурную реакцию в финансовых кругах. Публиковались статьи, авторы которых критиковали метод Шиллера и его выводы, одну из таких статей критики ехидно окрестили «Шиллер-киллер».

В экономическом научном кругу все еще продолжался спор о том, как правильно следует проводить тест Шиллера. Но я считаю, что этот спор был решен уже несколько лет спустя, в понедельник 19 октября 1987 года, а также в те несколько дней, которые предшествовали этому событию и последовали за ним. В тот понедельник котировки спикировали вниз по всему миру. Все началось в Гонконге и двинулось дальше на Запад, по мере того как биржи открывались в Европе и затем в США. В Нью-Йорке акции обвалились более чем на 20 % после более чем пятипроцентного падения в предыдущую пятницу. Понедельник 19 октября имеет критическое значение для нас, поскольку это был день, когда не произошло ничего особенного ни в сфере финансов, ни где-либо еще. Никакая война не началась, ни один политический лидер не был убит, и ничего другого примечательного не случилось. (Для сравнения, фондовый рынок США упал на 4,4 % в тот день, когда Япония сбросила бомбы на Перл-Харбор.) И все же цены на акции падали по всему миру, и никто не мог сказать почему. Колебание цен продолжалось еще несколько следующих дней. В Америке индекс S&P 500 крупных компаний набрал 5,3 % уже во вторник, подскочил еще на 9,1 % в среду и снова обвалился на 8,3 % в понедельник, 26-го числа. В конце того месяца газета «Уолл-стрит джорнэл» должна была бы выйти под заголовком: «Роберт Шиллер оказался прав: финансовые рынки слишком волатильны». В рациональном мире котировки меняются только вследствие реакции на новости, а в течение той недели единственной новостью было то, что цены скакали как безумные.

Ричард Талер «Новая поведенческая экономика»

Чтобы разобраться в сути выводов Шиллера, следует сначала подумать о том, что определяет цену акций. Допустим, некий фонд решил купить пакет акций и оставить их у себя навсегда. Другими словами, эти акции не собираются перепродавать, а поэтому прибыль с этих ценных бумаг фонд может получить только в виде дивидендов через некоторое время. Стоимость акций должна быть равна «текущей стоимости» всех дивидендов, которые фонд будет получать впредь после покупки акций, т. е. это такая сумма, в которую оценивается денежный поток после необходимых корректировок, учитывающих, что деньги завтра будут стоить меньше, чем деньги сегодня. Хотя из-за того, что нам точно не известно, сколько прибыли в дивидендах принесет определенный пакет акций, цена акций действительно является лишь прогнозной, отражая ожидания рынка в отношении текущей стоимости всех будущих выплат дивидендов.

Рациональный прогноз имеет важное свойство: как и полагается биржевым котировкам, прогноз не может колебаться больше, чем объект прогноза. Представьте, что вы пытаетесь спрогнозировать ежедневную высокую температуру воздуха в Сингапуре. В этом городе-стране на юго-востоке Азии погода сильно не меняется. Обычно температура воздуха держится на отметке около 90 градусов по Фаренгейту (32 градуса Цельсия). В самый жаркий день температура может подняться до 95 градусов по Фаренгейту, а в «холодный» день – опуститься до 85 градусов по Фаренгейту. Вы понимаете, к чему я веду. Если каждый день объявлять прогноз на уровне 90 градусов, то вы сильно не ошибетесь. Если какой-нибудь очень пьяный синоптик в Сингапуре выдаст прогноз на 50 градусов – т. е. холоднее, чем когда-либо было, – и потом еще на 110 градусов, т. е. теплее, чем когда-либо было, – то он явным образом нарушит правило о том, что диапазон прогноза не может быть шире диапазона изменения объекта прогноза.

Свои поразительные результаты Шиллер получил, когда применил этот принцип в отношении фондового рынка. Он собрал данные по биржевым котировкам и дивидендам начиная с 1871 года. Потом для каждого года после 1871-го он подсчитал то, что называл «экспострациональным» прогнозом по потоку будущих дивидендов, которые бы достались тому, кто захотел бы приобрести портфель из всех ценных бумаг, которые на тот момент существовали. Для этого он взял данные о размере дивидендов, которые были выплачены, и дисконтировал их относительно требуемого года. Сделав поправку на хорошо установившийся тренд, согласно которому за длительный период времени котировки демонстрируют рост, Шиллер обнаружил, что текущая стоимость дивидендов была, как и погода в Сингапуре, очень стабильна. Но вот цены на акции, которые мы должны интерпретировать как попытки спрогнозировать текущую стоимость дивидендов, колебались очень сильно.

Результаты исследования Шиллера изображены на рисунке ниже.

Практически ровная линия на графике показывает динамику изменения текущей стоимости дивидендов, в то время как линия, подпрыгивающая, как прогнозы пьяного синоптика, отражает реальную стоимость акций, и тот и другой тренд были скорректированы, чтобы убрать эффект долгосрочного эффекта повышения стоимости за долгосрочный период.

Шиллер назвал свою статью «Достаточно ли сильно колеблются цены на акции, чтобы объяснить их последующими изменениями в дивидендах?». Судя по тому, что изображено на рисунке, ответ на этот вопрос утвердительный. Результаты Шиллера вызвали бурную реакцию в финансовых кругах. Публиковались статьи, авторы которых критиковали метод Шиллера и его выводы, одну из таких статей критики ехидно окрестили «Шиллер-киллер».

В экономическом научном кругу все еще продолжался спор о том, как правильно следует проводить тест Шиллера. Но я считаю, что этот спор был решен уже несколько лет спустя, в понедельник 19 октября 1987 года, а также в те несколько дней, которые предшествовали этому событию и последовали за ним. В тот понедельник котировки спикировали вниз по всему миру. Все началось в Гонконге и двинулось дальше на Запад, по мере того как биржи открывались в Европе и затем в США. В Нью-Йорке акции обвалились более чем на 20 % после более чем пятипроцентного падения в предыдущую пятницу. Понедельник 19 октября имеет критическое значение для нас, поскольку это был день, когда не произошло ничего особенного ни в сфере финансов, ни где-либо еще. Никакая война не началась, ни один политический лидер не был убит, и ничего другого примечательного не случилось. (Для сравнения, фондовый рынок США упал на 4,4 % в тот день, когда Япония сбросила бомбы на Перл-Харбор.) И все же цены на акции падали по всему миру, и никто не мог сказать почему. Колебание цен продолжалось еще несколько следующих дней. В Америке индекс S&P 500 крупных компаний набрал 5,3 % уже во вторник, подскочил еще на 9,1 % в среду и снова обвалился на 8,3 % в понедельник, 26-го числа. В конце того месяца газета «Уолл-стрит джорнэл» должна была бы выйти под заголовком: «Роберт Шиллер оказался прав: финансовые рынки слишком волатильны». В рациональном мире котировки меняются только вследствие реакции на новости, а в течение той недели единственной новостью было то, что цены скакали как безумные.

Ричард Талер «Новая поведенческая экономика»

4.3К |

Читайте на SMART-LAB:

EUR/USD: Праздники окончены — быки выходят на охоту?

В первый торговый день недели пара EUR/USD устроила эффектную проверку на прочность. Котировки протестировали точку пересечения линии восходящего...

23:09

теги блога Ignat

- MSCI

- RTS Board

- Vanguard

- азия

- Акции

- аналитики прогнозисты

- Внебиржевой рынок

- дивиденды

- инвестиции

- Инвестиционные фонды

- инвестор

- индия

- исследование

- Китай

- Книги

- криптовалюта

- лукойл

- Международные рынки

- ММВБ

- МосБиржа

- обзор рынка

- статистика

- сша

- талер

- теория вероятностей

- технический анализ

- торговля

- Финам

- финансы

- фондовый рынок

- Шиллер

- экономика

- эффективное управление

- эффективный рынок

- Юмор

Начать с того, что за 100 лет на американской фонде выжило 4% компаний. Причем фондовые рынки других стран (немецкий и т.д. переставали существовать несколько раз, иногда вместе со страной и местной валютой).

Да и на американской бирже было 2 дефолта (в 1929 году и в 1970). В восьмидесятых у них ставка была в районе 20%, к слову.

Ну, а если совсем примитивно, то 100 лет назад золото стоило 20 долларов, сейчас в 60 раз больше (ходит 1200-1300). Доллар потерял 98% от стоимости. Нет, блин, мы будем в нем мерить прирост своих капиталов на столетней истории. :-)

Биржа это сложнейшее дело, где развод на разводе и вранье на вранье.

Тем, кто говорит, что это и так очевидно. Все, что очевидно кому бы то ни было является плодом фантазий этого кого бы то ни было до тех пор, пока какой-нибудь Шиллер не докажет это строго (хотя строго и у него не получилось, потому вполне допускаю, что присутствует подгон).

Да и сама финансовая система существенно менялась. Золотой стандарт, Бреттон Вудс, Ямайская.

Тупо изменялось понятие того, что считать деньгами.