SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Пишет наш народ... об усреднении.

- 22 декабря 2016, 13:16

- |

Торговый план «AVERAGE BUY/SELL»

Пишет наш народ всякую фигню об усреднении и еще математически обосновывает. Забыв, что обосновывает не собственно усреднение, а свою модель этого явления, которая к реальности может не иметь никакого отношения.

Торговый план «AVERAGE BUY/SELL», или иначе УСРЕДНЕНИЕ, реализует такую тактику работы, когда производится операция, однотипная совершенной ранее, но по более выгодной цене. Главным минусом усреднения является то, что мы никогда заранее не знаем, до какой цены рынок будет идти против нас. Вкладывая дополнительные средства при усреднении мы увеличиваем риск нашей позиции и перегружаем торговый счет, увеличивая возможные убытки при неблагоприятном стечении обстоятельств.

Пожалуй немного найдется в практике трейдинга вопросов, столь же спорных, как целесообразность усреднения. В частности среди трейдеров популярна следующая шутка: «Усреднение убыточных позиций погубило больше евреев, чем холокост.»

В книге Э.Наймана " Малая энциклопедия трейдера" приводится такая классификация трейдеров, использующих усреднение, а именно:

— богатые трейдеры;

— глупые трейдеры;

— богатые глупые трейдеры.

При всем негативном подтексте этой классификации все же можно заметить, что хотя две трети трейдеров, применяющих усреднение — глупые трейдеры, но все-таки две трети из них — это богатые трейдеры.

Приведем цитату из книги Л.Дж… Борселино «Дэйтрейдер: Кровь пот и слезы успеха»:

"… В основе всего этого неписаный кодекс поведения, по которому яма и работает. Этот кодекс заключает в себе протокол отношений между ордер-филлерами и локальными трейдерами. Например, я предлагаю 50 контрактов по 2 с половиной, и ордер-филлер покупает их у меня по этой цене. Но ему необходимо купить еще 100 контрактов, и по мере того, как он продолжает выставлять спрос, рынок движется вверх. Поскольку рынок сдвинулся вверх, он покупает 50 контрактов у кого-то другого ровно по три. Когда ему осталось купить еще 50 контрактов, а рынок теперь находится на уровне три с половиной, он смотрит на меня и говорит: «Дай мне оффер».Его вопрос дает мне шанс компенсировать мою продажу 50 контрактов по два с половиной на растущем рынке. Я отвечаю: «Я продам тебе 50 по три с половиной».Еще одна цитата из книги Л.Дж. Борселино «Учебник по дэйтрейдингу»:

Теперь я надеюсь, что рынок сползет по крайней мере до двух с половиной, после чего я буду иметь «скрэтч», или безубыточную сделку по первым 50 контрактам, и получу прибыль на второй сделке. Однако есть шанс, что рынок продолжит рост, увеличивая мои убытки. В яме никогда ничто не гарантировано."

"… Другая опасность, которой следует избегать, состоит в добавлении к проигрышной позиции. Еще раз подчеркну, это прямо противоречит целям хорошо исполненной сделки. Однако знание того, что вы должны избегать, поможет улучшить правильное поведение на торгах.Как мы видим, мнения несколько противоречивы, даже у одного автора. В то же время само по себе усреднение расширяет арсенал тактических приемов трейдера и, при грамотной оценке рисков и правильном применении, способно принести определенный положительный эффект. Единственное, желательно придерживаться следующих принципов: планировать усреднение заранее и ограничивать заранее совокупный риск по суммарной позиции пределами, принятыми в вашей торговле.

Когда трейдер добавляет к проигрышной позиции, весьма вероятно, что главная проблема здесь в недостаточном техническом анализе. По-видимому, сделки открываются без какого-либо подкрепляющего их основательного плана.

Вот пример.

В течение нескольких дней вы отслеживали акции компании X. Вы пропустили восходящее движение и теперь клянете себя на чем свет стоит. Поэтому вы пытаетесь догнать уходящий поезд и покупаете по 25,50 долл., не понимая, что акции компании X только что вошли в область сопротивления от 25 до 27 долл.

Акция останавливается на 25,50 долл. и начинает дрейфовать вниз. На рынок выходят продавцы. Теперь акция торгуется по 25,00 долл., затем по 24,75 долл. Здесь вы добавляете к позиции, рассчитывая, что, когда курс вернется на 25 долл., вы начнете зарабатывать.

Вместо этого акция снижается до 24,50 долл. Вы забыли поставить стоп, потому что думали, что восходящий моментум продолжится. Вы полагаете, что 24,50 долл. это уровень поддержки, поэтому покупаете еще больше. Затем, после отрицательных новостей о другой акции в том же секторе, появляются продавцы. Компания X падает до 24.00 долл.

В панике вы покупаете еще больше, потому что этот уровень ДОЛЖЕН БЫТЬ основанием. Вы хотите и надеетесь, что рынок развернется и спасет вас из накликанной вами беды. Вместо этого компания X продолжает перемещаться еще ниже.

Эта неправильная стратегия, известная как «усреднение» («averaging») или масштабирование в позицию. Когда такая стратегия часть вашего плана, усреднение — прекрасный способ войти в рынок по разным ценам. Например, если вы полагаете, что рынок приближается к максимуму, можно смасштабироваться в короткую позицию. Если рынок устойчиво идет вверх, можно выступить нарастающим покупателем, добавляя небольшие приращения, пока вы не установите полную позицию. Но в описанном выше сценарии вы открыли длинную позицию в компании Х на 25,50 долл., 24,75 долл., 24,50 долл. и 24 долл. Вы полагаетесь на надежду, желание и молитву.

… Вы смотрели в экран, желая, чтобы рынок пошел обратно к 25 долл. или хотя бы 24,75 долл. Если это произойдет, вы выйдете с небольшой прибылью из двух позиций, из одной — в ноль, из другой — с убытком. Тогда вы испустите большой вздох облегчения и незаслуженно поздравите себя с тем, что выбрались из большой беды. Гораздо лучше для вас, по большому счету, выйти из этого кошмара, обрезав убытки. Да, на 24 долл, вы свели бы в ноль свою последнюю сделку и потеряли на всех остальных.

Вы будете долгое время места себе не находить, и это хорошо. Почему? Потому что так вы быстро поймете, что добавление к проигрышной позиции — негодный способ торговать.

Увеличивайте и уменьшайте размеры позиции, если это часть вашего плана, основанного на техническом анализе.

Но только не покупайте потому, что думаете, что рынок ДОЛЖЕН БЫТЬ у основания или вершины. Если вы думаете, что рынок просто «не может» идти еще ниже, вспомните, что случилось с технологическим сектором в первом квартале 2001 года. Тогда вы поймете, что на рынке понятие «не может» просто не уместно. ..."

Что касается применения тактики «AVERAGE BUY/SELL», то по нашему мнению можно рекомендовать следующее.

Само по себе усреднение ничего страшного под собой не несёт.

Однако, что есть усреднение? Например вы работаете в рамках определенной торговой стратегии и в рамках этой стратегии вы открыли позицию на покупку EUR/USD. А через некоторое время открываете новую сделку в том же направлении и по тому же инструменту.

Чем отличается ситуация открытия первой сделки от второй? По сути разницы нет, однако первый случай является рядовым (согласно классической литературе), а второй называется усреднением – губительным для трейдера.

Очевидно, что второе открытие после отката против направления сделки является не усреднением, а новой дополнительной сделкой. Рынок не знает в прибыли ваша позиция или в убытке. Единственный вопрос, который должен стоять перед трейдером – открыта эта новая сделка в рамках торговой стратегии или просто случайно открыта, чтобы усреднить позицию.

Если в рамках торговой стратегии, то совершенно не важно усредняетесь вы, строите пирамиду или просто открываетесь и все разговоры про усреднение и его губительность в трейдинге собственно к трейдингу никакого отношения не имеют. Это просто превентивная мера для новичков, которые работают вне рамок определенных торговых стратегий или не имеют таковых вообще, а имеют небольшой размер торгового счета и несколько убыточных сделок к ряду могут быстро и полностью свести из депозит к нулю.

Главные признак того, что вы усредняетесь бессистемно, а не торгуете по плану — это эмоциональный окрас сделки. При бессистемном усреднении вы наращиваете объем не потому, что так нужно, а потому что вам больно. И в большинстве случаев становится еще больнее. При системной торговле, если все позиции открываются в рамках стратегии и пределах допускаемого стратегией риска любые действия по открытию дополнительных позиций оправданы. Как бы это ни называлось и как бы это ни выглядело со стороны.

77 |

Читайте на SMART-LAB:

EUR/USD: котировки прощупывают дно в попытке возобновить рост

Европейская валюта закрыла пятницу выше уровня поддержки 1.1807, сформировав при этом свечную модель «бычье поглощение». Сигнал для покупателей...

13:37

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- Беларусь

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Право на жизнь имеют все стратегии:

— там, где точка входа не явлется принципиальной, можно входить всем объемом сразу;

— если хотим зайти поточнее, позиция обычно дробится на несколько частей, которые вводятся в рынок по мере выполнения тех или иных условий. Например, прорван ключевой уровень — открыли первую часть, на откате — вторую, на прорыве предыдущего максимума — третью. В результате полность отработана тактика на типовом поведении рынка при прорыве ключевых уровней.

Насчет «получаешь на весь сайз», стоп получается короче, это верно, и это учитывается в моих расчетах, но он получается не настолько короче, сколько теряется от недозагрузки профитной позиции. Т.е. тут как раз все однозначно.

Я, например, усредняясь, крою потом часть позиции перед откатом и потом снова усредняюсь — так я не теряю время, сидя в просадке.

Вот пример текущих моих усреднений (четырежды усреднял убыточную позу и закрывал половину):

http://smart-lab.ru/blog/370714.php#comment6636344

рассматривай два входа как самостоятельные, и на второй вход тебе дадут прибыль больше и быстрее. зачем отказываться от второго более выгодного входа?

Vanuta, если у тебя денег хватает только на ГО 2-х фьючей, то конечно нельзя

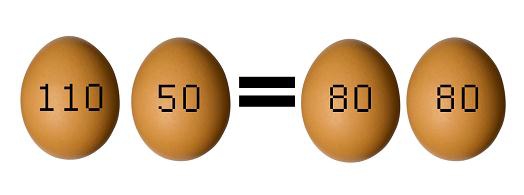

особенно если рассуждать когда сбер был на 110 например

Вы меня извините пожалуйста, но я ожидал критики посерьезней. Конечно, мой пост касается в первую очередь краткосрочных спекулянтов с плечами. Но беда в том, что эта арифметика абсолютно одинакова для любых горизонтов. При инвестициях без плечей, вы просто можете брать на себя большие риски, пересиживая большие просадки, но приведенную математику это никак не меняет. На дистанции с усреднениями вы заработаете меньше, чем без усреднений. Если, конечно, ваша торговля имеет положительную ожидаемую полезность. Если же по инструменту вы имеете ожидаемую полезность отрицательную, то да, усреднение поможет сократить убытки. Сливать выгоднее с усреднениями.

1) усредняются все, иначе никак, или входить на всю котлету ставить стоп и молиться — но это не торговля, а казино.

2. усредняются эмоциональные трейдеры хаотично, и все их входы бессистемны. сколько бы таких входов не было, они как правило все без торгового преимущества. ну так зачем разбирать как живут бомжи.

3. нормальнеы терйдеры усредняются формально, а по сути это РАЗНЫЕ входы. то есть вы две сделки должны рассматривать не вместе как одно усреднение, а как две сделки с разными целями и входами. в этом случае сделок просто в два раза больше и все, никакой другой математики не возникает.

если возникает, значит вы изначально заложили какую-то кривизну.

Бедные трейдеры

Умные трейдеры

Бедные умные трейдеры

Активный Инвестор, цена на энергетиков уже несколько лет вкусная, а расти они начали недавно

а на магнит наоборот, цена давно не вкусная, а он рос и рос

инвестор усредняется без плеча?

Активный Инвестор, конечно если они не в начале 2012 купили, например)

интер рао тоже

ну это типо план такой-

покупаю по 24, если цена падает до 23 покупаю ещё, но если цена падает до 22 то продаю всё и принимаю убыток

то в таком случаи это не усреднение как таковое, а заранее продуманный план

или усреднение по плану?)

Лично я усредняюсь всегда!

И только благодаря этому зарабатываю пока нахожусь в просадке по полгода, так как стопов не ставлю.

Но надо отметить, усредение — не для жадных и не для нищебродов, так как нужно иметь достаточный депо и соблюдать разумный риск.

Йоганн, такая что с плечом, цене не так много надо уйти против тебя что б обнулить твой счёт

лебеди случаются, вот такой один тебя и обнулит

особенно если шортить

Всегда усредняюсь. Торгую только лонг. Без плечей.

Загрузка не более 40% от депо. Закрываю только в плюс.

Сколько ждать без разницы, все равно цена рано или поздно

дойдет до цели. Все зависит от конечной цели, сколько кто хочет % годовых.

Lemgo, 40%, а остальное просто лежит без дела?

а какая у вас цель?

сколько самое долгое держали акцию без продаж?

а в среднем сколько держите?

Lemgo, ну вот вы купили акцию, она дала 40%, вы её продали?

как принимаете решение о покупке?

сколько если не секрет получилось?

Покупаю по секторам весь ликвид на откатах.