SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Eugeny8

Риски трендовых стратегий

- 30 ноября 2016, 22:27

- |

Стратегии, торгующие по тренду, стали набирать свою популярность после 70-х годов с появлением компьютеров и с возможностью обработки больших массивов данных. Вдохновленные примером трейдеров-черепах, многие управляющие активами и фонды стали им подражать и пытаться зарабатывать, отслеживая долгосрочные тенденции на финансовых рынках.

Специфика трендовых систем состоит в том, чтобы ограничивать убытки пока они малы и давать прибыли течь, т.е. не ограничивать ее, пока рынок не развернется в обратную сторону. Несмотря на то, что такие системы периодически могут приносить баснословные прибыли, психологически все таки тяжело их торговать. Сильные тренды случаются не часто и, как правило, рынок 70-80% всего времени находится в боковом состоянии, в это время трендовые стратегии терпят убытки, а торговые счета пилит. Зато когда возникают сильные движения на рынках, такие системы быстро выходят из просадки, и обновляют свои максимумы доходности. Тем не менее, бывает сложно несколько месяцев подряд терять деньги и сидеть без прибыли.

Далеко ходить не надо, возьмем к примеру, текущий 2016 год, который оказался для всех трендовых стратегий и роботов очень сложным. Практически все рынки в этом году находились в фазе снижения волатильности, в том числе российский фондовый и валютный рынок. Многих трейдеров и управляющих «попилило». Кто то стал отключать своих роботов, кто то начал вмешиваться в них руками, кто то перешел на опционы, а некоторые и вовсе ушли с рынка. Все задаются вопросом: что же делать? Как торговать на таком рынке? Наступят ли снова трендовые дни и когда?

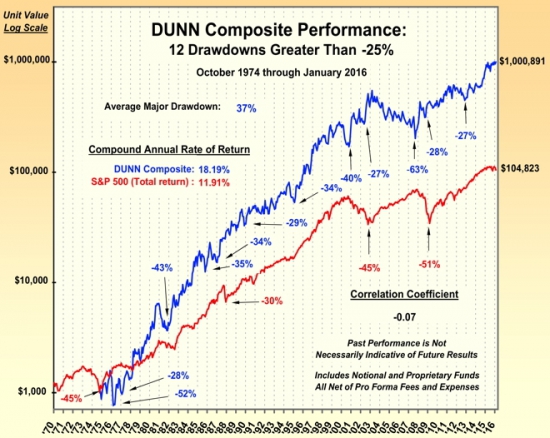

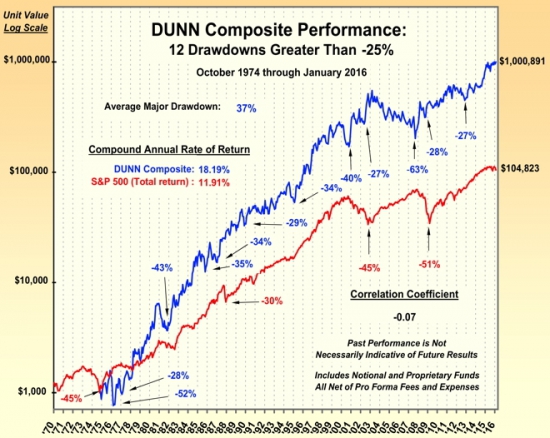

Хорошим мотиватором для меня является следующая картинка. Это график доходности фонда Билла Данна за 40 лет и размера капитала в управлении. Этот хедж-фонд (также как и автор данной статьи) торгует преимущественно трендовые системы с помощью роботов. У него зачастую бывают глубокие просадки счета по 30-40%, а один раз даже 63%. Несмотря на это фонд продолжает стабильно из года в год приносить в среднем 18% годовых (уже за вычетом платы за управление) и обыгрывать фондовый индекс S&P500, который показывал лишь 12% в год. У Билла Данна сейчас более 1 миллиарда долларов под управлением и инвесторы продолжают вкладывать деньги в этот фонд. Его результаты продолжают считаться одними из лучших в инвестиционной индустрии, при том что из 40 лет у него было 7 лет убыточных! Даже успешные управляющие могут показывать убыточные месяцы и даже годы во время флэтов и периодов с низкой волатильностью. Но в конечном итоге они всегда во время сильных трендов и кризисов выходят из просадок и обновляют свои максимумы доходности.

По большому счету убыточные годы бывают у любых стратегий, а не только у трендовых. При инвестициях в акции периоды просадок могут быть по 5-10-20 лет. К сожалению или к счастью, ничего лучше не придумано в индустрии управления активами за последние 100 лет, чем трендовые системы, т.к. по соотношению прибыль/риск и по времени выхода из просадки они обыгрывают пассивное инвестирование в индексные фонды на длительном интервале времени. Все это также говорит о том, что горизонты торговли и инвестирования на финансовых рынках (в том числе в доверительное управление) должны быть от 3 лет и более, чтобы с большей долей вероятности получить ожидаемую прибыль.

Источник.

Специфика трендовых систем состоит в том, чтобы ограничивать убытки пока они малы и давать прибыли течь, т.е. не ограничивать ее, пока рынок не развернется в обратную сторону. Несмотря на то, что такие системы периодически могут приносить баснословные прибыли, психологически все таки тяжело их торговать. Сильные тренды случаются не часто и, как правило, рынок 70-80% всего времени находится в боковом состоянии, в это время трендовые стратегии терпят убытки, а торговые счета пилит. Зато когда возникают сильные движения на рынках, такие системы быстро выходят из просадки, и обновляют свои максимумы доходности. Тем не менее, бывает сложно несколько месяцев подряд терять деньги и сидеть без прибыли.

Далеко ходить не надо, возьмем к примеру, текущий 2016 год, который оказался для всех трендовых стратегий и роботов очень сложным. Практически все рынки в этом году находились в фазе снижения волатильности, в том числе российский фондовый и валютный рынок. Многих трейдеров и управляющих «попилило». Кто то стал отключать своих роботов, кто то начал вмешиваться в них руками, кто то перешел на опционы, а некоторые и вовсе ушли с рынка. Все задаются вопросом: что же делать? Как торговать на таком рынке? Наступят ли снова трендовые дни и когда?

Хорошим мотиватором для меня является следующая картинка. Это график доходности фонда Билла Данна за 40 лет и размера капитала в управлении. Этот хедж-фонд (также как и автор данной статьи) торгует преимущественно трендовые системы с помощью роботов. У него зачастую бывают глубокие просадки счета по 30-40%, а один раз даже 63%. Несмотря на это фонд продолжает стабильно из года в год приносить в среднем 18% годовых (уже за вычетом платы за управление) и обыгрывать фондовый индекс S&P500, который показывал лишь 12% в год. У Билла Данна сейчас более 1 миллиарда долларов под управлением и инвесторы продолжают вкладывать деньги в этот фонд. Его результаты продолжают считаться одними из лучших в инвестиционной индустрии, при том что из 40 лет у него было 7 лет убыточных! Даже успешные управляющие могут показывать убыточные месяцы и даже годы во время флэтов и периодов с низкой волатильностью. Но в конечном итоге они всегда во время сильных трендов и кризисов выходят из просадок и обновляют свои максимумы доходности.

По большому счету убыточные годы бывают у любых стратегий, а не только у трендовых. При инвестициях в акции периоды просадок могут быть по 5-10-20 лет. К сожалению или к счастью, ничего лучше не придумано в индустрии управления активами за последние 100 лет, чем трендовые системы, т.к. по соотношению прибыль/риск и по времени выхода из просадки они обыгрывают пассивное инвестирование в индексные фонды на длительном интервале времени. Все это также говорит о том, что горизонты торговли и инвестирования на финансовых рынках (в том числе в доверительное управление) должны быть от 3 лет и более, чтобы с большей долей вероятности получить ожидаемую прибыль.

Источник.

99 |

Читайте на SMART-LAB:

Займер сообщает о приобретении двух цифровых платформ

💼 Объявляем о завершении сделок с АО «Киви» по покупке 50% сервисов «Таксиагрегатор» и IntellectMoney. Владельцем остальных 50% долей в обеих...

13 февраля 2026, 09:01

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в...

12 февраля 2026, 12:15

теги блога Евгений Ворончихин

- comon

- DJ

- forex

- private-banking

- S&P500

- UT

- автоследование

- акции

- алгоритмическая торговля

- алготрейдинг

- банки

- бедность

- биткоин

- богатые

- валюта

- Великая депрессия

- видео

- вклады

- Волновой анализ

- волновой анализ Эллиотта

- герчик

- госдолг

- грааль

- девальвация

- Демура

- депрессия

- дефляция

- дефолт

- диверсификация

- дивиденды

- доверительное управление

- доллар

- ДУ

- евгений ворончихин

- Екатеринбург

- золото

- инвестиции

- индекс волатильности

- интервью

- инфляция

- Итоги месяца

- кавер

- Китай

- комон

- кризис

- крипта

- криптовалюта

- личные финансы

- лчи

- мавроди

- ммвб

- ммм

- Мотивация

- нефть

- облигации

- обнал

- опрос

- ОФЗ

- оффтоп

- песни о трейдинге

- песни под гитару

- песня

- песня под гитару

- политика

- прогноз

- просадка

- психология

- пузырь

- Путин

- развод

- РБК

- результаты

- риск менеджмент

- Россия

- РТС

- рубль

- санкции

- Сбербанк

- сентимент

- ставка ФРС

- статистика

- стейтмент

- США

- тестирование систем

- Тимофей Мартынов

- торговые роботы

- Трамп

- трежериз

- трейдинг

- тслаб

- управление капиталом

- успех

- философия

- ФРС

- цбрф

- шорт

- Эллиот

- Эллиотт

- эфир

- юмор

Мне этого достаточно. Спасибо, что-то не хочется.

сам торгую по системе черепах — и могу подвердить, что этот год сложный для трендовых систем

С другой стороны, если смотреть на это не из позиции автора трендовых систем, а отвлеченно, то все эти рассуждения сильно смахивают на разговор в пользу бедных и некое оправдание в пустоту, т.е. перед самими собою.

Однако, время рассудит:)