Блог им. Eugeny8 |Когда рухнет американский рынок?

- 09 декабря 2022, 18:38

- |

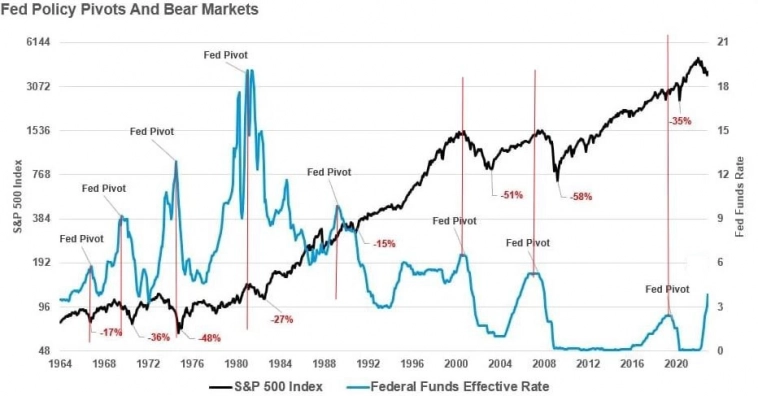

Когда рухнет американский рынок?

Тогда, когда ФРС начнёт понижать ставку, ибо это сигнал, что экономика начала замедляться 😁 📉

Мой телеграм-канал: @alfa_quant

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. Eugeny8 |Дивидендная доходность S&P500 превысила доходность по Трежерис-30

- 30 августа 2019, 13:04

- |

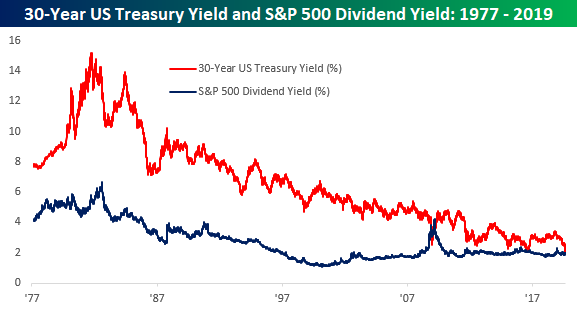

На приведенной ниже диаграмме показан разброс (спрэд) между 30-летней и дивидендной доходностью S&P500 за период с 1977 года. За последние 40 лет подобная инверсия наблюдалась всего 1 раз в 2009 году, после чего начался бурный рост фондового рынка.

( Читать дальше )

Блог им. Eugeny8 |Куда пойдет S&P500? ОПРОС

- 11 мая 2018, 20:49

- |

Куда пойдет S&P500? ОПРОС

Блог им. Eugeny8 |Остановите! Васе надо выйти!

- 21 января 2018, 10:32

- |

P.S. Подписывайтесь на мой ютуб-канал!)))

Блог им. Eugeny8 |Миф о вечно растущем рынке. Dow Jones за 117 лет

- 11 декабря 2017, 16:29

- |

Проанализировав индекс Доу-Джонса с учетом инфляции, мы придем к интересному наблюдению. Если конкретнее, то рост фондового рынка США с 1900-го по 1982-й год составляет 0 (ноль!) процентов. Прошло почти целое столетие, а рынок за все это время практически не сдвинулся с места!

По динамике индекса Dow Jones не следует судить о капитализации рынка в целом, но общие тенденции отражены в ней довольно точно. За свою 130-летнюю историю индекс подвергался многократным перекомбинациям и ротациям, и дольше всех в нем фигурирует компания General Electric. В промышленном Доу-Джонсе всегда были представлены 30 ведущих американских компаний, поэтому картина, как правило, получается более привлекательной, чем по S&P500 и по всему рынку. Один индекс может вырасти на 15%, другой – на 20%, однако по долгосрочным трендам они практически всегда совпадают.

( Читать дальше )

Блог им. Eugeny8 |"Идём на миллиард!"- Интервью с Евгением Ворончихиным / О долларе, биткойне, кризисе, роботах и ДУ

- 26 ноября 2017, 11:57

- |

Блог им. Eugeny8 |Крах Америки / Волновой прогноз по S&P500

- 21 октября 2017, 20:30

- |

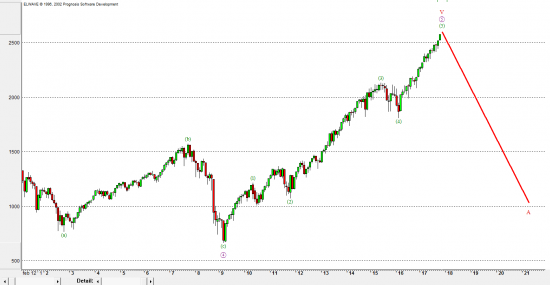

Сейчас мы имеем беспрецедентно низкую волатильность, индекс страха VIX находится на рекордных минимумах за последние 20 лет. На рынках царит чрезмерный оптимизм. На обложках Forbes лицо Баффета, который прогнозирует, что индекс Dow Jones достигнет 1 000 000 пунктов. Поэтому и масштаб кризиса будет похлеще, чем 2008 года. На этот раз индекс S&P500 может упасть на 60-70% в район 700-1000 пунктов.

( Читать дальше )

Блог им. Eugeny8 |Риски трендовых стратегий

- 30 ноября 2016, 22:27

- |

Специфика трендовых систем состоит в том, чтобы ограничивать убытки пока они малы и давать прибыли течь, т.е. не ограничивать ее, пока рынок не развернется в обратную сторону. Несмотря на то, что такие системы периодически могут приносить баснословные прибыли, психологически все таки тяжело их торговать. Сильные тренды случаются не часто и, как правило, рынок 70-80% всего времени находится в боковом состоянии, в это время трендовые стратегии терпят убытки, а торговые счета пилит. Зато когда возникают сильные движения на рынках, такие системы быстро выходят из просадки, и обновляют свои максимумы доходности. Тем не менее, бывает сложно несколько месяцев подряд терять деньги и сидеть без прибыли.

( Читать дальше )

Блог им. Eugeny8 |S&P500 идёт на 500 - Волновой прогноз

- 31 августа 2016, 16:43

- |

На данный момент американский фондовый рынок дорисовывает последние подразделения (5) волны роста. Индекс страха VIX находится на своих рекордных исторических низах. Максимумы индекса S&P500 могут быть показаны в этом году на уровне 2300. Затем рынок войдет в затяжной медвежий тренд в плоть до 2025 года с небольшими коррекциями. Тем более, что масштабные кризисы происходят примерно каждые 8-10 лет. Глобально S&P500 должен обновить минимумы 2009 года, которые были показаны на символичном уровне 666)) и нащупать дно в районе 500 пунктов.

Дефляционный период будет связан с дефолтами крупных банков, корпораций и даже стран. Вероятно обострение локальных военных конфликтов. Кроме того закредитованность мировой экономики находится на рекордно высоких уровнях, что приведет к взрыву долговой бомбы и обесценению активов по всему миру. Номинал ничем не обеспеченной массы деривативов в мире уже превышает 1,5 квадриллиона долларов (1500 трлн.), эпицентром чего является США. Это даже без учета теневого банковского сектора. ФРС конечно будет пытаться заливать экономику деньгами, но эти копейки ничто по сравнению с масштабом проблем.

( Читать дальше )

Блог им. Eugeny8 |S&P500 - Elliott - daily

- 11 октября 2012, 13:12

- |

http://eugeny8.livejournal.com/61132.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс