SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. silvestrov

S&P-500 - хороший, плохой, злой

- 24 марта 2016, 14:33

- |

Всем привет!

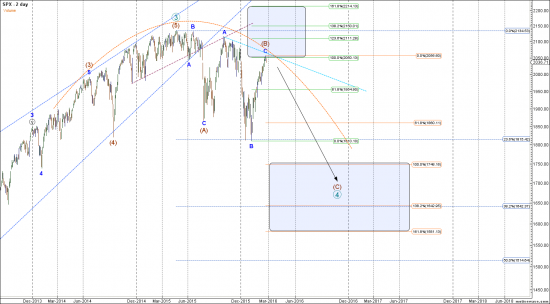

Хороший

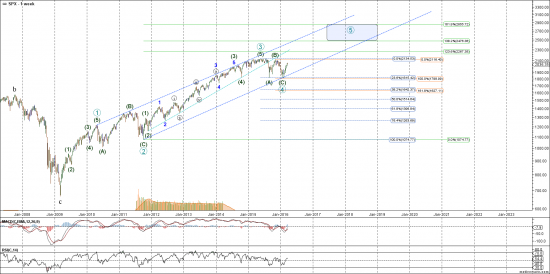

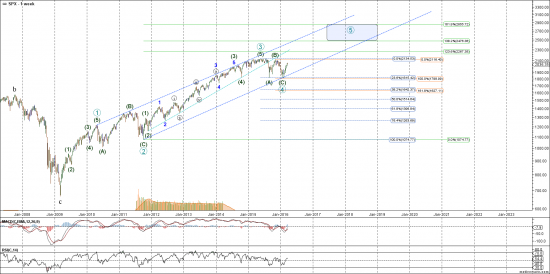

Более 3 недель прошло со времени моего прошлого обзора, за это время американские индексы акций практически безудержно продолжали расти. Такое сильное ралли за такое короткое время стало неожиданостью для меня. Как вы помните, правильно определив точку разворота, достигнутую 11 февраля по S&P-500, и поймав все движение вниз с ноября прошлого года, я ожидал отскока к 1950, и затем еще одного падения до окончательных минимумов в болшой 4 волне. Затем акцент сместился на уровни в 2000-2020, о чем я писал в прошлой статье, но и данные уровни помехой для рынка не оказались. Тем самым, мне пришлось поменять базовый сценарий и рассматривать нынешнее ралли, как начало большой 5 волны (см. график ниже).

В марте я практически не брал новых идей на лонг, тем самым можно сказать не добрал, там где мог бы. Смущало то, что часть акций очень долго не реагировало на общую силу рынка. Например, если мои лучшие идеи к началу марта уже значительно выросли, то другие идеи практически оставались на месте. Для меня это было признаком слабости, и поэтому часть сигналов я игнорировал. Наглядным примером, в частности был US Steel (X) в марте выросший почти на 90%, но в феврале не показавший ничего особенного. Тоже самое можно сказать и про бразильские ADR.

Но эти упущения меня не сильно расстраивают, и делать покупки сейчас я не вижу большого смысла. Во-первых, значительная часть идей, несмотря на их сильный рост, формально все еще находятся в даунтренде. И если уровни сопротивления, или, например, 200-скользящая средняя были пройдены, то не везде это было сделано убедительно. Во-вторых, много где я пока что вижу только 3 волны вверх, и говорить о начале нового продолжительного аптренда там преждевременно. В-третьих, рынок сейчас перекуплен, любые покупки сейчас будут сопроваждаться с большим уровнем риска, а вот после хорошей просадки (ориентировочно апрель-май), риск опять может стать минимален + станет более очевидна структура графиков. В общем здесь я не тороплюсь.

Плохой

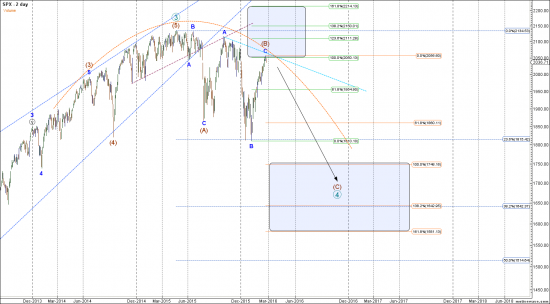

Покупки сейчас делать опасно и из-за другого сценария, раньше мной не рассматриваемого, но который тем не менее мне с каждым днем все больше и больше нравится. В этом сценарии сейчас только подходит к концу коррекционая волна (B), и самое мощное падение на рынке за последний год еще только впереди (в рамках волны C). Суммарная просадка здесь может составить 15-25%, и начнется она уже в самые ближайшие дни:

Хочу также отметить, что в данном сценарии не стоит исключать обновления новых максимумов, поэтому не следует слишком радоваться если мы их действительно обновим. Наоборот, в этом случае падение может оказаться еще более стремительным.

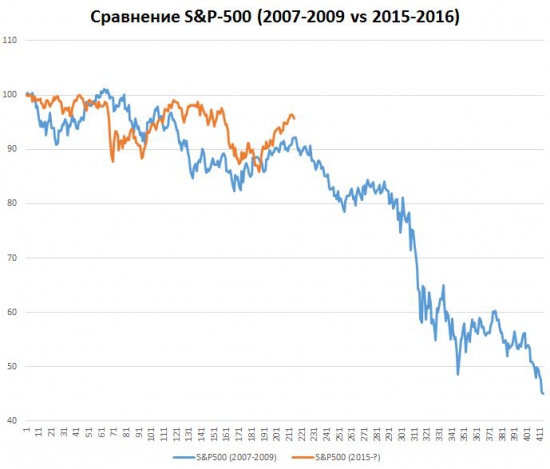

Злой

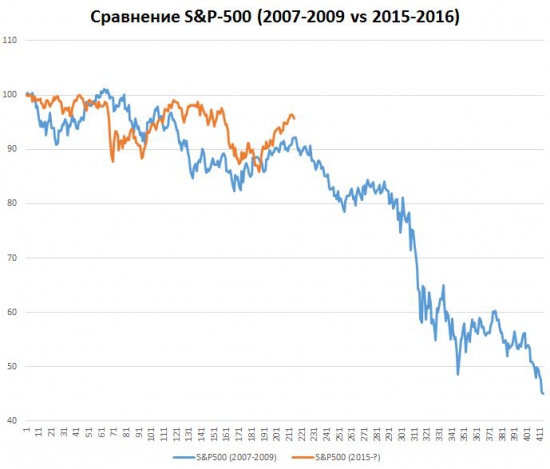

Но для тех кто ждет полного краха рынков, особенно приятным будет следующий график, где я попытался сравнить как вел себя S&P-500 с июля 2007 года по март 2009 года. Сравнение получилось достаточно устрашающим:

Скажу сразу что предпосылок для катастрофического обвала а-ля 2008 год, я не вижу. Фундаментально рынок выглядит сильней, да и не верю я, что Центробанки допустят такого сценария. Но все же. А вот просадка по S&P-500 к 1700 все еще более чем реальна. Большая волна 2 (см. первый график) продолжалась 1.5 года (с апреля 2010 по октябрь 2011). Если волна 4 закончилась в феврале, то ее продолжительность составляет всего 9 месяцев или в 2 раза меньше. Это возможно, но гармоничней выглядела бы более продолжительная коррекция с окончанием к осени 2016 года.

Суммируя все вышесказанное, можно сказать, что принимать среднесрочные и долгосрочные решения сейчас не легко. С одной стороны, технически у нас есть очень реальный шанс, что S&P-500 уже начал поход к уровням 2500+. В этом случае, на откате, который последует за нынешним ралли, необходимо аггресивно открывать длинные позы. С другой стороны, все предпосылки для обновления минимумов и ухода к уровням 1600-1800 также имеются. Дополнительно есть и апокалиптический вариант, крайне маловероятен, но «черные лебеди» другими и не бывают.

Какой вариант вам больше нравится решать только вам, но хотя бы краткосрочно при любом сценарии с покупками следует подождать. А вот короткие позы, наоборот, могут быть не лишними. Но, если что-то измениться, я постараюсь написать

Спасибо за внимание!

Хороший

Более 3 недель прошло со времени моего прошлого обзора, за это время американские индексы акций практически безудержно продолжали расти. Такое сильное ралли за такое короткое время стало неожиданостью для меня. Как вы помните, правильно определив точку разворота, достигнутую 11 февраля по S&P-500, и поймав все движение вниз с ноября прошлого года, я ожидал отскока к 1950, и затем еще одного падения до окончательных минимумов в болшой 4 волне. Затем акцент сместился на уровни в 2000-2020, о чем я писал в прошлой статье, но и данные уровни помехой для рынка не оказались. Тем самым, мне пришлось поменять базовый сценарий и рассматривать нынешнее ралли, как начало большой 5 волны (см. график ниже).

В марте я практически не брал новых идей на лонг, тем самым можно сказать не добрал, там где мог бы. Смущало то, что часть акций очень долго не реагировало на общую силу рынка. Например, если мои лучшие идеи к началу марта уже значительно выросли, то другие идеи практически оставались на месте. Для меня это было признаком слабости, и поэтому часть сигналов я игнорировал. Наглядным примером, в частности был US Steel (X) в марте выросший почти на 90%, но в феврале не показавший ничего особенного. Тоже самое можно сказать и про бразильские ADR.

Но эти упущения меня не сильно расстраивают, и делать покупки сейчас я не вижу большого смысла. Во-первых, значительная часть идей, несмотря на их сильный рост, формально все еще находятся в даунтренде. И если уровни сопротивления, или, например, 200-скользящая средняя были пройдены, то не везде это было сделано убедительно. Во-вторых, много где я пока что вижу только 3 волны вверх, и говорить о начале нового продолжительного аптренда там преждевременно. В-третьих, рынок сейчас перекуплен, любые покупки сейчас будут сопроваждаться с большим уровнем риска, а вот после хорошей просадки (ориентировочно апрель-май), риск опять может стать минимален + станет более очевидна структура графиков. В общем здесь я не тороплюсь.

Плохой

Покупки сейчас делать опасно и из-за другого сценария, раньше мной не рассматриваемого, но который тем не менее мне с каждым днем все больше и больше нравится. В этом сценарии сейчас только подходит к концу коррекционая волна (B), и самое мощное падение на рынке за последний год еще только впереди (в рамках волны C). Суммарная просадка здесь может составить 15-25%, и начнется она уже в самые ближайшие дни:

Хочу также отметить, что в данном сценарии не стоит исключать обновления новых максимумов, поэтому не следует слишком радоваться если мы их действительно обновим. Наоборот, в этом случае падение может оказаться еще более стремительным.

Злой

Но для тех кто ждет полного краха рынков, особенно приятным будет следующий график, где я попытался сравнить как вел себя S&P-500 с июля 2007 года по март 2009 года. Сравнение получилось достаточно устрашающим:

Скажу сразу что предпосылок для катастрофического обвала а-ля 2008 год, я не вижу. Фундаментально рынок выглядит сильней, да и не верю я, что Центробанки допустят такого сценария. Но все же. А вот просадка по S&P-500 к 1700 все еще более чем реальна. Большая волна 2 (см. первый график) продолжалась 1.5 года (с апреля 2010 по октябрь 2011). Если волна 4 закончилась в феврале, то ее продолжительность составляет всего 9 месяцев или в 2 раза меньше. Это возможно, но гармоничней выглядела бы более продолжительная коррекция с окончанием к осени 2016 года.

Суммируя все вышесказанное, можно сказать, что принимать среднесрочные и долгосрочные решения сейчас не легко. С одной стороны, технически у нас есть очень реальный шанс, что S&P-500 уже начал поход к уровням 2500+. В этом случае, на откате, который последует за нынешним ралли, необходимо аггресивно открывать длинные позы. С другой стороны, все предпосылки для обновления минимумов и ухода к уровням 1600-1800 также имеются. Дополнительно есть и апокалиптический вариант, крайне маловероятен, но «черные лебеди» другими и не бывают.

Какой вариант вам больше нравится решать только вам, но хотя бы краткосрочно при любом сценарии с покупками следует подождать. А вот короткие позы, наоборот, могут быть не лишними. Но, если что-то измениться, я постараюсь написать

Спасибо за внимание!

теги блога Silver

- 2008

- 2008 год

- AA

- ABX

- ADBE

- Adobe

- Alcoa

- AVGO

- Barrick

- BITA

- Brexit

- celgene

- chevron

- cmcsa

- Comcast

- CRM

- DATA

- Dow Jones

- DXY

- etf

- EURUSD

- FB

- FCX

- First Solar

- FSLR

- Groupon

- GRPN

- Halliburton

- ibb

- illumina

- ILMN

- IPO

- iwm

- LNKD

- MCD

- Mcdonalds

- nasdaq

- Nasdaq 100

- nok

- nokia

- NYSE

- RSX

- Russel 2000

- Russell 2000

- S&P-500

- S&P500

- Salesforce

- solar

- SPLK

- spx

- spy

- TCK

- Tesla

- TSLA

- TUR

- TX

- USO

- YY

- акции

- анализ

- аналитика

- апдейты

- биотехнологии

- волатильность

- Волновой анализ

- график

- графики

- доллар

- идеи

- Идея

- Китай

- коррекция

- медведь

- мысли

- Нефть

- низкий риск

- обзор рынка

- падение

- поддержка

- позиции

- портфель

- прибыль

- прогноз

- рынок акций

- солнечная энергия

- сопротивление

- стриминг

- США

- технический анализ

- торговля

- трейд

- трейдинг

- треугольник

- турция

- ФРС

- фундаментал

- Эллиот

- Эллиотт

Читать — не читал, т.к. волны, дуги и тем более Фибо — это глупости конечно.

В статье, я как раз и намекаю на то, что краткосрочно открывать лонг по моему мнению не выгодно при любом сценарии.

Наконец, самое главное это риск менеджмент. Если вы его практикуете, то не рассматривать альтернативные варианты, и возможную динамику при каждом из них, просто глупость.

Конкретно сейчас реальность такая, когда лишняя осторожность действительно не помешает.

Матожидание прибыли/убытка на истории в рамках торгового алгоритма может, а направление всегда равновероятно.

Очень условно, если у вас весь мир печатает деньги, а облигации с доходностью у нуля, то вероятность, что через год акции будут стоить дороже, составит при прочих равных более 50%. Но через день или неделю, скорее всего действительно 50%.

В любом случае статья не просто о том, чтобы показать, что имеются два равновероятных сценария. Но спасибо за фидбэк.