SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ivanmityaev

Срок стейтмента, которому можно верить

- 11 апреля 2015, 15:08

- |

Вот тут smart-lab.ru/blog/248375.php Трейдер² наехал на Костю Гармалыгу, на мой взгляд, безосновательно.

Говорить о ничтожности стратегии можно, когда проведено полное и корректное бэк-тестирование на разных состояниях рынка.

А абстрактно сравнивать просадки без соотнесения с показателем риск/прибыль вообще нельзя.

Есть стратегии, которые берут 1000% прибыли на трейд. Но и вин/лосс у них соответственно, даже не 1 к 3.

Но на фига беспокоиться о слитом депозите, если, к примеру, на 5 слитых приходится один удесятиренный?

Всего лишь надо построить ММ чтобы дожить до такого удесятирения, и чтобы дисперсия не стерла со счета все средства.

Покупка очень дешевых опционов в расчете на очень редкое событие — один из примеров, но речь не об этом.

Речь о стейтментах (и результатах тестирования) которым можно верить.

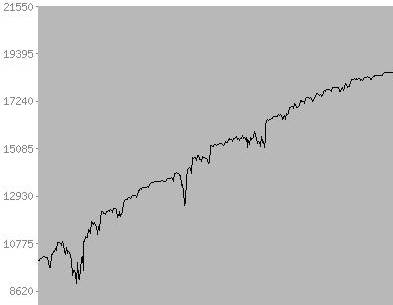

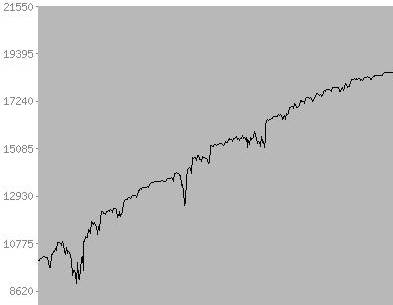

Придумали стратегию, прогнали в тестере с учетом всех комиссий и проскальзываний, получили эквити:

Период — полтора года, как я понимаю, по мнению многих — более чем достаточно.

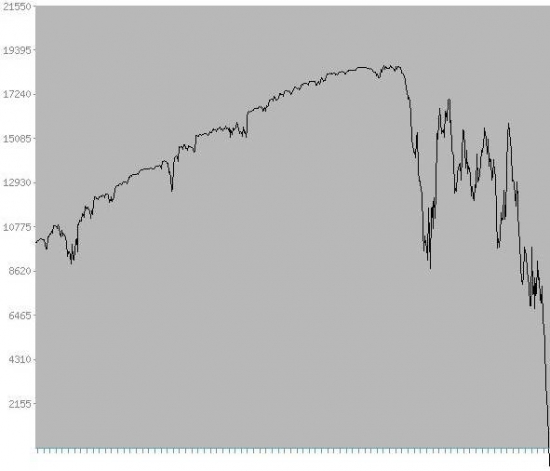

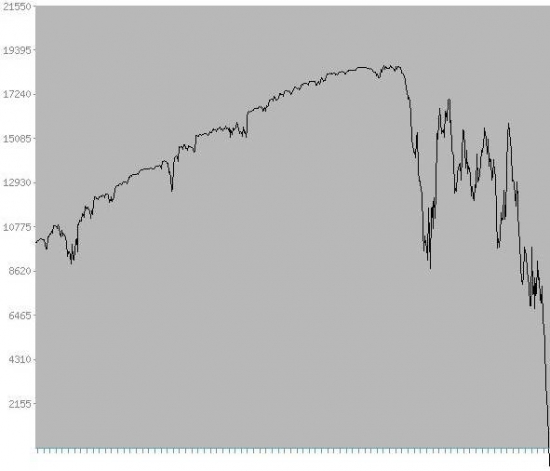

А теперь смотрим что получается дальше:

Опаньки, мать честная, эквити даже координатную ось проломила...

А всего-то инструмент перешел от боковика к тренду.

А ведь все предыдущие года — срабатывал граальчик-то, вон Вася не даст соврать.

А отсюда вопрос — какова цена всем этим вашим стейтментам и бэктестам на периоде в полгода, год, 2 года?

С моей точки зрения — это просто случайный результат.

Полный рыночный цикл — 31 год, или около того.

Вот на таком масштабе и нужно смотреть, какие есть периоды, какие риски, во что можно упахаться если неудачно попадешь с началом запуска, итд итп.

Конечно, ДУшники мыслят по другому.

Зечем им волноваться за слив средств клиента раз в 5 лет, если можно челых 5 лет до этого стабильно получать комиссию с клиента, который не в зуб ногой о полном риске применяемой стратегии?

Есть, кстати — очень простой выход для тех кто дает в ДУ. Если возникла просадка до оговоренной величины, выводить деньги и брать тайм-аут на годик для этого рынка. И не поддаваться на уговоры трейдера, что нельзя закрывать позицию.

Это работает только для дебетовых стратегий — их действительно нужно держать до победного.

И не верьте стейтментам с доходностью меньше 100% моложе 7 лет — они еще пороху не нюхали.

И мне не верьте — все нужно проверять самим.

Поленитесь проверить — и я буду вашим контрагентом в следующей сделке.

Да пребудет с вами профит.

З.Ы. #Энергобанк должен умереть

Говорить о ничтожности стратегии можно, когда проведено полное и корректное бэк-тестирование на разных состояниях рынка.

А абстрактно сравнивать просадки без соотнесения с показателем риск/прибыль вообще нельзя.

Есть стратегии, которые берут 1000% прибыли на трейд. Но и вин/лосс у них соответственно, даже не 1 к 3.

Но на фига беспокоиться о слитом депозите, если, к примеру, на 5 слитых приходится один удесятиренный?

Всего лишь надо построить ММ чтобы дожить до такого удесятирения, и чтобы дисперсия не стерла со счета все средства.

Покупка очень дешевых опционов в расчете на очень редкое событие — один из примеров, но речь не об этом.

Речь о стейтментах (и результатах тестирования) которым можно верить.

Придумали стратегию, прогнали в тестере с учетом всех комиссий и проскальзываний, получили эквити:

Период — полтора года, как я понимаю, по мнению многих — более чем достаточно.

А теперь смотрим что получается дальше:

Опаньки, мать честная, эквити даже координатную ось проломила...

А всего-то инструмент перешел от боковика к тренду.

А ведь все предыдущие года — срабатывал граальчик-то, вон Вася не даст соврать.

А отсюда вопрос — какова цена всем этим вашим стейтментам и бэктестам на периоде в полгода, год, 2 года?

С моей точки зрения — это просто случайный результат.

Полный рыночный цикл — 31 год, или около того.

Вот на таком масштабе и нужно смотреть, какие есть периоды, какие риски, во что можно упахаться если неудачно попадешь с началом запуска, итд итп.

Конечно, ДУшники мыслят по другому.

Зечем им волноваться за слив средств клиента раз в 5 лет, если можно челых 5 лет до этого стабильно получать комиссию с клиента, который не в зуб ногой о полном риске применяемой стратегии?

Есть, кстати — очень простой выход для тех кто дает в ДУ. Если возникла просадка до оговоренной величины, выводить деньги и брать тайм-аут на годик для этого рынка. И не поддаваться на уговоры трейдера, что нельзя закрывать позицию.

Это работает только для дебетовых стратегий — их действительно нужно держать до победного.

И не верьте стейтментам с доходностью меньше 100% моложе 7 лет — они еще пороху не нюхали.

И мне не верьте — все нужно проверять самим.

Поленитесь проверить — и я буду вашим контрагентом в следующей сделке.

Да пребудет с вами профит.

З.Ы. #Энергобанк должен умереть

111 |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 января 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , Смартлаб , Вконтакте , Сайт

18:36

теги блога Иван Митяев

- AAPL

- GDX

- S&P500

- si

- xCFD

- YHOO

- zerohedge.com

- банкротство

- бэк тестинг

- венчур

- вероятность

- Война в Крыму

- вынос

- гривна

- гуру

- знаки

- инцидент

- ИТОГИ

- Крым

- лудомания

- мечел

- ММВБ

- новичек

- Олейник

- опрос

- опционы

- оффтоп

- прибыль

- робот Quik

- роботы

- Россия

- РТС

- стейтмент

- Украина

- фортс

- ФОРТС - кухня

- фунт

- Шадрин

- школота

- энергобанк

И мне нужно, всего лишь, чтобы хотя бы 1 из пятидесяти срабатывал по плану.

Вы прекрасно доказали, что стейтам Константина верить нельзя. Заодно подвинули всех теоретиков рынка с их коэффициентом Шарпа.

Ну а потом вообще начинается расколбас:«Но на фига беспокоиться о слитом депозите, если, к примеру, на 5 слитых приходится один удесятиренный?»

А вынуждены, ибо Константин, я думаю, берет деньги в управление и это означает, что ничего страшного, что на 5 слитых депозитов клиентов, один будет удесятеренный. Так.

Наверняка, создавая рекламную статью, автор стремится взять наилучшие результаты для доказательств. Интересно, если это наилучший, то каков средний? Видимо, минус.

По мне, и по вашим доводам тоже, человек, выставляющий стейт за три месяца с абсолютно казиношным результатом и берущий за обучение деньги — мошенник. Вот и мне кажется, что человек, называющий себя Гармалыгой, обманывает нас.

Пока не увижу результат — у меня нет своего мнения на этот счет. Иметь свое МНЕНИЕ в трейдинге как бы… опасно для депо :)

Да, я предполагаю, что у Константина там какая-то засада, но однозначно утверждать это — некорректно.

Может, там просто депо нужен в миллион для безриска, что он и пытается собрать с околорынка.

Вся его стратегия в открытом доступе, а то что он берет деньги с тупых за адресное обучение — я бы тоже брал, ибо общение с значительной частью человечества — это попусту потраченное время.

Единственный корректный способ — это взять её и прогнать корректным бэк-тестом. Что я сейчас и делаю — пишу код.

Если он покажет, что стратегия нерабочая, обязательно отпишусь тут с разоблачением :)

Правда, правильный бэктест должен проводиться Лас-вегасом, а это ну просто до хрена машинного времени и работы, но оно того стоит.

Источник: forum.traders-union.ru/showthread.php?t=145216

по-моему 31 год взят с потолка. потому что например даже ни слова о таймфрейме нет.

достаточно чтобы тесты были объективными, т.е. включали тренды, флэты и ОБВАЛЫ, типа 2008 года

«мозг трейдера, принимающего решение»

— сразу представил картину в виде двух полушарий, с одной извилиной в форме графика :)

ну почитал я его, поржал, поржал с его будущих клиентов, и ЗАБЫЛ.

вы то что так взъелись?

Я еще понял бы результаты в реальной торговле. А то тест на истории, аж целых полтора года.

Тьфу… Даже не знаю, что и сказать по этому поводу.

вы еще скажите что обливаетесь слезами от жалости всякий раз когда кроете прибыльную сделку..

Нет, Николай, это бизнес, тут не может быть НИКАКОЙ жалости. все люди взрослые, и должны понимать куда суют свои деньги.

Исключительно из практических соображений.

** я, как финансовый астролог, именно так и делаю.

Но для меня это не редкие события, а прогнозируемые с % вероятностью. Пока от 80 % удается вычислять мини тренды заранее.