SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sambojoy

Фундаментальный трейдинг: второй звонок.

- 14 октября 2014, 13:27

- |

Только вчера разместил топик «Фундаментальные инвестиции: первый звонок.»

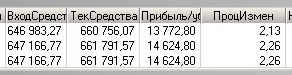

про анализ работы экспериментального счёта на неделе, с 6 – 10 октября, про то, как в пятницу 10 октября счёт понёс рекордные потери и самое главное: перед этим падением счёт не приблизился к своему предыдущему пиковому значению примерно на 0,3 %, хотя должен был перед падением превысить минимум на 0,5 %.

И вот, в первый торговый день после 10 октября, счёт не только отыграл пятничные потери, обогнал (хоть и на немного) индекс, но и превысил предыдущий пик на 0,8 %!

Звонки, блин, пошли как в театре – не успеешь допить чашку кофе – как пора на представление)))

Общая ситуация осталась, конечно, как была в пятницу вечером: «ситуация нуждается в более глубоком анализе, потому как раскорреляция фундаментальных показателей компаний и показателей российской экономики экономически говорит о том, что российский негатив имеет больше искусственный фактор – в отсутствие влияния на экономику и кредитно-денежную политику таких людей как Кудрин, Алексашенко и т.д. экономику России расбалансировали национальными проектами и прочими имперскими проектами, а санкции и стоимость ресурсов только приблизили явное проявление этой расбалансировки.»

Кто-то скажет, что вчера был отскок, но по динамике конкретного счёта — эти движения имеют более глубокую природу, чем туповатое название «отскок».

Сложность представляет следующее: фактор раскорелляции показателей компаний и экономики в целом, не изучен экономистами, потому как вещь для мировой экономики достаточно новая –10 лет плюс/минус пара годков, потому интеграция его в систему несёт повышенные риски и дополнительные эмпирические допуски.

В связи с чем, и учитывая, что ценники части компаний экспериментального портфеля близки к верхней оценке, для адекватного снижения рисков, вероятно, придётся внести поправки в систему: разрешить продавать позиции.

Можно ли назвать это спекуляцией? Термины вещь условная, но думаю нет.

Несколько месяцев счёт только покупал, не сделав ни одной продажи, а инвестор должен ставить как временной интервал для реперных точек оценки, так и ставит уровни прибыли как по позициям, так и по счёту. Если эти уровни достигнуты — необходимо анализировать управление рисками, чтобы понять:

— продолжать торговлю по текущей системе

— внести принципиальную корректировку в текущую систему

— или закрыть закрыть текущую систему и начать новую.

Возможность закрытия позиций – принципиальная корректировка, не хотелось бы её вносить для идеальной чистоты эксперимента, поэтому подожду третий звонок, как и положено)))

P.S. Постулат экспериментального счёта:

«Эксперимент моделирует поведение портфеля акций, согласно оценки стоимости предприятий, без влияния текущих новостей и факторов ( «политика, отраслевые данные и т.д. в расчётах присутствуют, но в виде долгосрочных циклов, учитывающих уже непосредственное влияние на финансово-хозяйственную деятельность», т.е. они включаются в текущую оценку когда их влияние на стоимость компании уже бесспорно (а не предполагается) и поэтому подвержено математической оценке»).»

про анализ работы экспериментального счёта на неделе, с 6 – 10 октября, про то, как в пятницу 10 октября счёт понёс рекордные потери и самое главное: перед этим падением счёт не приблизился к своему предыдущему пиковому значению примерно на 0,3 %, хотя должен был перед падением превысить минимум на 0,5 %.

И вот, в первый торговый день после 10 октября, счёт не только отыграл пятничные потери, обогнал (хоть и на немного) индекс, но и превысил предыдущий пик на 0,8 %!

Звонки, блин, пошли как в театре – не успеешь допить чашку кофе – как пора на представление)))

Общая ситуация осталась, конечно, как была в пятницу вечером: «ситуация нуждается в более глубоком анализе, потому как раскорреляция фундаментальных показателей компаний и показателей российской экономики экономически говорит о том, что российский негатив имеет больше искусственный фактор – в отсутствие влияния на экономику и кредитно-денежную политику таких людей как Кудрин, Алексашенко и т.д. экономику России расбалансировали национальными проектами и прочими имперскими проектами, а санкции и стоимость ресурсов только приблизили явное проявление этой расбалансировки.»

Кто-то скажет, что вчера был отскок, но по динамике конкретного счёта — эти движения имеют более глубокую природу, чем туповатое название «отскок».

Сложность представляет следующее: фактор раскорелляции показателей компаний и экономики в целом, не изучен экономистами, потому как вещь для мировой экономики достаточно новая –10 лет плюс/минус пара годков, потому интеграция его в систему несёт повышенные риски и дополнительные эмпирические допуски.

В связи с чем, и учитывая, что ценники части компаний экспериментального портфеля близки к верхней оценке, для адекватного снижения рисков, вероятно, придётся внести поправки в систему: разрешить продавать позиции.

Можно ли назвать это спекуляцией? Термины вещь условная, но думаю нет.

Несколько месяцев счёт только покупал, не сделав ни одной продажи, а инвестор должен ставить как временной интервал для реперных точек оценки, так и ставит уровни прибыли как по позициям, так и по счёту. Если эти уровни достигнуты — необходимо анализировать управление рисками, чтобы понять:

— продолжать торговлю по текущей системе

— внести принципиальную корректировку в текущую систему

— или закрыть закрыть текущую систему и начать новую.

Возможность закрытия позиций – принципиальная корректировка, не хотелось бы её вносить для идеальной чистоты эксперимента, поэтому подожду третий звонок, как и положено)))

P.S. Постулат экспериментального счёта:

«Эксперимент моделирует поведение портфеля акций, согласно оценки стоимости предприятий, без влияния текущих новостей и факторов ( «политика, отраслевые данные и т.д. в расчётах присутствуют, но в виде долгосрочных циклов, учитывающих уже непосредственное влияние на финансово-хозяйственную деятельность», т.е. они включаются в текущую оценку когда их влияние на стоимость компании уже бесспорно (а не предполагается) и поэтому подвержено математической оценке»).»

5

Читайте на SMART-LAB:

Татнефть отчиталась по МСФО за 2025 год: всё по прогнозу, но главный вопрос — что дальше при текущих ценах на нефть.

Татнефть отчиталась по МСФО — в целом без сюрпризов и ровненько по прогнозу (я оказался ближе всех). Прогноз публиковал в нефтяном срезе...

23:49

Обновление параметров второго выпуска ПЭТ ПЛАСТ (ruB, 150 млн р., YTM 29,34%)

❗️Обновление параметров выпуска

ПЭТ ПЛАСТ (производитель пэт-преформ) возвращается на рынок со вторым облигационным выпуском!

📌...

08:50

теги блога Sambojoy

- Forbes

- Sambojoy

- Tesla

- Акрон

- акции

- Алроса

- аналитика

- АФК СИСТЕМА

- Аэрофлот

- Баффет

- Башнефть

- Бегларян

- БКС

- Брокеры

- В. Евтушенков

- В. Путин

- ВТБ

- Газпром

- Газпромнефть

- Герман Греф

- ГМК НорНикель

- Д. Медведев

- Дартстрейд

- девальвация

- Джим Роджерс

- дивиденды

- доллар

- доллар США

- Донбасс

- евро

- Евтушенков

- золото

- И. Сечин

- инвестиции

- Китай

- Кремль

- Крым

- Лукойл

- Магнит

- Мечел

- ММВБ

- монеты

- МосБиржа

- Московская биржа

- Мостотрест

- МОЭСК

- МТС

- Набиуллина

- нефть

- НЛМК

- Новатэк

- Норильский никель

- Норникель

- Обама

- опрос

- оффтоп

- палладий

- платина

- Потанин

- приватизация

- Путин

- Распадская

- РБК

- Роджерс

- Роснефть

- Россети

- Россия

- Рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- Сечин

- Сирия

- СИСТЕМА

- смартлаб

- Сорос

- спекуляции

- Сургутнефтегаз

- США

- Татнефть

- Тимофей Мартынов

- ТНК-ВР

- трейдер

- трейдеры

- трейдинг

- Турция

- Украина

- Уралкалий

- фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- Э. Набиуллина

- Э.ОН Россия

- экономика

- юмор

- Юнипро

- Яндекс