Блог им. pouri

ММК: Топ-2 по рентабельности в металлургах. Стоит ли покупать?

- 15 августа 2025, 11:43

- |

Почему ММК остается одним из лидеров по рентабельности в металлургии? Как его акции могут быть одновременно переоценены и выгодны для инвесторов? Почему компания с падающей выручкой предлагает высокие дивиденды? В этой статье мы разберемся, где скрывается настоящая ценность в «устоявшемся» бизнесе. Я расскажу, как ММК сохраняет рентабельность в условиях рыночных колебаний и почему его акции остаются стабильным источником дохода даже в сложные времена.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

О компании: стальной гигант Урала.

Магнитогорский металлургический комбинат (ММК) — это не просто завод, а целая экосистема, которая уже более века производит сталь для мостов, поездов и небоскребов по всему миру. Ежегодно здесь выпускают свыше 12 млн тонн металла, обеспечивая работой 80 тысяч человек. ММК — это стальное сердце России, один из крупнейших в мире производителей металла с полным циклом. Это значит, что компания контролирует весь процесс: от добычи железной руды и угля до выпуска высококачественного проката. Её главная сила — уникальная производственная мощность и фокус на высокомаржинальных продуктах, таких как сталь для автомобилей и сложные виды проката. Как один из гигантов отрасли, ММК делит рынок с другими ключевыми игроками, такими как НЛМК, Северсталь, ЧМК, ТМК и Ижсталь, формируя костяк отечественной металлургии.

Сегодня продукция ММК поставляется в 70 стран. Даже в кризисные годы, когда другие компании сокращали производство, ММК сохранял стабильные объёмы экспорта. Эксперты отмечают: вертикальная интеграция и масштаб делают комбинат устойчивым к рыночным колебаниям. Это критически важно в отрасли, где конкуренция с международными игроками становится всё жёстче.

97,45% выручки ММК приносят стальные листы, арматура и рельсы — основа для строек, железных дорог и заводов. Услуги (всего 0,3%) и прочая продукция (2,24%) играют лишь вспомогательную роль. Такая концентрация на металлопродукции — не недостаток, а стратегия. В отличие от некоторых конкурентов, экспериментирующих с новыми направлениями, ММК фокусируется на том, что знает лучше всего. Это упрощает прогнозирование доходов: рост компании напрямую связан со спросом на сталь в строительстве и экспорте.

Прогноз стоимости акций ММК: Считаем на основе данных.

Давайте оценим потенциал акций Магнитогорского металлургического комбината (ММК) методом дисконтированных денежных потоков (DCF). Проще говоря, мы посчитаем, сколько денег компания может заработать в будущем и какова может быть справедливая цена ее акции сегодня. За основу возьмем факты: открытые отчеты ММК по российским стандартам (РСБУ) за период с 2023 года по 2 квартал 2025 года включительно. На этой истории построим прогноз на следующие 2 года.

В нашем сценарии предполагаем консервативный рост выручки ММК — всего 3% в год. Для учета стоимости денег во времени используем ставки Банка России (на 07.07.2025): 12,65% годовых в долларах и 15,59% в рублях по кредитам на 1-3 года. Динамику ключевых показателей ММК за годы можно увидеть на диаграммах в галерее.

2023 год

2024 год

1 полугодие 2025 года

Анализ данных показывает несколько четких трендов:

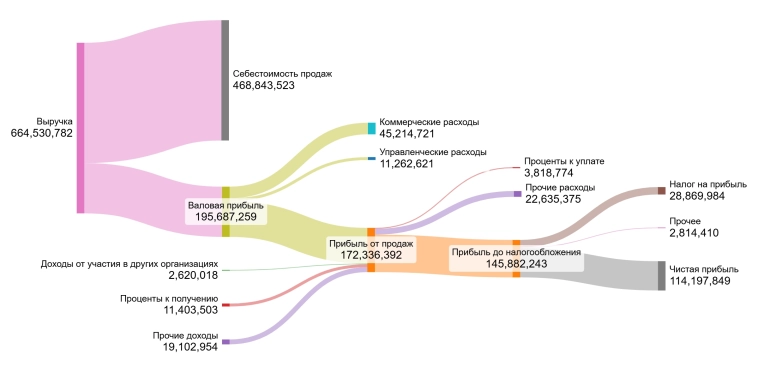

- Выручка: Устойчивое снижение. Пик в 2022 г. (664.5 млрд руб.), затем спад до 655.3 млрд в 2023 г. и резкое падение до 269.9 млрд за первое полугодие 2025 г. (годовой темп ~540 млрд).

- Прочие доходы/расходы:

- Доходы от участия: Снижение (2.6 млрд в 2023 -> 2.4 млрд в 2024 -> 1.2 млрд за 1П 2025).

- Проценты к получению: Рост (11.4 млрд в 2023 -> 20.1 млрд в 2024), но в 1П 2025 (10.6 млрд) темп ниже пика 2024.

- Проценты к уплате: Стабильно низкие (3.8 млрд в 2023 -> 3.4 млрд в 2024 -> 1.5 млрд за 1П 2025).

- Прочие доходы: Снижение (19.1 млрд в 2023 -> 21.7 млрд в 2024 -> 2.6 млрд за 1П 2025).

- Прочие расходы: Значительный рост в 1П 2025 (18.1 млрд против 22.6-25.3 млрд за целый год в 2023-2024).

ММК — производственная компания в секторе металлургии (Steel). Проанализируем его эффективность относительно отрасли:

Средние финансовые показатели ММК.

- Себестоимость (74,76% выручки): Лучше среднего по отрасли (78,60%). Эффективное управление основными затратами.

- Коммерческие расходы (6,79%): Чуть выше отраслевых (6,63%).

- Управленческие расходы (2,00%): Немного лучше стандарта (2,30%).

- Доходы от участия в других организациях (0,39%): Значительно ниже среднего (1,37%). Фокус на основном бизнесе.

- Проценты к получению (2,65%): Выше отраслевых (2,07%).

- Проценты к уплате (0,55%): Намного ниже (1,42%). Низкая долговая нагрузка.

- Прочие доходы/расходы (-1,42%): Немного хуже среднего (-1,31%).

- Итоговая маржа (17,53%): Существенно выше отраслевой нормы (9,93%)!

ММК показывает отличные результаты в операционной деятельности и сохраняет финансовую устойчивость в своей отрасли.

Теперь о стоимости капитала. WACC — это минимальная доходность, которую ждут инвесторы от вложений в компанию. Для расчета WACC я учел безрисковую ставку (5%), страновой риск (4,45%) и дополнительные премии.

Расчет WACC ММК

Ставка 22,19% отражает риски российского рынка и металлургии. Чем выше WACC, тем сильнее снижается расчетная стоимость компании в модели DCF. Это ключевой фактор, влияющий на итоговую оценку акции.

Сколько стоит акция ММК: Два сценария.

Давайте представим две возможные судьбы стоимости акций Магнитогорского металлургического комбината. Мы используем метод DCF: посчитаем все деньги, которые компания может заработать в будущем, вычтем ее долги, и поймем, сколько стоит ее бизнес сегодня. Поделим эту стоимость на количество акций — вот и искомая цена.

Итоговый расчет стоимости ММК

Сценарий 1: Осторожный рост (3% в год)

Предположим, ММК будет развиваться скромно, прибавляя по 3% выручки ежегодно — как многие в отрасли. Просуммировав все будущие свободные денежные потоки (за вычетом долгов!) и продисконтировав их (приведя к сегодняшней стоимости по ставке 22,19%), мы получаем справедливую цену одной акции: 28,80 рублей. Это на 13,31% ниже текущей рыночной цены (~33.22 руб.).

- Что это значит? Положительная расчетная стоимость (даже ниже рынка) говорит: компания генерирует достаточно денег, чтобы покрыть обязательства. То есть ММК справляется с долгами, даже если рынок будет стагнировать.

- Но! DCF — лишь один инструмент. Прежде чем покупать, сравните ММК с другими металлургами по ключевым метрикам в соответствии со своей стратегией.

Сценарий 2: Рост на основе своей эффективности

Если брать за основу реинвестирование прибыли и рентабельность капитала, темп роста снизится до 0,45%. При таком скромнейшем росте расчет DCF дает цену акции: 23,61 рубля. Это уже на 28,92% ниже рынка.

- Что это значит? И в этом сценарии компания оценивается «в плюс» — ее будущие потоки перекрывают долги. Но расчетный темп роста (0.45%) очень низок и делает акцию менее привлекательной по модели.

- Рекомендация та же: Обязательно сравните ММК с конкурентами по финансовым критериям. Один DCF, особенно с пессимистичным ростом, не дает полной картины для инвестиций.

Оба сценария показывают: ММК финансово устойчив, но текущая цена закладывает оптимизм.

Текущая цена vs. Наши расчеты: Где логика?

Рыночная цена (~33.22 руб.) сейчас выше обоих наших расчетов. По таблице чувствительности, такая цена соответствует оптимистичному сценарию — 5% роста выручки при ставках 16%. Реалистично ли это?

- Реален ли рост в 5%? Это амбициозно, но возможно. Драйверами могут стать: рост экспорта (особенно в Азию), госзаказы на инфраструктуру, повышение цен на сталь или успешная реализация внутренних программ по снижению издержек. Однако, учитывая недавнее падение выручки и прибыли, достижение стабильных 5% потребует значительных усилий и благоприятной рыночной конъюнктуры. Пока это оптимистичный, а не базовый сценарий.

ММК: Стоит ли инвестировать?

Мы начали с парадокса: почему компания с падающей выручкой платит щедрые дивиденды и держит маржу чуть ли не вдвое выше рынка? Теперь ответ ясен: ММК — эталон эффективности. Его сила — в фокусе на главном:

- Контроль затрат (себестоимость 74.8% vs 78.6% у конкурентов),

- Практически нулевой долг (% к уплате — 0.55%),

- Дивидендное правило: платить акционерам 100% свободного потока (FCF), если долг низкий.

Но DCF-расчеты показали: текущая цена (~33.22 руб.) уже включает оптимистичные прогнозы. Даже при росте выручки 3% справедливая стоимость — 28.80 руб. ММК — это не про рост, а про дивидендную стабильность, особенно в умелых руках.

Что для вас важнее: высокая дивидендная доходность сейчас или потенциал роста акций в будущем? Поделитесь своим мнением в комментариях!

Подписывайтесь на мой Telegram-канал.

Увидимся в следующих статьях — обещаю, будет не менее интересно!

Читайте также:

Русснефть: 5 фактов, которые изменят ваше мнение об этих акциях.Газпром: Убытки вместо дивидендов в 2025. Стоит ли покупать?

Стоит ли Лукойл своих денег?

теги блога Рейтинг ААА by Максим Сергеев

- NovaBev Group

- Whoosh

- X5

- X5 Retail Group

- Абрау-Дюрсо

- акции

- алроса

- афк система

- аэрофлот

- БАЗИС

- Белуга

- белуга групп

- ВСМПО АВИСМА

- ВСМПО-АВИСМА

- ВУШ

- Вуш Холдинг

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- ДВМП

- дивиденды

- Евротранс

- интеррао

- лента

- Лукойл

- м.видео

- Магнит

- магнитогорский металлургический комбинат

- Мечел

- ММК

- МТС

- НКХП

- нлмк

- НМТП

- НоваБев Групп

- Новатэк

- Норильский Никель

- Норникель

- перекресток

- ПИК СЗ

- полюс золото

- прогноз по акциям

- пятерочка

- Распадская

- Роснеть

- роснефть

- ростелеком

- Русагро

- русал

- Русгидро

- Русолово

- Русснефть

- Самолет

- Северсталь

- Сегежа групп

- Селигдар

- татнефть

- ТМК

- транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фундаментальный анализ

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Яндекс

Пользователь запретил комментарии к топику.