SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DmitriyKoryagin

"Впитывают" ли акции инфляцию?

- 18 октября 2024, 12:56

- |

Всё, что написано ниже, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Сегодня я постараюсь ответить на один из самых насущных вопросов: действительно ли акции могут защитить от инфляции, «впитывая её»?

Для тех, кто не хочет читать дальше, коротко: с кучей допущений, да.

Сразу скажу, что расчёт ниже требует очень много допущений. Это связано с тем, что жизнь не идёт по прямой линии, но мой расчёт может показать тенденции в разные периоды времени. Это не руководство к действию ни в коей мере, только демонстрация того, что можно ожидать от рынка акций в разные периоды.

Допущения:

1) Представим себе некий стабильный бизнес, который вышел на плато своего развития. Отрасль тоже не растёт, бизнес не растёт, конкуренция такая, что все работают стабильно, каждый занял свою нишу и не давит другого. В общем, стабильность тотальная. При таком развитии бизнес выплачивает 100% своей прибыли в виде дивидендов. Выручка бизнеса растёт на уровень инфляции, расходы тоже.

2) Ставка ЦБ не влияет на результаты данного бизнеса, долгов у него нет, спрос стабилен.

3) ЦБ держит нейтральную ставку 2% над инфляцией большую часть времени, отрицательных реальных ставок нет.

4) Длинные ОФЗ дают доходность ставка ЦБ+1%, но не больше 17%, кроме пика ставки ЦБ.

5) Инвесторы действуют рационально и требуют от акций премию к доходности ОФЗ в 10% от текущей доходности ОФЗ. Пример: доходность ОФЗ — 7%, требуемая доходность акций — 7,7%. И так до тех пор, пока инфляция не переходит «психологический» долгосрочный средний рубеж в 12% — тогда требования премии становятся уже 20% к доходности ОФЗ.

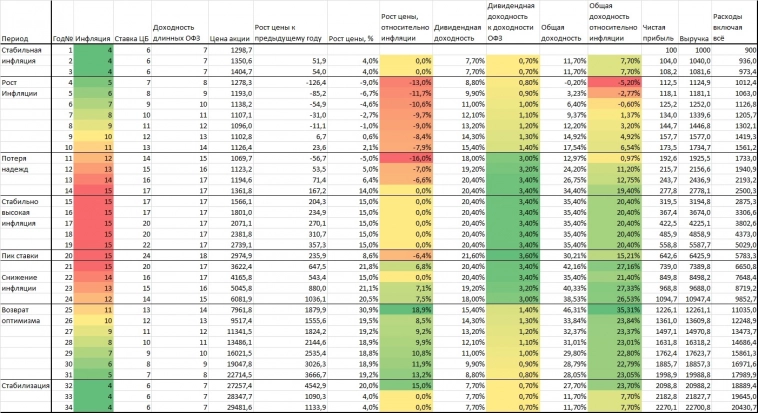

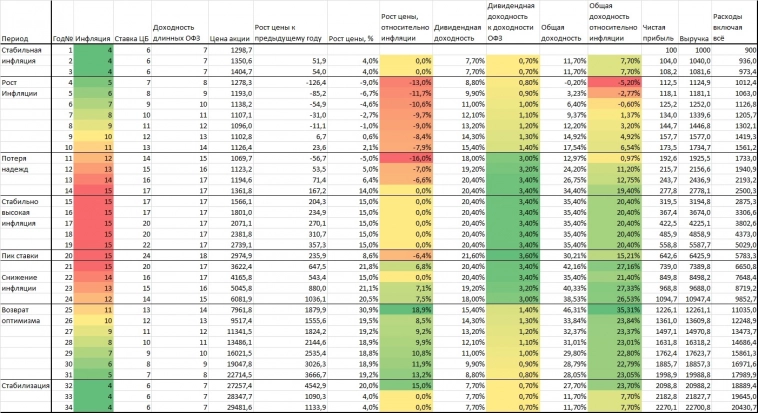

Со всеми этими допущениями получаем следующие результаты расчётов (пояснения к таблице ниже):

Пояснения к тому, что представлено в таблице.

В таблице представлены следующие периоды:

1) Стабильная низкая инфляция

2) Рост инфляции

3) Стабильно высокая инфляция

4) Снижение инфляции

5) Стабильная низкая инфляция

Всё линейно для наглядности: ЦБ повышает ставку пока инфляция растёт. Инфляция перестаёт расти, но ЦБ ещё повышает ставку, чтобы всё таки развернуть тренд и победить инфляцию. После прохождения пика инфляции (и ставки), ЦБ последовательно снижает ставку до нормы. При этом нормализуется и инфляция.

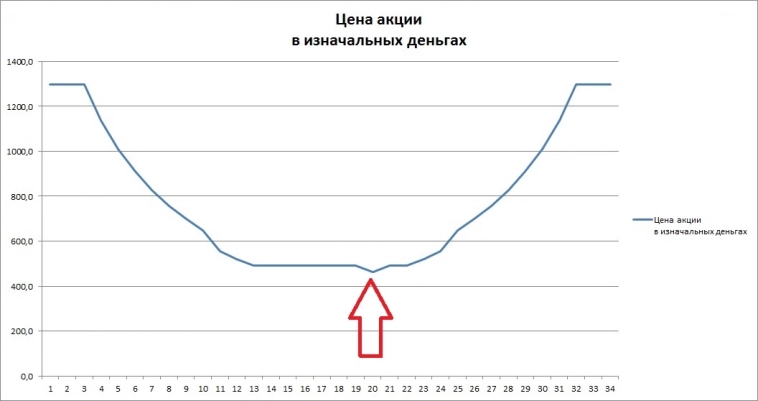

Вот график цены акции во времени:

Первые 13 лет просто застой даже в номинальных деньгах, потом ещё несколько лет слабого роста.

Правда похоже на картинку из вчерашней моей статьи ( smart-lab.ru/blog/1071815.php )? Только там период был чуть короче, у меня же здесь теоретические, утрированные расчёты.

В столбце «Рост цены, относительно инфляции» вы можете увидеть, как инфляция во времени влияет на цену акций.

Как видите, первые 20 условных лет, пока инфляция не побеждена, цена акции в реальных деньгах падает. Кажется, что капитал сгорает, хотя бизнес продолжает устойчиво работать и выплачивать дивиденды ежегодно.

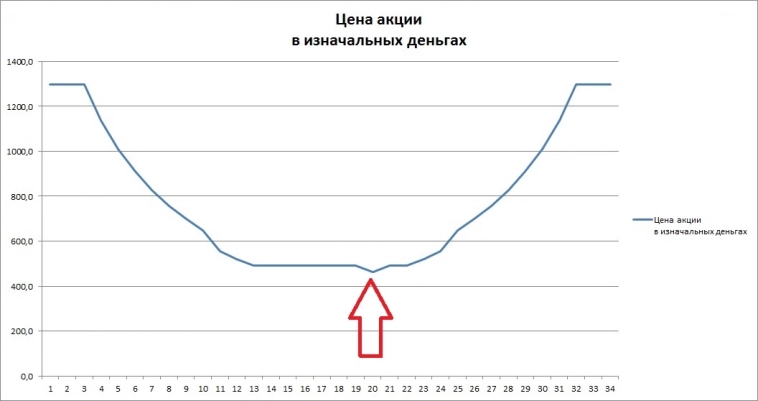

На графике это выглядит так:

Красной стрелочкой я обозначил пик ставки. Вот он, самый выгодный момент для входа. Хотелось бы прикупить тут, не правда ли?

Но как только тренд инфляции разворачивается, цена акции начинает компенсировать всё, что накопилось.

На графике это выглядит так:

Заметьте, что все дивиденды, которые выплачивал бизнес здесь не учитываются. Они идут отдельно. Когда внешние для акций условия (ставка ЦБ и инфляция) вернулись в норму — цена акций тоже пришла к норме, абсолютно сохранив свою реальную стоимость.

Как я и писал раньше ( smart-lab.ru/blog/1068196.php ),дивиденды можно тратить, это не является проеданием капитала.

Покупать на пике инфляции и ставки действительно очень выгодно. Но можно ли поймать и предугадать этот пик?

А если вы уже в акциях, стоит ли продавать их и пропустить восстановление?

Каждый сам выбирает свою инвестиционную стратегию и отвечает за её результаты.

ВАЖНОЕ ДОПОЛНЕНИЕ!!!

Когда я начал получать комментарии, я [не сразу] понял, что надо дописать:

Представьте, что всё написанное выше относится не к какому-то конкретному эмитенту, а к бизнесу в целом.

Намекну: неполным, но отражением бизнеса является наш Индекс Мосбиржи.

Надеюсь, мои расчёты будут вам полезны для принятия инвестиционных решений.

Всем спасибо за внимание!

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Сегодня я постараюсь ответить на один из самых насущных вопросов: действительно ли акции могут защитить от инфляции, «впитывая её»?

Для тех, кто не хочет читать дальше, коротко: с кучей допущений, да.

Сразу скажу, что расчёт ниже требует очень много допущений. Это связано с тем, что жизнь не идёт по прямой линии, но мой расчёт может показать тенденции в разные периоды времени. Это не руководство к действию ни в коей мере, только демонстрация того, что можно ожидать от рынка акций в разные периоды.

Допущения:

1) Представим себе некий стабильный бизнес, который вышел на плато своего развития. Отрасль тоже не растёт, бизнес не растёт, конкуренция такая, что все работают стабильно, каждый занял свою нишу и не давит другого. В общем, стабильность тотальная. При таком развитии бизнес выплачивает 100% своей прибыли в виде дивидендов. Выручка бизнеса растёт на уровень инфляции, расходы тоже.

2) Ставка ЦБ не влияет на результаты данного бизнеса, долгов у него нет, спрос стабилен.

3) ЦБ держит нейтральную ставку 2% над инфляцией большую часть времени, отрицательных реальных ставок нет.

4) Длинные ОФЗ дают доходность ставка ЦБ+1%, но не больше 17%, кроме пика ставки ЦБ.

5) Инвесторы действуют рационально и требуют от акций премию к доходности ОФЗ в 10% от текущей доходности ОФЗ. Пример: доходность ОФЗ — 7%, требуемая доходность акций — 7,7%. И так до тех пор, пока инфляция не переходит «психологический» долгосрочный средний рубеж в 12% — тогда требования премии становятся уже 20% к доходности ОФЗ.

Со всеми этими допущениями получаем следующие результаты расчётов (пояснения к таблице ниже):

Пояснения к тому, что представлено в таблице.

В таблице представлены следующие периоды:

1) Стабильная низкая инфляция

2) Рост инфляции

3) Стабильно высокая инфляция

4) Снижение инфляции

5) Стабильная низкая инфляция

Всё линейно для наглядности: ЦБ повышает ставку пока инфляция растёт. Инфляция перестаёт расти, но ЦБ ещё повышает ставку, чтобы всё таки развернуть тренд и победить инфляцию. После прохождения пика инфляции (и ставки), ЦБ последовательно снижает ставку до нормы. При этом нормализуется и инфляция.

Вот график цены акции во времени:

Первые 13 лет просто застой даже в номинальных деньгах, потом ещё несколько лет слабого роста.

Правда похоже на картинку из вчерашней моей статьи ( smart-lab.ru/blog/1071815.php )? Только там период был чуть короче, у меня же здесь теоретические, утрированные расчёты.

В столбце «Рост цены, относительно инфляции» вы можете увидеть, как инфляция во времени влияет на цену акций.

Как видите, первые 20 условных лет, пока инфляция не побеждена, цена акции в реальных деньгах падает. Кажется, что капитал сгорает, хотя бизнес продолжает устойчиво работать и выплачивать дивиденды ежегодно.

На графике это выглядит так:

Красной стрелочкой я обозначил пик ставки. Вот он, самый выгодный момент для входа. Хотелось бы прикупить тут, не правда ли?

Но как только тренд инфляции разворачивается, цена акции начинает компенсировать всё, что накопилось.

На графике это выглядит так:

Заметьте, что все дивиденды, которые выплачивал бизнес здесь не учитываются. Они идут отдельно. Когда внешние для акций условия (ставка ЦБ и инфляция) вернулись в норму — цена акций тоже пришла к норме, абсолютно сохранив свою реальную стоимость.

Как я и писал раньше ( smart-lab.ru/blog/1068196.php ),дивиденды можно тратить, это не является проеданием капитала.

Покупать на пике инфляции и ставки действительно очень выгодно. Но можно ли поймать и предугадать этот пик?

А если вы уже в акциях, стоит ли продавать их и пропустить восстановление?

Каждый сам выбирает свою инвестиционную стратегию и отвечает за её результаты.

ВАЖНОЕ ДОПОЛНЕНИЕ!!!

Когда я начал получать комментарии, я [не сразу] понял, что надо дописать:

Представьте, что всё написанное выше относится не к какому-то конкретному эмитенту, а к бизнесу в целом.

Намекну: неполным, но отражением бизнеса является наш Индекс Мосбиржи.

Надеюсь, мои расчёты будут вам полезны для принятия инвестиционных решений.

Всем спасибо за внимание!

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

4.4К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

теги блога Дмитрий Корягин

- IMOEX

- акции

- банки

- баффет

- ВИМ Ликвидность

- вклад

- вклады

- вопрос

- депозит

- депозиты

- дивиденды

- долгосрок и краткосрок

- доллар

- доллар рубль

- золото

- инвестиции

- Индекс МБ

- инфляция в России

- капитал

- кукл

- недвижимость

- Портфель инвестора

- сигнал

- Ставка

- трейдинг

- уоррен баффетт

- форекс

- фьючерс MIX

- ЦБ

- юмор

Я считаю, что если горизонт короткий, то вклад — самое то.

Но рекомендую вашу DCF-табличку подкрутить под реальные текущие данные русфонды. А они таковы:

1) Чистая прибыль сейчас составляет 20% от капы (Р/Е=5). (историческое среднее было 14% при среднем же ключе в 8%. А у вас в табле вижу лишь скромные 10% при восьмом ключе, столь высоко русфонда даже до войны не стоила)

2) Выплата дивом лишь половины от прибыли. Вторая всегда идёт в реинвест на рост бизнеса (и пропорционально прибыли в каждый последующий год, позволяя оной дополнительно обгонять инфляцию).

3) Премия к длинным ОФЗ должна быть не менее +4% к чистой номинальной доходности. Именно настолько в среднем по планете акции дают доху выше госбондов. Это когда ключ невысокий. А когда оный выходит за 10%, то требуемая доходность компании по ЧП вырастает до полуторакратной к номинальной доходности госбондов. Кстати, приблизительно так расчитывают «справедливое значение» Индекса сотрудники Арсагеры: arsagera.ru/analitika/indeks_arsagery/

Вот тогда таблица станет не только абстрактно иллюстративна, но и по-настоящему актуальна.

А методика расчета фундаментально справедливого значения индекса вполне годная, вопрос в их прогнозе ставки ЦБ для получения таких значений. Они явно ошиблись с прогнозами прям перед прошлым повышением ставки.

Скажем так. На каком-то интервале, так с устойчивым крупным бизнесом (большая часть нашего индекса) и происходит.

К тому же, в статье я пытался больше показать поведение цены акций в изменяющихся инфляционных условиях. Сподвигло к этому меня обилие статей про то, что акции упадут в пол на повышающейся ставке и будут там многие года. По моим расчётам — это не совсем так. :)

Хотя всё может быть, конечно. Такое возможно, если инфляция будет повышаться всегда или бизнес будет показывать отрицательный рост, опять же, всегда.

P.S. Дополню, что бизнес, как совокупность, в любом случае впитывает инфляцию полностью, по определению. У кого-то выручка растёт быстрее, у кого-то медленнее, но в целом растёт на уровень инфляции.

Поэтому, кстати, я не фанат выбора отдельных эмитентов, а за широкую диверсификацию.

В реальности спрос в экономике хорошо так завязан на ДКП — при

ужесточении падает спрос на все товары/услуги неповседневного спроса.

За счет перехода к сберегательной модели поведения + снижения кредитной активности.

Соответственно все обслуживающие его бизнесы теряют выручку также.

Пример — связка «застройщики + металлурги». Поэтому и считается, что в цикле ужесточения надо в защитные сектора идти, которые как раз могут спокойно транслировать рост издержек в цены реализации. Ритейл, фарма, телекомы.

Но я бы вряд ли смог на этом выиграть :)

И при очень жесткой ДКП (у нас сейчас такая?

И при очень жесткой ДКП (у нас сейчас такая?) — именно такая. Далеко не все бизнесы могут похвастать ROE больше 20 и отрицательным чистым долгом. Скажем так — немного...

А валюта в условиях большой инфляции — всегда Растет!!!

Вот я и задумываюсь: адекватно ли то, что такой пессимизм царит по поводу акций?..

надо смотреть на курс валюты, если она начнет расти (а она уже начала)!

Всё зависит от эмитента: Пятёрочка впитывает инфляцию, а Сегежа – нет.

ЦБ занимаются сбором дани, ограблением стран через манипуляции ставкой и другими методами, также впрямую участвуют в валютных спекуляциях и обвалах национальных денег каждые 4-10 лет (не во всех странах, в зависимости от сорта, статуса колонии) по приказу из Фашингтона.

Обесценивание денег (инфляция) одна из основных причин роста стоимости акций, а не те, о которых рассказывают в учебниках...

В моей статье:

1) на первом графике рост цены акций в номинальных единицах вызван как раз обесцениванием этих единиц, так как сам бизнес по начальным допущениям не растёт вообще и работает тотально стабильно.

2) на втором графике тот же рост, с учётом инфляции (роста нет).

3) так происходит с крупным стабильным не растущим бизнесом.

4) выплаченные дивиденды не обесценились — они являются доп.доходомЭто не комментирую, о таком не знаю, вам виднее.

Спасибо, автору за небольшое исследование, по которому можно прикинуть порядок выгоды покупки на дне акций с учетом одного этого фактора, как инфляция. Поэтому в данный момент я пытаюсь поймать такой момент и на регулярной основе раз в неделю анализирую данные по инфляции от Росстата

smart-lab.ru/blog/1072485.php

Так же думаю вам будет интересно ознакомится с. идеей

"

Моделирование ценового баланса отраслей || Учет промежуточного производителя в «закрытой» экономике"

www.youtube.com/watch?v=RoYdBc9Bq88

и «Денежно-кредитная политика в России: поведенческая экономика в действии || Трансмиссионные механизмы»

www.youtube.com/watch?v=xQvK2UXJ8oo

Согласен, у меня утрированный пример. Надеюсь, у нас не так долго будет длиться период роста инфляции. В целом, рост уже, в черновом варианте, остановлен. Хорошо, если сейчас мы дошли до стабильной инфляции и дальше она будет снижаться. Но это только надежды, будущего нам знать не дано.

Все хотят такого коня 🐴 у которого есть рог 🦄))

Я как раз пытался показать влияние только одного фактора — инфляции и ставки ЦБ на цену акции в динамике, оконстантив другие.

И понятно, что жизнь гораздо сложнее, в ней очень много переменных, поэтому цена каждой акции движется с очень большими колебаниями.

"— Не копите себе богатств на земле, где их портят моль и ржавчина и где воры могут обокрасть ваш дом"

Евангелие от Матфея 6:19.

основная мысль в том что покупать дно это ловить руками брошенный топор… можно поймать крайне неудачно....

Смотрите, допущения есть всегда, но здесь они существенные и могут повлиять на итоговый результат (пока предположение). Самое первое допущение про компанию вышедшую на стабильную прибыль. Не бывает таких в реальности же, она или развивается, пусть медленно, или стагнирует может так же медленно или быстрее. Третьего не может быть длительно, прибыль период от периода всегда разные. влияет куча факторов, внутренние, внешние ( так же ставка). В общем это все не должно бы повлиять сильно на конечный результат, но повысить волатильность в смысле время выхода на прибыль может сильно смещаться, плавать и еще больше запутывать инвесторов.