Блог им. Investovization

Озон Фармацевтика (OZPH). Стоит ли участвовать в IPO? Отчет 2Q 2024.

- 15 октября 2024, 10:42

- |

Приветствую на канале, посвященном инвестициям! 17 октября 2024г. планируется старт торгов акциями компании Озон Фармацевтика (OZPH). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Озон Фармацевтика» — это лидирующий российский производитель фармацевтических препаратов. Никакого отношения к маркетплейсу Ozon не имеет.

Число регистрационных удостоверений превышает 500шт, компания лидирует по этому показателю. Также №1 по объему продаж дженериков (копия оригинального лекарственного препарата, выпускающаяся под другим торговым названием). Входит в ТОП-10 на рынке РФ с учётом иностранных вендоров (доля около 2,5%)… №2 после «Фармстандарт» по объему продаж в натуральном выражении среди производителей РФ.

У компании 4 производственные площадки. Две действующие, а еще по двум запуск продаж запланирован на 2027 год. Производственные мощности более 650 млн упаковок в год. Часть производств расположено в Особой экономической зоне Тольятти, что даёт налоговые льготы (в основном по налогу на прибыль). Плюс есть 81 филиал с отделами продаж.

Компания представлена во всех фармацевтических нишах: традиционной низкомолекулярной фармацевтике, производстве высокотоксичных препаратов против онкологии и сложных наукоёмких лекарственных препаратов в сфере биотехнологий.

В Группу входят 11 организаций. По шести из них, в частности, ООО «Озон Медика» и ООО «Мабскейл» значимые доли были приобретены в 2024 году. Ранее они были связанными сторонами. Таким образом, Группа завершила процесс консолидации активов.

Председателю совета директоров Алексенко П.В. принадлежит 44% акций. Корневу Ю. Р. 15,9%, Корневу В.Р. 12%, Алейникову В.А. 5%.

Операционные результаты.

LTM продажи: 306 млн упаковок. Из них 149 млн (+16% г/г) – продажи в 1П 2024:

- МНН (Международные непатентованные наименования) розница 95 млн. 53% выручки.

- МНН тендер 45 млн. 24% выручки.

- МНН онкологическое направление 1 млн. 7% выручки.

- Брендированные дженерики 8 млн. 16% выручки.

Рост производства препаратов произошел в связи с вводом двух новых производственных линий на одной из дочерних организаций в конце 2023 года.

У компании диверсифицированный портфельный ряд, выручка достаточно равномерно распределена по различным направлениям. 20% выручки приходится на гос контракты. 70% выручки приходится на рецептурные препараты.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

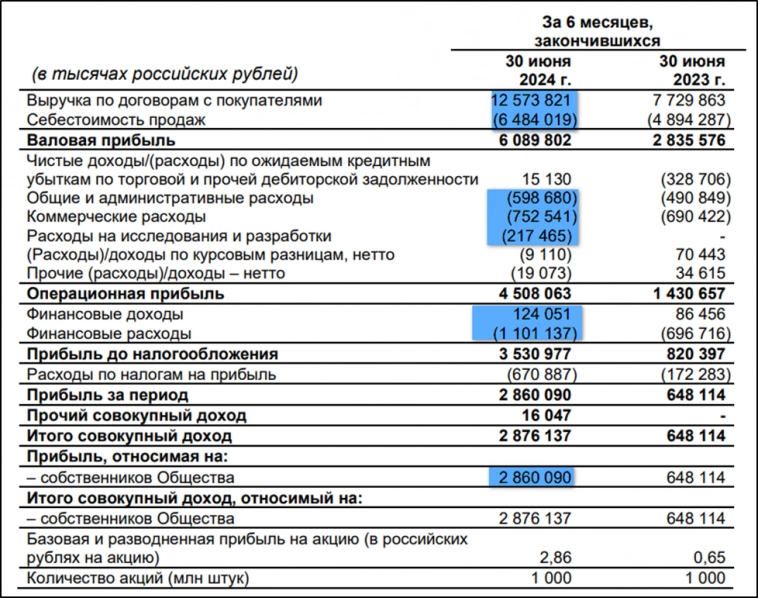

Результаты за 1П 2024:

- Выручка 12,6 млрд (+63% г/г);

- Себестоимость 6,5 млрд (+33 г/г). Основные статьи: сырье и материалы 4 млрд и зарплата 1,3 млрд.

- Общие, административные и коммерческие расходы 1,35 млрд (+14% г/г);

- Расходы на исследования и разработку 0,2 млрд. Статья добавилась в связи с консолидацией компаний.

- Операционная прибыль 4,5 млрд (+3x г/г);

- Финансовые расходы – доходы: 1 млрд (+28% г/г);

- Чистая прибыль (ЧП) 2,8 млрд (+4x г/г).

Увеличение выручки связано с ростом объемов продаж и ростом цен. Рост средней стоимости упаковки составил 40% в том числе за счет инфляции. Также влияние оказал вывод на рынок новых высоко маржинальных продуктов. Себестоимость и другие операционные расходы выросли меньше. Отдельно отмечу, что вознаграждение ключевого управленческого персонала 0,04 млрд. Таким образом, операционная прибыль взлетела в 3 раза. Процентные расходы также существенно увеличились, но в итоге, ЧП выросла более, чем в 4 раза.

LTM результаты значительно сильнее относительно 2021-2023 года за счет роста объемов производства и цен. Но вообще средние темпы роста финансовых показателей в 2021-2023 годах около 10% в год.

По прогнозам компании, во втором полугодии темпы роста бизнеса несколько замедлятся на фоне более сильного второго полугодия 2023 года. Выручка по итогам 2024 года должна увеличиться на 28%-32%. И вообще, вряд ли получится в будущем регулярно повышать цены на препараты по 40%, учитывая большую конкуренцию на фарм рынке.

Баланс.

- Капитал 22,4 млрд (+31% с начала года).

- Запасы 10 млрд (-10% с начала года).

- Денежные средства 2,7 млрд (+4,5x с начала года). 28% в валюте.

- Суммарные кредиты и займы 10,5 млрд (+14% с начала года).

- Суммарные обязательства по аренде 0,15 млрд (-24x с начала года). Существенное сокращение, т.к. одна из приобретенных ДО являлась арендодателем для Группы.

Таким образом, чистый долг, включая аренду, 8 млрд. Весь долг в рублях, средняя ставка 16%. ND/EBITDA = 0,8. Долговая нагрузка в пределах нормы. Но порядка 1,7 млрд в год компания выплачивает процентами по займам.

Также менеджмент сообщил, что долговая нагрузка по итогам года будет в районе ND/EBITDA = 1,3.

Денежные потоки.

- от операционной деятельности: 7 млрд (+71% г/г). Увеличение за счет роста прибыли.

- от инвестиционной деятельности: -1,3 млрд (+56% г/г). Из них кап затраты 1,5 млрд.

- от финансовой деятельности: -3,5 млрд (-9% г/г). Из них дивиденды 0,8 млрд.

В итоге, свободный денежный поток FCF LTM= +5,6 млрд. Также отмечу, что в 2П 2023 FCF был всего 0,1 млрд в основном из-за изменений в оборотном капитале (рост задолженностей покупателей).

Дивиденды.

Согласно дивидендной политике от 07.10.24, при ожидаемой долговой нагрузке, компания рассчитывает на выплаты ближайшие 2-3 года на уровне 25% от ЧП. Т.е. ориентировочно доходность будет в районе 4%. Далее предполагается рост выплат до 50% от ЧП.

Периодичность выплат: ежеквартально. Ближайшие дивиденды ожидаются по итогам 3Q 24.

Перспективы.

По данным «Альфа Ресерч и Маркетинг» в 2023-2030 средние темпы роста рынка дженериков будет в районе 18%. Объем рынка вырастет с текущих 2,2 трлн до 4,9 трлн.

Факторы роста рынка дженериков в РФ: более низкая цена по сравнению с оригинальными препаратами, истечение сроков патентной защиты, импортозамещение, господдержка (стратегия «Фарма-2030»).

Правда, и до этого СГТР = 17%, а Озон Фарма росла по 10%.

Среднесрочно компания ожидает укрепление позиций на рынке дженериков. Планируется регистрация более 250 дополнительных препаратов и рост проникновения в аптеках.

Производство дженериков приносит устойчивый денежный поток, который компания инвестирует в производство высокотоксичных препаратов и биотехнологии (биосимиляры). В 2027 году ожидается запуск:

- производство и продаж на «Озон Медика» высокотоксичных препаратов против онкологии и тяжелых системных аутоиммунных заболеваний. По оценкам компании инвестиции в строительство здания и первого производственного участка «Озон Медика» составят более 3,5 млрд рублей, из которых 1,1 млрд Группа уже проинвестировала.

- продажи на площадке «Маскейл» (биотех). Производственный комплекс №1 площадью ~5 тыс. м2 построен в 2019 г., производственный комплекс №2 площадью ~30 тыс. м2 будет построен в несколько очередей в 2029-2031г. На данный момент более 25 наиболее востребованных биотехнологических препаратов в разработке, 6 на стадии клинических испытаний, 5 на стадии доклинических испытаний.

Компания планомерно развивается от низкомолекулярной фармацевтики к биотехнологии:

- Плановая мощность «Озон Медики» 9 млн уп./год. Целевой рынок 90 млрд.

- Целевой объем «Мабскейл» 2 млн упаковок/год с 2027 года. Целевой рынок 700 млрд.

Кстати, если регистрация дженериков стоит в районе 15-20 млн, то регистрация биосимиляров обходится в 1-4 млрд. Это намного более сложные в разработке и регистрации препараты, в том числе из-за необходимости проводить клинические исследования. Но и стоимость таких препаратов значительно выше. Плюс компания заранее понимает возможный практически гарантированный объем продаж (в основном госзакупки). Старт продаж от новых направлений могут удвоить выручку.

Риски.

- Конкуренция. Компания конкурирует с мировыми лидерами. Также есть и локальные конкуренты: ФАРМСТАНДАРТ, Отисифарм, Биннофарм Группи другие

- Отраслевые риски. В частности, компания может неправильно определить перспективные продукты и направления. Биотех – это капиталоемкое направление с высокими рисками.

- Санкционные риски. Из-за которых могут нарушится цепочки поставок сырья и оборудования.

- Финансовые риски. Высокая ключевая ставка ЦБ, из-за которой растёт стоимость заимствования. Валютные риски.

- Регуляторные риски. 66% продуктового портфеля Группы входит в список Жизненно необходимых и важнейших препаратов, цены на которые регулируются государством. В случае ужесточения предельных цен, финансовые результаты могут значительно ухудшится.

- Судебные и репутационные риски. У фармацевтических компаний высокий уровень риска получения исков с требованиями о привлечении к ответственности компаний-производителей лекарственных препаратов за качество продукции.

Мультипликаторы.

По мультипликаторам компания оценена не очень дорого и значительно дешевле Промомеда и Артгена, правда, специализации бизнесов отличаются и темпы роста разные.

IPO.

- Диапазон цены: 30₽-35₽ за акцию (капитализация 30-35 млрд без учета средств, привлеченных в рамках IPO).

- Схема размещения cash-in, т.е. доп эмиссия.

- Размер Предложения 10% от общего количества акций (3-3,5 млрд).

- Полученные деньги пойдут на реализацию стратегии развития, снижение долга и другие цели.

- Предусмотрен механизм стабилизации цены в течение 30 дней.

- Заявки принимаются до 16.10.24

- Старт торгов планируется 17.10.24. Тикер OZPH. ISIN RU000A109B25. Уровень листинга – первый.

- Действующий акционер не будет продавать акций в течение 180 дней после IPO.

Компания сообщила, что получила спрос от институциональных инвесторов по ценам внутри объявленного ценового диапазона в объеме свыше 50% от ожидаемого размера Размещения.

Выводы.

«Озон Фармацевтика» – один из лидеров отечественного фармацевтического рынка и занимает первое место в стране по производству дженериков.

Операционные результаты 1П 2024 выросли за счет ввода новых производственных линий и роста на 40% средней стоимости упаковки. Благодаря этому финансовые результаты отличные. ЧП выросла в 4 раза г/г. Долговая нагрузка средняя. FCF довольно высокий.

Дивидендная политика привязана к долгу. Ориентировочная доходность 4%.

Перспективы связаны с планомерным развитием традиционного рынка дженериков со средними темпами 18% в год и более дорогостоящими инвестициями в производство высокотоксичных препаратов и биотехнологии (биосимиляры), которые после 2027 года должны удвоить выручку. При этом должна существенно вырасти рентабельность.

Кроме конкуренции, есть ещё отраслевые, судебные, финансовые, регуляторные риски.

Мультипликаторы не очень высокие. Если поверить в темпы роста по 18% в год, то расчетная справедливая цена 45₽. Пока не решил, буду ли участвовать в этом IPO. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс