Блог им. Pensiya45

Аренадата выход на IPO. Самое перспективное размещение этого года

- 26 сентября 2024, 14:36

- |

Посмотрим сегодня на новую компанию на Московской бирже- Аренадата. Компания хотела выйти на IPO еще в апреле, но оттягивала этот момент и вот наконец-то объявила параметры выхода. Чем занимается компания? Стоит ли участвовать в IPO? Давайте разбираться.

Уже разобрал: РусАгро, Ozon, Яндекс, Новатэк, Лента, Северсталь, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс, Башнефть, Всеинструменты.

Если вы инвестируйте в акции РФ не пропустите следующие обзоры.

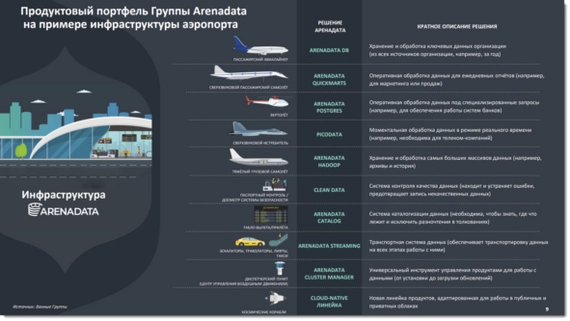

⭐Чем занимается компания?Группа Аренадата — ведущий российский разработчик программного обеспечения (ПО) на рынке систем управления и инструментов обработки данных. Компания работает во всех ключевых сегментах рынка и занимает лидирующие позиции по количеству коммерческих внедрений. Ее решения покрывают весь цикл работы клиентов с данными, охватывая широкий спектр прикладных задач и бесшовно встраиваясь в инфраструктуру клиента за счет высокой совместимости. Компания была создана в 2016 году. В группу входят компании Аренадата Софтвер, Клин Дейта, ДатаКаталог и Тера Интегро. Чтобы лучше понять, чем занимается компания предлагаю аналогию с самолетами.

⭐Основные показатели компании.

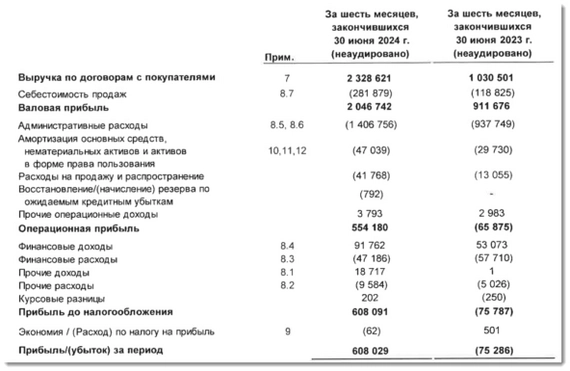

⭐Основные показатели компании.Выручка выросла в 2,5 раза больше по сравнению с 2023 годом и составила 2,3 млрд.р. Основной рост происходит за счет импортозамещения. Менеджмент считает, что в следующие два года компания будет расти темпами 50% в год, а после 2026 рост замедлиться, т.к фаза импортозамещения закончится.

Чистая прибыль выросла кратно год к году и составила 608 млн.р, хотя годом ранее прибыль имела отрицательное значение в размере — 75 млн!

OIBDA (показывает операционную прибыль до расхода на амортизацию) выросла до 601 млн.р, в 2023 году это значение было также отрицательным и составила -36 млн.р.

⭐IPO, оценка компании и дивиденды.

⭐IPO, оценка компании и дивиденды.Аренадата объявила диапазон на уровне от 85 до 95 рублей за акцию. Это соответствует рыночной капитализации компании от 17 до 19 млрд рублей. Само размещение пройдет по формату cash-out, т.е. продают сами акционеры. Объем размещения 28 млн акций (из 200 млн капитала) или 14% от уставного капитала. Если брать по верхней границе размер составляет 2,66 млрд. рублей. В принципе небольшое размещение. Начало торгов запланировано на 1 октября под тикером DATA (ISIN: RU000A108ZR8). Также у компании много известных клиентов, в частности много государственных компаний: Ритейл ( X5Group, Магнит); Финансы (ВТБ, ПСБ, Газпромбанк, Т-Банк; Промышленность ( Газпром, Россети, Норникель, ММК).

Оценка компании.

Если брать максимальную ценовую планку выходит:

P/E=13 (Рассчитывается значение как отношение текущей рыночной стоимости компании к ее чистой прибыли или простым языком, показывают за сколько лет окупятся ваши вложения в акции компаний.)

EV/EBITDA 10,7 (Коэффициент EV/EBITDA относится к группе доходных мультипликаторов и показывает, за какой период времени неизрасходованная на амортизацию и уплату процентов и налогов прибыль компании окупит стоимость приобретения компании.)

По DCF-модели справедливая оценка: 144 рублей.

Если брать сектор в целом, то Аренадата выглядит дешевле рынка, также по DCF-модели есть явный дисконт.

На дивиденды будут направлять не менее 50% от скорректированной чистой прибыли, что составляет 5,1 рубля дивидендная доходность: 5,3%. Если компания сохранит темпы роста можно посмотреть сколько дивидендов она может выплатить в будущем: 2025г=7,5 рубля или 7,8%; 2026г= 10,7 рублей или 11,2%; 2027г=14,5 рублей или 15,2%

Компания с хорошими показателями и хорошим направлением. Самое главное есть спрос на их продукт благодаря импортозамещению. К тому же это IT компания которая выплачивает дивиденды, что тоже не может не радовать. Возглавляет компанию с 2022 года бывший генеральный директор Позитива Максим Пустовой, т.е у руля опытный управленец. Также по всем мультипликаторам виден дисконт, я буду участвовать в данном IPO.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!

теги блога На пенсию в 45

- bitcoin

- buyback

- headhunter

- Henderson

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- OZON

- Whoosh

- X5

- акции

- Акции РФ

- алроса

- Аренадата

- Арктик СПГ-2

- АФК Система

- аэрофлот

- Аэрофьюэлз

- банки

- биткоин

- валютные облигации

- вклады

- втб

- Газпромнефть

- ГТЛК

- девальвация рубля

- депозиты

- дивиденды

- дом.рф

- Европлан

- Евротранс

- Займер

- золото

- Инарктика

- инвестирование

- Инвестиции

- инвестиции в акции

- Индекс МБ

- интеррао

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- Ключевая ставка ЦБ РФ

- криптовалюта

- лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- МВ ФИНАНС (М.Видео)

- ммк

- Московская биржа

- МТС

- накопительные счета

- народный портфель

- нлмк

- Новатэк

- новости

- Новые технологии

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- пассивный доход

- Полипласт

- Портфель инвестора

- прогноз 2025

- прогноз по акциям

- Ренессанс Страхование

- роснефть

- россети ленэнерго

- русал

- Рынок РФ

- Самолет

- сбербанк

- Северсталь

- Селектел

- Селигдар

- Совкомбанк

- СПГ

- сургутнефтегаз

- тгк-14

- технический анализ

- тинькофф банк

- транснефть

- трейдинг

- флоатеры

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эталон Финанс

- Яндекс

Текущий владелец хочет обкэшиться, несмотря на очевидно плохую рыночную конъюнктуру рынка IPO.

Кому деньги лишние-участвуют.

Было бы выгодно, до ай-пи-о народу не прилетело бы. Венчуры скупили бы всё.

Это для лохов