SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MFek

КарМани MOEX:CARM 2 кв 2024 МСФО, стоит как Т-Банк на оферте от ПСБ.

- 26 сентября 2024, 07:57

- |

Обзор от 26.09.2024Пресс-релиз отчетности на сайте компании:

https://smarttechgroup.pro/press-center/nashi-novosti/finansovyye-i-operatsionnyye-rezultaty-pao-stg...

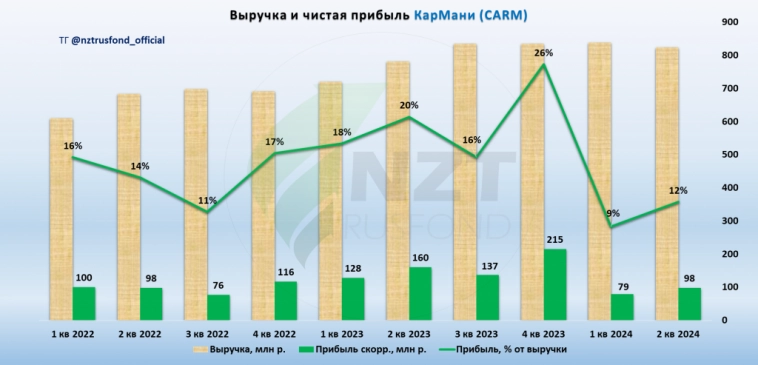

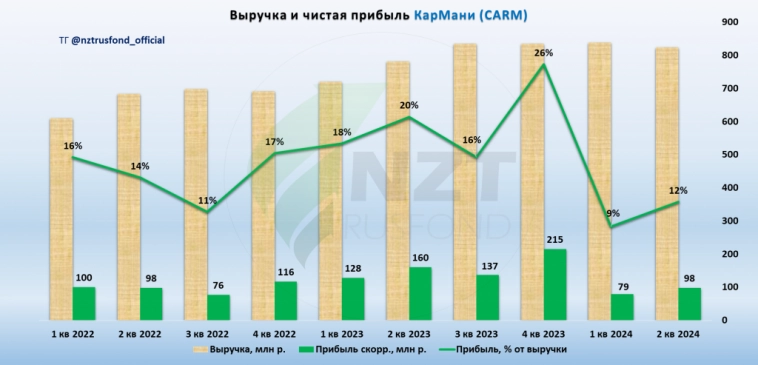

Выручка 824 млн. руб., +5,3% год к году. Чистая прибыль 98 млн. руб., на 39% меньше прошлого года.

Активы выросли до 7,2 млрд руб., объем портфеля займов – до 5 млрд рублей. По итогам 6 месяцев компания сообщает о рекордном объеме выдач займов в размере 1,8 млрд руб. за последние 4 года.

При этом видим резкое проседание маржи на фоне снижения доходности активов. Процентные доходы наименьшие за последние 4 квартала при росте портфеля займов. Стоимость пассивов также снижается.

В сентябре компания погасила выпуск облигаций на 400 млн рублей. В апреле для роллирования были выпущены облигации на 500 млн. руб. Отсюда возник резкий рост активов (денежные средства) и пассивов — выпущенные облигации в балансе в 2 квартале. В 3 квартале будет обратный эффект, ведь облигации погасили, и активы, и пассивы снизятся.

Так что смотрим не только на проценты, но и абсолютные значения, так как показатели маржи в 2 квартале искажены. И видим, что процентные доходы падают, а расходы растут. Выросли расходы по обслуживанию облигаций на 10 млн. руб., теперь по погашенному выпуску облигаций начислений не будет, и расходы частично снизятся.

Чистый процентный доход всего на 6% выше прошлого года.

Резервы резко пошли вниз после взлета в 1 кв. Тогда объясняли резкий рост резервов большими объемами новых выдач беззалоговых кредитов.

Видим, что в 1 кв резко снизился показатель покрытия залогом кредитного портфеля. Объем займов вырос на 344 млн. руб, а залог на 15 млн. руб. Резервы резко выросли. А вот во 2 квартале портфель займов почти не вырос, показав рост всего на 55 млн. руб., стоимость залога даже немного снизилась. Так как портфель займов почти не вырос, снижение резервов выглядит адекватно, но они вырастут при ускорении выдач. Уже в этом квартале компания могла бы показать убыток, если бы росла быстрее и создала резервов, как в 1 кв.

Также эффект снижение прибыли пришелся и на налоги. Эффективная ставка налога за 2 кв — 42,8%, при 20% получили бы на 39 млн. руб. прибыли больше. Здесь как в Европлане переоценили отложенные налоговые обязательства, получив разовый убыток.

А вот на что стоит обратить внимание, так это на продолжающийся рост объема просроченной задолженности и при этом снижения резервирования кредитного портфеля.

Дефолтные займы выросли на 52 млн. руб. Частично обесцененные на 48 млн. руб. за квартал. Объем резервов снизился на 47 млн. руб. Почему?

Смотрим отдельно дефолтные займы. Тоже растет, периодически объем резервов падает, но затем снова растет. Видимо, увидим досоздание резервов в будущем. Около 60 млн. руб. резервов не хватает здесь, может создадут в 3-4 кв., когда снизится расход по обслуживания облигаций после погашения выпуска и не будет переоценок налоговых обязательств. Могли придержать резервы, чтобы не портить прибыль.

Операционная маржа все еще под давлением расходов. В этот раз подводит рост прочих расходов по отношению к прошлому кварталу.

Объем расходов на рекламу пошел на спад после активного набора новых клиентов. Теперь будет партнерка с ПСБ и поток отказников оттуда, столько рекламы не нужно. А вот расходы на ИТ остаются высокими, но вскоре тоже пойдут на спад. В теории это должно помочь вырасти операционной марже. Плюс посмотрим, поможет ли партнерство с банком нарастить комиссионные доходы, если да, то маржа резко вырастет.

ROE пока остается под давлением. Основа идеи в акциях, что компания ликвидирует избыточный капитал, значительно нарастив портфель займов. Но самостоятельно компания это сделать не может. Уже прошел год с момента IPO, а воз и ныне там. В 1 кв. ROE сильно просел на фоне крупных выдач беззалоговых займов, во 2 кв таких выдач не было, но придавило прибыль из-за налоговых переоценок. Если же брать среднее, что может быть, в текущих реалиях до 15% ROE компания выдавливать из себя может.

3 квартал — точка отражения полученного в ходе IPO капитала. Как видим, с тех пор почти ничего не изменилось. Сейчас компания фактически заменила пассивы на собственный капитал. С 2021 года активы выросли на 40%, а пассивы остались на месте, на этом фоне растет процентный доход, а расход не растет. Это хорошо, но неэффективно. Поэтому и видим значительное снижение ROE.

Ранее мы рассчитывали, что компания, как минимум вернется к ROE 20%+. Для этого надо нарастить объем займов более быстрыми темпами, чтобы отношение капитала к портфелю займов снова упало. На этом фоне странно, что компания отказалась от выплаты дивидендов из текущей прибыли, смысл дальше растить капитал, если стратегия, с которой выходили на IPO не работает? Может быть, есть план резкого роста на партнерстве с банком и мы все увидим уже скоро.

Для того, чтобы нарастить ROE выше нужны более серьезные изменения: рост операционной маржи. За счет процентной маржи этого не достичь, так как здесь у компании все стабильно, но вот за счет комиссионных доходов можно.

Новость про партнерство с ПСБ

Партнерство с банком позволит CarMoney увеличить клиентскую базу: компания сможет предложить клиентам, не прошедшим скоринг на одобрение банковского кредита, продукты из сегмента микрофинансов по ставкам, приближенным к банковским. Также предусмотрено сотрудничество в части развития совместных технологических проектов, в том числе через ИТ-компанию «Смарт Горизонт» (дочерняя компания ПАО «СмартТехГрупп»).

Для ПСБ одним из ключевых направлений сотрудничества станет разработка и запуск технологичной платформы автокредитования – проект будет реализован банком совместно с ИТ-компанией «Смарт Горизонт», и позволит ПСБ в короткие сроки масштабировать свое присутствие на рынке автокредитования.

Для реализации вышеуказанных инициатив ПСБ в ближайшее время намерен довести долю владения в компании до 25%, в том числе благодаря реализации добровольной оферты, которая стартует 11 сентября и продлится до 02 октября 2024 года. Подробный механизм оферты и ее параметры опубликованы на официальном сайте Банка. Максимальная цена оферты составит 2,5 рубля за 1 акцию.

Амбициозные планы совместного развития потребуют в будущем привлечения дополнительного капитала. В связи с этим в течение года компания намерена провести дополнительную эмиссию акций по закрытой подписке в пользу ПСБ. Потребность в дополнительном капитале будет определена в ближайшее время в процессе доработки стратегии компании. Цена акции и параметры допэмиссии будут определены на внеочередном общем собрании акционеров. При этом менеджмент полагает, что стоимость акции в рамках дополнительной эмиссии будет не ниже цены оферты. Также часть средств, полученных от допэмиссии, будет направлена на реализацию долгосрочной мотивационной программы компании, утвержденной Советом директоров ранее и направленной, в том числе, на выполнение ключевых показателей стратегии.

Одним из ключевых условий стратегического партнерства является ежегодная выплата дивидендов ПАО «СТГ».

В настоящее время компания совместно с банком вносит дополнительные инициативы в свою Стратегию развития на 2025-2027 гг., которая будет учитывать цели и задачи партнерства. Согласованная сторонами и утвержденная Советом директоров Стратегия развития будет представлена до конца 2024 года.

Что мы думает касательно этого сотрудничества:

Во-первых, видим, что все-таки поток комиссионного дохода от ПСБ может быть от использование ИТ платформы. А может и не быть, мы не знаем договоренностей, тем более банк входит в капитал компании.

Что точно будет, так это поток клиентов отказников банка. И тут с одной стороны шанс на рост, а с другой большие риски:

Очень смущает фраза продукты из сегмента микрофинансов по ставкам, приближенным к банковским. А так можно было? А насколько приближенным? Смотрим свежий отчет ТКС, например, за 2 квартал доходность от потреб. кредитов там 25%. Сейчас уже выдают дороже, очевидно, на Банки.ру средняя ставка под 30%. А КарМани выдает свои займы под 60%. Разброс в 2 раза слишком уж велик, нам бы конкретику, насколько условия будут близки к банковским.

Что мы точно можем понять из этого, так то, что изначальные планы рушатся, как минимум, потому что компания идет в сегмент какой-то промежуточный между относительно дешевым банковским кредитом и дорогим в МФО. Теперь мы на поле непредсказуемости, ведь оценить то, какие объемы резервов будут под новые займы, а также, какой объем дефолтов по ним возникнет, мы не можем. Да и для самой компании это новая ниша. Открытый риск. Можно нарастить клиентскую базу молниеносно, а потом в течение 1-2 лет убить об этот рост свой капитал, если объем дефолтов окажется выше заложенного.

Особенно волнует то, что компания планирует выйти на объем необеспеченных займов в 1 млн.

Дивиденды и их обязательство выплачивать в рамках соглашения это хорошо, не получится снова сказать, что не платим из-за рыночных факторов.

А вот почитать новую стратегию развития хотелось бы поскорее.

ПСБ принял оферту по выкупу акций не дороже 2,5 рублей. Текущая цена акций 2,34 рубля. А на момент объявления оферты акции стартовали с 2 рублей. Вряд ли на оферту принесут много акций, проще сдать в рынок. Так что тут ПСБ придется тарить дорого принесенные на оферту бумаги. Но это и хорошо, так как заявляют допку в пользу ПСБ не ниже цены оферты. Пусть будет средняя 2,3 рубля. Тогда допка размещается за 1,25 капитала. Это дорого и хорошо для акционеров в любом случае. ПСБ мог бы по этой же оценке купить акции Т-Банка и сразу получить тот ROE, который КарМани показать не в состоянии. Визуально это выглядит так:

Теперь вопрос, а какие перспективы, будем фантазировать.

Расчеты из серии, а что было бы, если операционная маржа вернулась бы сейчас к 55%. Это +120 млн. руб. к доходам и +96 млн. руб. к прибыли. Скорректируем текущие показатели на разовые эффекты налоговых переоценок и слишком низкого резерва, и получим, что чистая прибыль могла бы составить не 97,9 млн. руб. за 2 квартал, а 185 млн. руб. И это уже 19% ROE.

То есть в целом, как мы и оценивали, что как только компания нарастит портфель займов и утилизирует ненужный капитал, будет возврат к 20% ROE +-. Здесь без изменений. Теперь понятно, что этот процесс будет за счет потока клиентов из ПСБ.

ПСБ планирует достичь 25% доли в КарМани. Что-то соберут с рынка+офертой, остальное через допку. Спылесосить акций с рынка за это время могли немного, обороты очень низкие. С другой стороны, резкий разгон акций до объявления оферты вполне мог быть сбором акций самим ПСБ + был шанс хорошо затарить объем в день новости. В теории около 250 млн. акций уже могли собрать. Пусть еще 50 принесут на оферту. Считаем, что принесут крайне мало, проще сдать в рынок. Итого допка может быть объемом 330-340 млн. акций, чтобы по ее итогам с учетом размытия капитала доля ПСБ достигла 25%. А КарМани получит в капитал еще порядка 750-800 млн. руб.

Дальше еще больше фантазий

Предположим, что КарМани не промахнулись и качество выданных займов будет не слишком низкое. Как оценить возможные результаты такой работы? Далее можем только гадать,

У компании сейчас избыточного капитала на 1200-1300 млн. руб. Еще 750-800 млн. руб. прилетит от допки. Итого считаем, что потенциал выдач порядка 2 млрд. руб. Однако, оценить прибыльность невозможно, так как мы не можем знать, под какие ставки будут выдаваться займы, какая будет стоимость риска. Лучшее, что мы можем предположить, что как минимум свои 19-20% ROE КарМани получат, иначе не надо было в это и ввязываться + сверху комиссионные доходы от самого ПСБ, но это пальцем в небо.

Итого получаем примерно такую модель:

С показатель капитала и ROE за 2025-2026 годы заложена идея выплаты дивидендов в 50% от чистой прибыли. Также тут есть потери около 1% ROE из-за роста налогов.

Оценка

Совсем не дешево. Почти 1,3 капитала, стоит примерно как ТКС.

Сколько комиссий принесет сам ПСБ мы можем только гадать, поэтому не делаем большую ставку на это.

Пока выходит, что после утилизации лишнего капитала свои 20% ROE даже при условии роста налога до 25% компания получит. Вопрос в том, а насколько это интересно нам при текущих ценах на акции. Оценка сейчас около 1,3 капитала и у нас есть лишь перспектива большего заработка. Зачем нужно КарМани, когда по этой же оценке можно купить крепко стоящий на ногах ТКС с ROE 24-26% и перспективой роста до 30%?

Конечно, допускаем, что мы недооцениваем эффект комиссионных доходов. В этом бизнесе комиссий явно не хватает для выхода на хороший уровень. Но чтобы выйти на ROE 25% тут комиссиями надо получать под 500 млн. руб.

20% ROE в хороший год, это история, которая в 2026 году на фоне потенциального снижения ставки может стоить около 6 P/E.

В норме акции должны были бы стоить около 1,8 рубля сейчас, примерно столько и было, если бы не оферта ПСБ, разогнавшая акции.

https://nztrusfond.com/category/obzory/karmani-moex-carm-otchet-msfo-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-operatsionnyy-otchet-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-msfo-q3-2023-/

https://nztrusfond.com/category/obzory/karmani-moex-carm-msfo-2-kv-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-rsbu-2-kv-2023/

https://nztrusfond.com/category/obzory/carmoney-itogi-razmeshcheniya/

https://smarttechgroup.pro/press-center/nashi-novosti/finansovyye-i-operatsionnyye-rezultaty-pao-stg...

Выручка 824 млн. руб., +5,3% год к году. Чистая прибыль 98 млн. руб., на 39% меньше прошлого года.

Активы выросли до 7,2 млрд руб., объем портфеля займов – до 5 млрд рублей. По итогам 6 месяцев компания сообщает о рекордном объеме выдач займов в размере 1,8 млрд руб. за последние 4 года.

При этом видим резкое проседание маржи на фоне снижения доходности активов. Процентные доходы наименьшие за последние 4 квартала при росте портфеля займов. Стоимость пассивов также снижается.

В сентябре компания погасила выпуск облигаций на 400 млн рублей. В апреле для роллирования были выпущены облигации на 500 млн. руб. Отсюда возник резкий рост активов (денежные средства) и пассивов — выпущенные облигации в балансе в 2 квартале. В 3 квартале будет обратный эффект, ведь облигации погасили, и активы, и пассивы снизятся.

Так что смотрим не только на проценты, но и абсолютные значения, так как показатели маржи в 2 квартале искажены. И видим, что процентные доходы падают, а расходы растут. Выросли расходы по обслуживанию облигаций на 10 млн. руб., теперь по погашенному выпуску облигаций начислений не будет, и расходы частично снизятся.

Чистый процентный доход всего на 6% выше прошлого года.

Резервы резко пошли вниз после взлета в 1 кв. Тогда объясняли резкий рост резервов большими объемами новых выдач беззалоговых кредитов.

Видим, что в 1 кв резко снизился показатель покрытия залогом кредитного портфеля. Объем займов вырос на 344 млн. руб, а залог на 15 млн. руб. Резервы резко выросли. А вот во 2 квартале портфель займов почти не вырос, показав рост всего на 55 млн. руб., стоимость залога даже немного снизилась. Так как портфель займов почти не вырос, снижение резервов выглядит адекватно, но они вырастут при ускорении выдач. Уже в этом квартале компания могла бы показать убыток, если бы росла быстрее и создала резервов, как в 1 кв.

Также эффект снижение прибыли пришелся и на налоги. Эффективная ставка налога за 2 кв — 42,8%, при 20% получили бы на 39 млн. руб. прибыли больше. Здесь как в Европлане переоценили отложенные налоговые обязательства, получив разовый убыток.

А вот на что стоит обратить внимание, так это на продолжающийся рост объема просроченной задолженности и при этом снижения резервирования кредитного портфеля.

Дефолтные займы выросли на 52 млн. руб. Частично обесцененные на 48 млн. руб. за квартал. Объем резервов снизился на 47 млн. руб. Почему?

Смотрим отдельно дефолтные займы. Тоже растет, периодически объем резервов падает, но затем снова растет. Видимо, увидим досоздание резервов в будущем. Около 60 млн. руб. резервов не хватает здесь, может создадут в 3-4 кв., когда снизится расход по обслуживания облигаций после погашения выпуска и не будет переоценок налоговых обязательств. Могли придержать резервы, чтобы не портить прибыль.

Операционная маржа все еще под давлением расходов. В этот раз подводит рост прочих расходов по отношению к прошлому кварталу.

Объем расходов на рекламу пошел на спад после активного набора новых клиентов. Теперь будет партнерка с ПСБ и поток отказников оттуда, столько рекламы не нужно. А вот расходы на ИТ остаются высокими, но вскоре тоже пойдут на спад. В теории это должно помочь вырасти операционной марже. Плюс посмотрим, поможет ли партнерство с банком нарастить комиссионные доходы, если да, то маржа резко вырастет.

ROE пока остается под давлением. Основа идеи в акциях, что компания ликвидирует избыточный капитал, значительно нарастив портфель займов. Но самостоятельно компания это сделать не может. Уже прошел год с момента IPO, а воз и ныне там. В 1 кв. ROE сильно просел на фоне крупных выдач беззалоговых займов, во 2 кв таких выдач не было, но придавило прибыль из-за налоговых переоценок. Если же брать среднее, что может быть, в текущих реалиях до 15% ROE компания выдавливать из себя может.

3 квартал — точка отражения полученного в ходе IPO капитала. Как видим, с тех пор почти ничего не изменилось. Сейчас компания фактически заменила пассивы на собственный капитал. С 2021 года активы выросли на 40%, а пассивы остались на месте, на этом фоне растет процентный доход, а расход не растет. Это хорошо, но неэффективно. Поэтому и видим значительное снижение ROE.

Ранее мы рассчитывали, что компания, как минимум вернется к ROE 20%+. Для этого надо нарастить объем займов более быстрыми темпами, чтобы отношение капитала к портфелю займов снова упало. На этом фоне странно, что компания отказалась от выплаты дивидендов из текущей прибыли, смысл дальше растить капитал, если стратегия, с которой выходили на IPO не работает? Может быть, есть план резкого роста на партнерстве с банком и мы все увидим уже скоро.

Для того, чтобы нарастить ROE выше нужны более серьезные изменения: рост операционной маржи. За счет процентной маржи этого не достичь, так как здесь у компании все стабильно, но вот за счет комиссионных доходов можно.

Новость про партнерство с ПСБ

Партнерство с банком позволит CarMoney увеличить клиентскую базу: компания сможет предложить клиентам, не прошедшим скоринг на одобрение банковского кредита, продукты из сегмента микрофинансов по ставкам, приближенным к банковским. Также предусмотрено сотрудничество в части развития совместных технологических проектов, в том числе через ИТ-компанию «Смарт Горизонт» (дочерняя компания ПАО «СмартТехГрупп»).

Для ПСБ одним из ключевых направлений сотрудничества станет разработка и запуск технологичной платформы автокредитования – проект будет реализован банком совместно с ИТ-компанией «Смарт Горизонт», и позволит ПСБ в короткие сроки масштабировать свое присутствие на рынке автокредитования.

Продуктовое направление Партнёрства

В рамках продуктового направления партнерства CarMoney сможет предоставить заемщикам не только привычный автозайм под залог транспортного средства, но и короткие классические беззалоговые займы до 100 тыс. рублей, а также необеспеченные займы до 1 млн рублей по ставкам, более приближенным к банковским. Это позволит заметно увеличить количество клиентов и занять большую долю рынка.

В рамках стратегического партнерства ИТ-компания «Смарт Горизонт» станет сервис-провайдером для реализации ряда совместных стратегических задач. В частности, предложит банку свои технологические продукты и решения.Для реализации вышеуказанных инициатив ПСБ в ближайшее время намерен довести долю владения в компании до 25%, в том числе благодаря реализации добровольной оферты, которая стартует 11 сентября и продлится до 02 октября 2024 года. Подробный механизм оферты и ее параметры опубликованы на официальном сайте Банка. Максимальная цена оферты составит 2,5 рубля за 1 акцию.

Амбициозные планы совместного развития потребуют в будущем привлечения дополнительного капитала. В связи с этим в течение года компания намерена провести дополнительную эмиссию акций по закрытой подписке в пользу ПСБ. Потребность в дополнительном капитале будет определена в ближайшее время в процессе доработки стратегии компании. Цена акции и параметры допэмиссии будут определены на внеочередном общем собрании акционеров. При этом менеджмент полагает, что стоимость акции в рамках дополнительной эмиссии будет не ниже цены оферты. Также часть средств, полученных от допэмиссии, будет направлена на реализацию долгосрочной мотивационной программы компании, утвержденной Советом директоров ранее и направленной, в том числе, на выполнение ключевых показателей стратегии.

Одним из ключевых условий стратегического партнерства является ежегодная выплата дивидендов ПАО «СТГ».

В настоящее время компания совместно с банком вносит дополнительные инициативы в свою Стратегию развития на 2025-2027 гг., которая будет учитывать цели и задачи партнерства. Согласованная сторонами и утвержденная Советом директоров Стратегия развития будет представлена до конца 2024 года.

Что мы думает касательно этого сотрудничества:

Во-первых, видим, что все-таки поток комиссионного дохода от ПСБ может быть от использование ИТ платформы. А может и не быть, мы не знаем договоренностей, тем более банк входит в капитал компании.

Что точно будет, так это поток клиентов отказников банка. И тут с одной стороны шанс на рост, а с другой большие риски:

Очень смущает фраза продукты из сегмента микрофинансов по ставкам, приближенным к банковским. А так можно было? А насколько приближенным? Смотрим свежий отчет ТКС, например, за 2 квартал доходность от потреб. кредитов там 25%. Сейчас уже выдают дороже, очевидно, на Банки.ру средняя ставка под 30%. А КарМани выдает свои займы под 60%. Разброс в 2 раза слишком уж велик, нам бы конкретику, насколько условия будут близки к банковским.

Что мы точно можем понять из этого, так то, что изначальные планы рушатся, как минимум, потому что компания идет в сегмент какой-то промежуточный между относительно дешевым банковским кредитом и дорогим в МФО. Теперь мы на поле непредсказуемости, ведь оценить то, какие объемы резервов будут под новые займы, а также, какой объем дефолтов по ним возникнет, мы не можем. Да и для самой компании это новая ниша. Открытый риск. Можно нарастить клиентскую базу молниеносно, а потом в течение 1-2 лет убить об этот рост свой капитал, если объем дефолтов окажется выше заложенного.

Особенно волнует то, что компания планирует выйти на объем необеспеченных займов в 1 млн.

Дивиденды и их обязательство выплачивать в рамках соглашения это хорошо, не получится снова сказать, что не платим из-за рыночных факторов.

А вот почитать новую стратегию развития хотелось бы поскорее.

ПСБ принял оферту по выкупу акций не дороже 2,5 рублей. Текущая цена акций 2,34 рубля. А на момент объявления оферты акции стартовали с 2 рублей. Вряд ли на оферту принесут много акций, проще сдать в рынок. Так что тут ПСБ придется тарить дорого принесенные на оферту бумаги. Но это и хорошо, так как заявляют допку в пользу ПСБ не ниже цены оферты. Пусть будет средняя 2,3 рубля. Тогда допка размещается за 1,25 капитала. Это дорого и хорошо для акционеров в любом случае. ПСБ мог бы по этой же оценке купить акции Т-Банка и сразу получить тот ROE, который КарМани показать не в состоянии. Визуально это выглядит так:

Теперь вопрос, а какие перспективы, будем фантазировать.

Расчеты из серии, а что было бы, если операционная маржа вернулась бы сейчас к 55%. Это +120 млн. руб. к доходам и +96 млн. руб. к прибыли. Скорректируем текущие показатели на разовые эффекты налоговых переоценок и слишком низкого резерва, и получим, что чистая прибыль могла бы составить не 97,9 млн. руб. за 2 квартал, а 185 млн. руб. И это уже 19% ROE.

То есть в целом, как мы и оценивали, что как только компания нарастит портфель займов и утилизирует ненужный капитал, будет возврат к 20% ROE +-. Здесь без изменений. Теперь понятно, что этот процесс будет за счет потока клиентов из ПСБ.

ПСБ планирует достичь 25% доли в КарМани. Что-то соберут с рынка+офертой, остальное через допку. Спылесосить акций с рынка за это время могли немного, обороты очень низкие. С другой стороны, резкий разгон акций до объявления оферты вполне мог быть сбором акций самим ПСБ + был шанс хорошо затарить объем в день новости. В теории около 250 млн. акций уже могли собрать. Пусть еще 50 принесут на оферту. Считаем, что принесут крайне мало, проще сдать в рынок. Итого допка может быть объемом 330-340 млн. акций, чтобы по ее итогам с учетом размытия капитала доля ПСБ достигла 25%. А КарМани получит в капитал еще порядка 750-800 млн. руб.

Дальше еще больше фантазий

Предположим, что КарМани не промахнулись и качество выданных займов будет не слишком низкое. Как оценить возможные результаты такой работы? Далее можем только гадать,

У компании сейчас избыточного капитала на 1200-1300 млн. руб. Еще 750-800 млн. руб. прилетит от допки. Итого считаем, что потенциал выдач порядка 2 млрд. руб. Однако, оценить прибыльность невозможно, так как мы не можем знать, под какие ставки будут выдаваться займы, какая будет стоимость риска. Лучшее, что мы можем предположить, что как минимум свои 19-20% ROE КарМани получат, иначе не надо было в это и ввязываться + сверху комиссионные доходы от самого ПСБ, но это пальцем в небо.

Итого получаем примерно такую модель:

С показатель капитала и ROE за 2025-2026 годы заложена идея выплаты дивидендов в 50% от чистой прибыли. Также тут есть потери около 1% ROE из-за роста налогов.

Оценка

Совсем не дешево. Почти 1,3 капитала, стоит примерно как ТКС.

Итого:

Наконец-то свершилось, запускается партнерство с банком ПСБ. Но это и риски, ведь эффект непредсказуем. Но приходится верить менеджменту, что они все подумали и просчитали все риски займов новой категории клиентов. Уверенны, что 2025 год будет своеобразной обкаткой, когда компания будет присматриваться к новым клиентам и аккуратно оценивать риски, а вот в 2026 году уже в полной мере могут запустить работу и завершить утилизацию избыточного капитала в займы.Сколько комиссий принесет сам ПСБ мы можем только гадать, поэтому не делаем большую ставку на это.

Пока выходит, что после утилизации лишнего капитала свои 20% ROE даже при условии роста налога до 25% компания получит. Вопрос в том, а насколько это интересно нам при текущих ценах на акции. Оценка сейчас около 1,3 капитала и у нас есть лишь перспектива большего заработка. Зачем нужно КарМани, когда по этой же оценке можно купить крепко стоящий на ногах ТКС с ROE 24-26% и перспективой роста до 30%?

Конечно, допускаем, что мы недооцениваем эффект комиссионных доходов. В этом бизнесе комиссий явно не хватает для выхода на хороший уровень. Но чтобы выйти на ROE 25% тут комиссиями надо получать под 500 млн. руб.

20% ROE в хороший год, это история, которая в 2026 году на фоне потенциального снижения ставки может стоить около 6 P/E.

В норме акции должны были бы стоить около 1,8 рубля сейчас, примерно столько и было, если бы не оферта ПСБ, разогнавшая акции.

Прошлые обзоры:

https://nztrusfond.com/category/obzory/karmani-moex-carm-1-kv-2024-msfo/https://nztrusfond.com/category/obzory/karmani-moex-carm-otchet-msfo-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-operatsionnyy-otchet-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-msfo-q3-2023-/

https://nztrusfond.com/category/obzory/karmani-moex-carm-msfo-2-kv-2023/

https://nztrusfond.com/category/obzory/karmani-moex-carm-rsbu-2-kv-2023/

https://nztrusfond.com/category/obzory/carmoney-itogi-razmeshcheniya/

361

Читайте на SMART-LAB:

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

Идеальные коридоры: три картины с прицелом на рост

Один из эффективных способов заработка на рынке — торговля теми акциями, которые движутся в ярко выраженном коридоре. Принципы такой торговли, а...

11:16

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон