SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dars

Способен ли российский рынок акций обеспечить текущего покупателя высокой потенциальной доходностью?

- 23 августа 2024, 03:55

- |

В июле модель САРЕ (10-летнее значение Р/Е, скорректированное с учетом инфляции) показала, что относительная стоимость Индекса Мосбиржи опустилась до 5.53х, что немногим выше исторического минимума времен февраля 2009 года в районе 5.09х и повторенных минимумов в 2015-2016 гг на тех же значениях ~5.1х.

Ожидаемая доходность российских акций сверх инфляции достигла +18.1% годовых, выше располагались лишь эпизодически. С момента прошлых максимумов по этому показателю в 2016 году индекс MCFTR поднялся за 8 лет на 170%, накопленная потребительская инфляция по данным Росстата +60%, таким образом арифметическое среднее ежегодного превышения доходности российских акций над инфляцией составило +13.75% (в июне составляло +17.5%), теория доказала свою правильность в том числе на фоне новых российских реалий и особенностей.

Взаимосвязь оценки и ожидаемой доходности. Фиолетовым знаком выделил приблизительное место, где расположена ситуация дня сегодняшнего. Левый верхний квадрант, очевидно, самый выгодный графический отрезок для выбора инвестиций — за взятый риск инвестор вознагражадется самой высокой потенциальной доходностью с учетом текущей оценки.

С максимума октября 2021 года фондовый индекс Мосбиржи упал почти на 40% (не принимая в рассмотрение выплаченные дивиденды), тем временем сальдированный финансовый результат частных российских компаний (см. соответствующие отчеты Росстата ежемесячно или вызываем функцию RUCPR на сайте tradingview) за то же время составил +85 трлн руб (или с поправкой на инфляцию +62 трлн руб). Иными словами, биржевая оценка сокращалась при одновременном росте совокупной чистой прибыли. Редкое стечение обстоятельств.

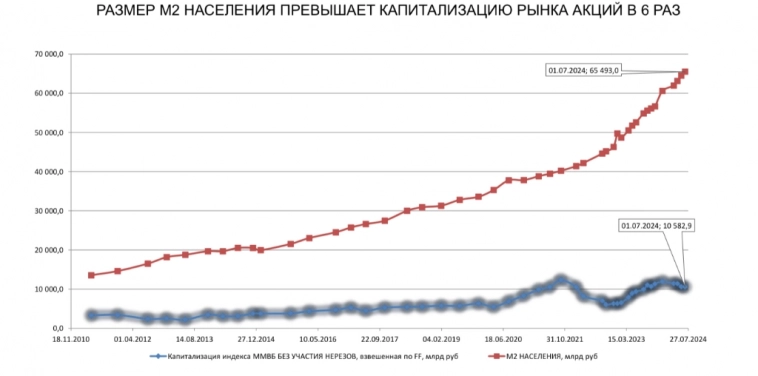

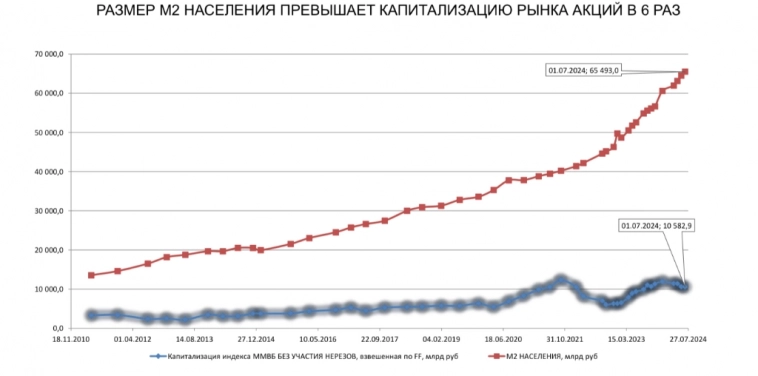

Наконец, денежная масса на руках у населения — ставит рекорды и продолжит их показывать с переездом в 2025 год. Здесь важно понимать, что до 2022 года от 50% до 70% оборота на торгах российскими акциями совершали классические нерезиденты, теперь они выключены с торгов. Классические нерезиденты не только приносили свои деньги на рынок, но и вызывали масштабные и скорые распродажи. В новое время, когда фондовый рынок предоставлен российскому внутреннему капиталу, падать отвесно почти не приходится, при этом подушка потенциального спроса увеличивается при очевидном недостатке альтернатив инвестиций.

Вернувшись к М2 — конкретно за населением РФ в рублях числилось 65.5 трлн на начало июля, из них в процентных вкладах более 40 трлн с инерцией роста средней взвешенной ставки размещения (последний раз ЦБ РФ раскрывал ставку на уровне +14.87%). Даже при остановке печатного станка (чего на самом деле внутри страны не происходит) россияне в общем сумме получат только лишь процентными выплатами по вкладам с 1 сентября 2024 до конца 2025 года более 12 трлн руб. Любопытно, что free-float индекса Мосбиржи на начало июля составлял всего 10.5 трлн, а ближе к сентябрю сократится и вовсе к 9.2-9.5 трлн.

Банковские казначейства выйдут на фондовый рынок, начав скупать отечественные ценные бумаги, гораздо раньше своих вкладчиков, но на их деньги. Сейчас, пока традиционный россиянин справедливо решает не подвергать свои накопления риску и разместить денежные средства под крайне высокие ставки в банк, крупный капитал наоборот заинтересован в том, чтобы найти источник будущих доходов. Для крупного капитала, который, на мой взгляд, проявит себя в покупках в том числе публичных акций, эффективное время для сделок с учетом всего вышеизложенного: деньги в изобилии представлены в стране, инфляция проникла всюду от стоимости потребительского товара и недвижимости до ставки процента, но не проникла в стоимость акционерного капитала, который исторически всегда защищает от инфляции, поскольку инфляция есть рост выручки компаний. Мы не видели терминации чистых прибылей ни в 2022, ни в 2023, ни пока в 2024. Замедление, безусловно, случится, но даже оно не сделает текущие оценки САРЕ российского рынка значимо дороже.

Кто-то гоняется за графиком краткосрочного прогнозирования поведения индекса и неплохо заработал с мая на падении, мое почтение. В своем исполнении смотрю на большую картину, которая демонстрирует нехарактерную дешевизну российских акций. Не сомневаюсь, что эта картина в очередной раз не разойдутся с будущей действительностью, то есть рынок акций принесет искомые +18% ежегодно сверх инфляции (что астрономически много по меркам теории процента и денег). Обстоятельства сложатся так как они сложатся, увидеть разворот всегда сложнее, но вот приведенное лично меня обнадеживает. Впрочем, я никого не уговариваю.

P.S.

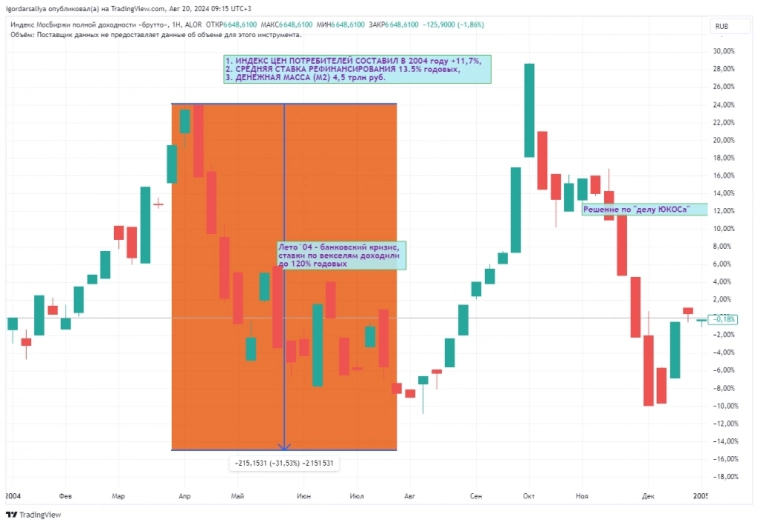

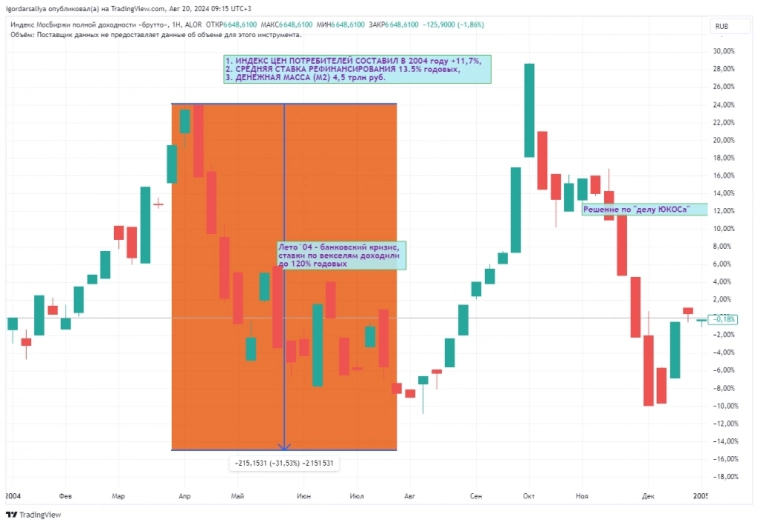

2004 — после роста на 57% в 2003 году индекс закрыл год нулевой динамикой. В середине года бахнула 32% коррекция, на банковском рынке произошел настоящий кризис, когда несколько дней не ходили платежи, а доходности векселей подскочили до 120%. Осенью огласили решение по делу ЮКОСа, которое, вероятно, навсегда показало вектор госкапитализма путинского времени. ИПЦ составил +11.7%, средняя ключевая ставка 13.5%, вся денежная масса (фл+юл) скромные 4.5 трлн (то есть как и писал, жили за счет иностранных денег)

2005-2007

Подъем на 262%. Память у инвесторов короткая.

P.P.S

До 2028 года ожидаю образование финансового пузыря на внутреннем рынке акций с многочисленными случаями переписывания хаев и резким ростом относительных оценок на фоне рассасывания громадной денежной массы по инструментам капитала. Настоящий обвал случится позже, наблюдаемая коррекция это лишь отголосок 2004 года на пути к большому пузырю.

Ожидаемая доходность российских акций сверх инфляции достигла +18.1% годовых, выше располагались лишь эпизодически. С момента прошлых максимумов по этому показателю в 2016 году индекс MCFTR поднялся за 8 лет на 170%, накопленная потребительская инфляция по данным Росстата +60%, таким образом арифметическое среднее ежегодного превышения доходности российских акций над инфляцией составило +13.75% (в июне составляло +17.5%), теория доказала свою правильность в том числе на фоне новых российских реалий и особенностей.

Взаимосвязь оценки и ожидаемой доходности. Фиолетовым знаком выделил приблизительное место, где расположена ситуация дня сегодняшнего. Левый верхний квадрант, очевидно, самый выгодный графический отрезок для выбора инвестиций — за взятый риск инвестор вознагражадется самой высокой потенциальной доходностью с учетом текущей оценки.

С максимума октября 2021 года фондовый индекс Мосбиржи упал почти на 40% (не принимая в рассмотрение выплаченные дивиденды), тем временем сальдированный финансовый результат частных российских компаний (см. соответствующие отчеты Росстата ежемесячно или вызываем функцию RUCPR на сайте tradingview) за то же время составил +85 трлн руб (или с поправкой на инфляцию +62 трлн руб). Иными словами, биржевая оценка сокращалась при одновременном росте совокупной чистой прибыли. Редкое стечение обстоятельств.

Наконец, денежная масса на руках у населения — ставит рекорды и продолжит их показывать с переездом в 2025 год. Здесь важно понимать, что до 2022 года от 50% до 70% оборота на торгах российскими акциями совершали классические нерезиденты, теперь они выключены с торгов. Классические нерезиденты не только приносили свои деньги на рынок, но и вызывали масштабные и скорые распродажи. В новое время, когда фондовый рынок предоставлен российскому внутреннему капиталу, падать отвесно почти не приходится, при этом подушка потенциального спроса увеличивается при очевидном недостатке альтернатив инвестиций.

Вернувшись к М2 — конкретно за населением РФ в рублях числилось 65.5 трлн на начало июля, из них в процентных вкладах более 40 трлн с инерцией роста средней взвешенной ставки размещения (последний раз ЦБ РФ раскрывал ставку на уровне +14.87%). Даже при остановке печатного станка (чего на самом деле внутри страны не происходит) россияне в общем сумме получат только лишь процентными выплатами по вкладам с 1 сентября 2024 до конца 2025 года более 12 трлн руб. Любопытно, что free-float индекса Мосбиржи на начало июля составлял всего 10.5 трлн, а ближе к сентябрю сократится и вовсе к 9.2-9.5 трлн.

Банковские казначейства выйдут на фондовый рынок, начав скупать отечественные ценные бумаги, гораздо раньше своих вкладчиков, но на их деньги. Сейчас, пока традиционный россиянин справедливо решает не подвергать свои накопления риску и разместить денежные средства под крайне высокие ставки в банк, крупный капитал наоборот заинтересован в том, чтобы найти источник будущих доходов. Для крупного капитала, который, на мой взгляд, проявит себя в покупках в том числе публичных акций, эффективное время для сделок с учетом всего вышеизложенного: деньги в изобилии представлены в стране, инфляция проникла всюду от стоимости потребительского товара и недвижимости до ставки процента, но не проникла в стоимость акционерного капитала, который исторически всегда защищает от инфляции, поскольку инфляция есть рост выручки компаний. Мы не видели терминации чистых прибылей ни в 2022, ни в 2023, ни пока в 2024. Замедление, безусловно, случится, но даже оно не сделает текущие оценки САРЕ российского рынка значимо дороже.

Кто-то гоняется за графиком краткосрочного прогнозирования поведения индекса и неплохо заработал с мая на падении, мое почтение. В своем исполнении смотрю на большую картину, которая демонстрирует нехарактерную дешевизну российских акций. Не сомневаюсь, что эта картина в очередной раз не разойдутся с будущей действительностью, то есть рынок акций принесет искомые +18% ежегодно сверх инфляции (что астрономически много по меркам теории процента и денег). Обстоятельства сложатся так как они сложатся, увидеть разворот всегда сложнее, но вот приведенное лично меня обнадеживает. Впрочем, я никого не уговариваю.

P.S.

2004 — после роста на 57% в 2003 году индекс закрыл год нулевой динамикой. В середине года бахнула 32% коррекция, на банковском рынке произошел настоящий кризис, когда несколько дней не ходили платежи, а доходности векселей подскочили до 120%. Осенью огласили решение по делу ЮКОСа, которое, вероятно, навсегда показало вектор госкапитализма путинского времени. ИПЦ составил +11.7%, средняя ключевая ставка 13.5%, вся денежная масса (фл+юл) скромные 4.5 трлн (то есть как и писал, жили за счет иностранных денег)

2005-2007

Подъем на 262%. Память у инвесторов короткая.

P.P.S

До 2028 года ожидаю образование финансового пузыря на внутреннем рынке акций с многочисленными случаями переписывания хаев и резким ростом относительных оценок на фоне рассасывания громадной денежной массы по инструментам капитала. Настоящий обвал случится позже, наблюдаемая коррекция это лишь отголосок 2004 года на пути к большому пузырю.

теги блога Dars

- Иран

- EPFR Global

- IMOEX

- index

- MCFTR

- S&P500

- softline

- VK

- акции

- биография

- Биржа

- Брекзит

- брокеры

- бэквордация

- Вариационная маржа

- ВВП Китая

- Вечерняя сесиия РТС

- вечёрка

- волатильность

- ВТБ

- выборы 2013

- газпром

- ГМК НорНикель

- дивиденды

- европа

- Заработок

- золото

- индекс DJIA

- Индекс МБ

- иранский сценарий

- календарный спрэд

- квик

- Китай PMI

- китай биржа

- контракт

- лонг

- Мечел

- ммвб

- мобильный пост

- МосБиржа

- мрск

- Навальный

- обратный выкуп

- объем

- ОИ фРТС

- опрос

- Откртый интерес

- открытый интерес

- отскок

- отчетность

- оффтоп

- падение акций. Кризис

- потолок госдолга США

- Путин

- рейтинг Fitch

- ренессанс капитал

- ртс

- РФ рынок

- рынки

- рынок акций РФ

- сбербанк

- серебро

- Силуанов

- снп500

- сша

- тинькофф инвестиции

- Украина

- ФР

- ФРС

- ФРС Дадли

- ФСК Россети

- фьючерс mix

- ЦБ России

- ЦБ РФ ставка инфляция

- экономика

- Южная Корея

но,

вы никак не оцениваете внешние факторы.

p.s.

да,

и не забываем о следующих президентских выборах