Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #154 (19.07.2024)

- 19 июля 2024, 19:19

- |

Макро

Индекс деловой активности ФРС Филадельфии вырос, а компоненты поставок и новых заказов стали положительными:

Индекс промышленного производства в июне вырос на +0,6% за месяц (консенсус 0,3%), достигнув максимума с декабря 2018 года, а объем производства в обрабатывающей промышленности увеличился на +0,4% (консенсус 0,2%). Уровень загрузки производственных мощностей повысился до максимального значения (78,8) с сентября (но остается на 0.9пп ниже долгосрочного среднего значения):

Июньское снижение индекса опережающих экономических индикаторов Conference Board было обусловлено потребительскими настроениями, новыми заказами, спредом доходности и заявками на пособие по безработице:

Рынок жилья

Ставки по ипотечным кредитам снизились на 13 б.п. до самого низкого уровня с марта (6,87%), что способствовало росту числа заявок на ипотеку на 3,9%. Хотя индекс ипотечного рынка подскочил до максимума с января, он остается вблизи 27-летних минимумов:

Разрешения на строительство и начало строительства жилья в июне выросли больше, чем ожидалось, увеличившись на 3,4% и 3%, соответственно:

Рынок труда

Признаки смягчения ситуации на рынке труда: за прошлую неделю, число первоначальных и продолжающихся заявок на пособие по безработице выросло больше, чем ожидалось. Первый показатель достиг максимума с начала года, а второй стал максимальным с ноября 2021 года:

Что делают другие?

За последние 5 дней в индекс Russell 2000 поступило большое количество денег почти полностью за счет $IWM.

За последнюю неделю на каждый купленный пут-опцион по акциям Russell 2000 приходилось в среднем 3 колл-опциона. Это самый высокий показатель за последние 11 лет, превышающий предыдущий максимум с сентября 2021 года:

Институциональные инвесторы

Позиционирование CTA в акции США близко к максимальному уровню и является самым высоким с 2021 года:

Хедж-фонды активно продают акции на фоне недавней ротации рынка. По данным Goldman Sachs, активность по сокращению левериджа за последние 5 торговых сессий до 16 июля является самой большой за последние 20 месяцев:

Индексы

Серебро превзошло золото по итогам года (+27,4% против +16,2%), и, учитывая, что его относительная цена все еще ниже среднего, оно должно продолжать демонстрировать хорошие результаты по сравнению с золотом до конца года:

PHLX Semiconductor (SOX) — это фондовый индекс, состоящий из компаний, в основном занимающихся производством и продажей полупроводниковых продуктов. Что интересно, так это то, что после падений SOX более чем на 5% за один день, индекс в среднем восстанавливался гораздо быстрее, чем SPX:

Акции малой капитализации США входят в число наиболее переполненных сделок, в то время как технологически тяжелый Nasdaq стал одной из наименее переполненных сделок:

Корреляция между взвешенным по рыночной капитализации S&P 500 и равновзвешенным S&P 500 за последние 30 сессий полностью разрушилась и стала настолько близка к нулю, насколько она не была за последние 20 лет.

Коэффициент P/E равновзвешенного S&P 500 находится на уровне долгосрочного среднего значения (~20), в то время как коэффициент P/E взвешенного по рыночной капитализации S&P 500 остается вблизи исторических максимумов:

Более 45% акций финансового сектора S&P 500 достигли 52-недельного максимума, а сам сектор достиг 5-летнего максимума. Сопоставимые движения в секторе предшествовали «бычьему» прогнозу для финансовых компаний. То, что хорошо для финансовых компаний, хорошо и для широкого рынка: через год индекс S&P 500 рос в 85% случаев и 13 последних раз подряд:

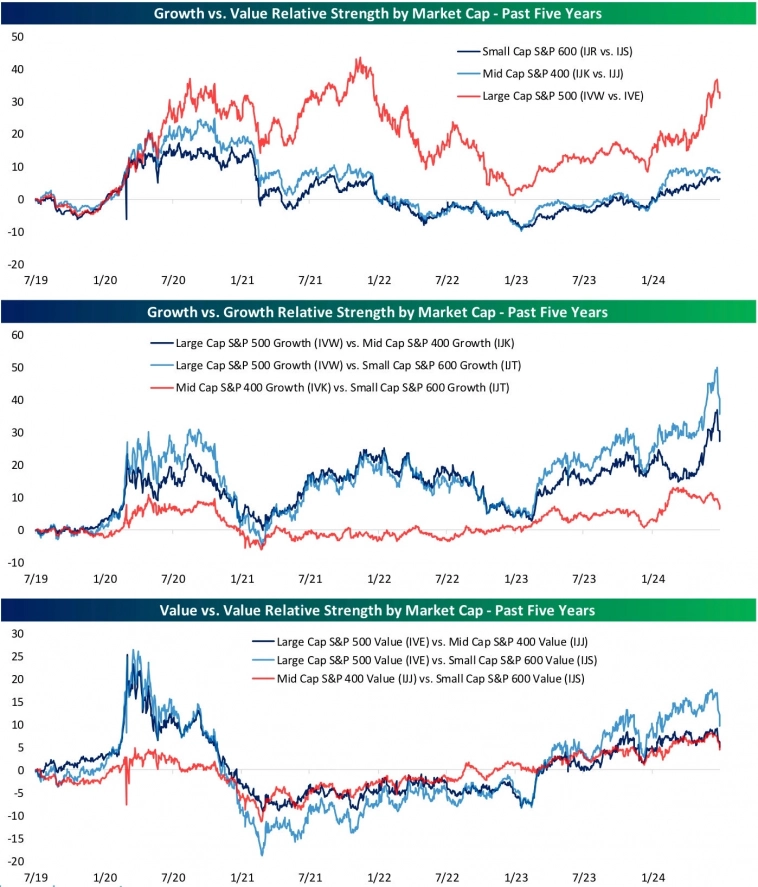

В соотношении акций роста против стоимости, произошли некоторые изменения, особенно в разрезе рыночной капитализации:

EPS

Ожидается, что в 2025-2026 годах рост прибыли малых компаний (S&P 600) будет опережать рост прибыли более крупных компаний.

Рост прогнозов прибыли на акцию резко сократилось для Nasdaq 100, в то время как прогнозы прибыли на акцию для S&P 500 и Russell 2000 растет:

Сегодня, из 36% отчитавшихся компаний индекса малых акций S&P 600 только 17% компаний превзошли прогнозы по прибыли на акцию и выручке (против 29% в S&P 500):

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест