Блог им. Investovization

ФосАгро (PHOR). Отчет за 2023 г. Дивиденды. Перспективы.

- 08 мая 2024, 17:14

- |

Приветствую на канале, посвященном инвестициям! 26.04.24 вышел отчёт по МСФО за 2023 год компании ФосАгро (PHOR). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

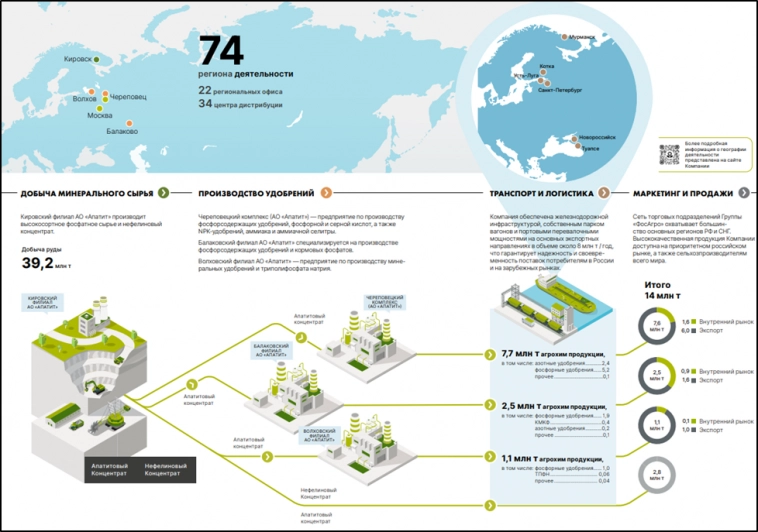

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

№ 1 в мире по производству высокосортного фосфатного сырья. Крупнейший производитель фосфорсодержащих удобрений в Европе. № 1 в России по объему поставок удобрений.

Основным направлением деятельности Группы является производство апатитового концентрата и минеральных удобрений на предприятиях, расположенных в Мурманской, Вологодской Саратовской и Ленинградской областях.

В ассортименте ФосАгро более 50 марок гранулированных и жидких минеральных удобрений, которые помогают аграриям из 100 стран. Приоритетными рынками сбыта продукции, помимо России и стран СНГ, являются страны Латинской Америки, Европы и Азии.

Вообще ФосАгро – это компания экспортёр. Около 75% всех продаж приходится на внешние рынки.

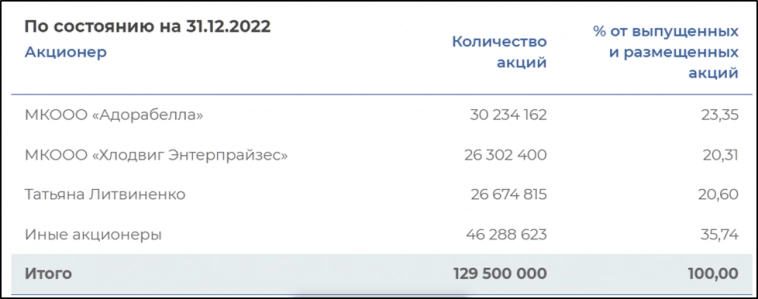

Основные акционеры – Андрей Гурьев (МКООО «Адорабелла», МКООО «Хлодвиг Энтерпрайзес») и Татьяна Литвиненко, которой в 2022 году передал акции её муж миллиардер Владимир Литвиненко.

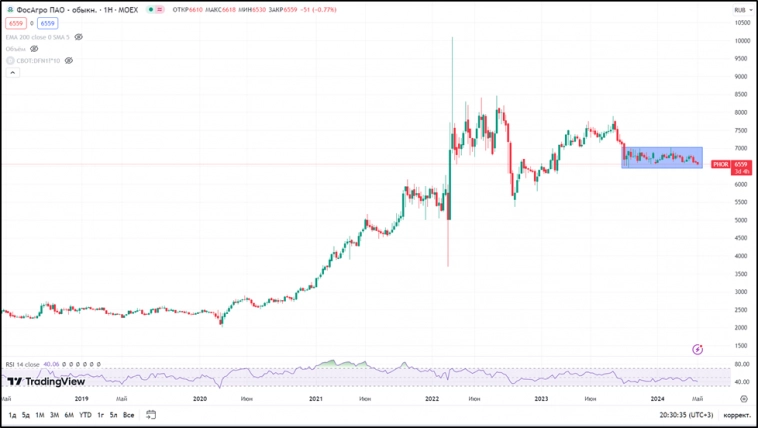

Текущая цена акций.

За 2023 год акции ФосАгро выросли примерно на 5% (без учета дивидендов), при этом индекс Мосбиржи увеличился на 45%. Последние 7 месяцев котировки находятся в боковике.

Операционные результаты.

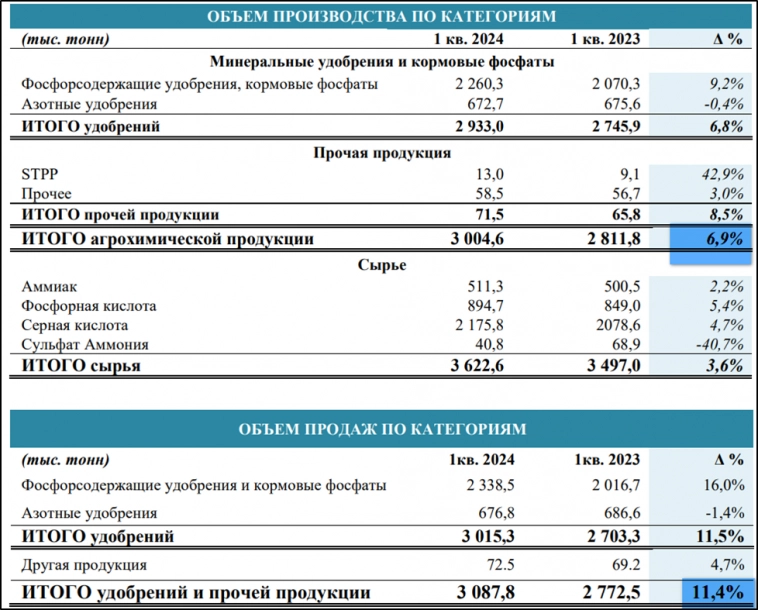

Операционные результаты за 2023 год:

- Производство агрохимической продукции 11,28 млн тонн (+2% г/г);

- Продажи 11,35 млн тонн (+2% г/г).

18.04.24 компания опубликовала операционные результаты за 1Q 24: производство выросло на 6,9% г/г, а продажи на 11,4%. Рост обусловлен выводом на проектную мощность производственного комплекса в Волхове, построенного в рамках программы развития.

При этом растёт экспорт из РФ. По данным РЖД, по железным дорогам на экспорт за январь-март было отправлено 8,2 млн т удобрений (+24% г/г). Увеличивается объем экспорта удобрений в ЕС.

Цены на удобрения.

Доля фосфорсодержащей продукции в структуре продаж около 80%, а азотсодержащей около 17%. В 2023 году крупнейшим экспортным рынком для ФосАгро стали страны Латинской Америки, куда было поставлено 3,2 млн тонн (+1,5х г/г).

Цены на фосфорные и азотные удобрения с исторических максимумов апреля 2022 года упали примерно в два раза. В 2023 году произошла фаза стабилизации. Но с начала 2024 года цены снова скорректировались. Текущие значения недалеко от минимумов 2023 года.

Частично сгладить падение цен на удобрения помогает девальвация рубля.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

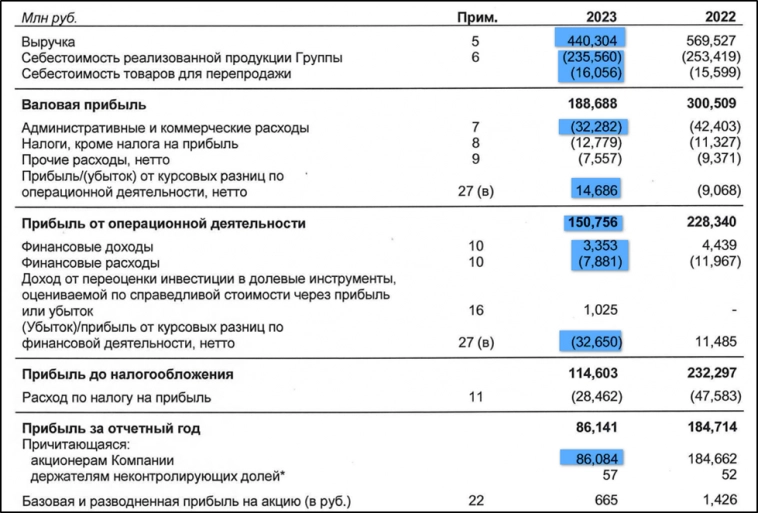

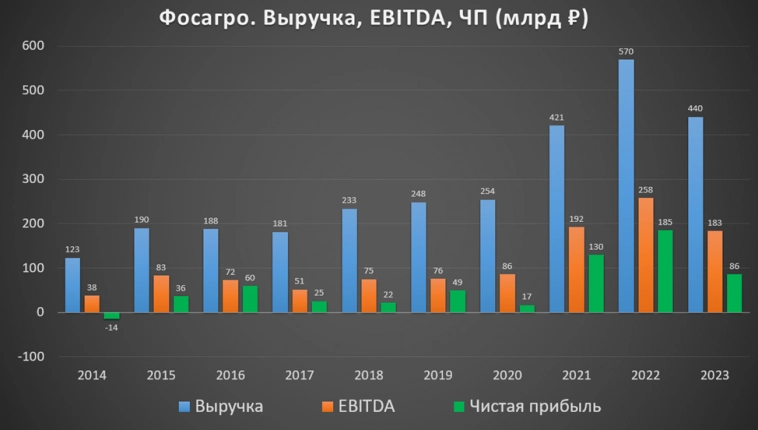

Финансовые результаты за 2023г.:

- Выручка 440,3 млрд (-23% г/г). Результат отражает падение цен на удобрения.

- Себестоимость 251,6 млрд (-6,5% г/г). Отчисления на зарплату выросли до 26,3 млрд (+33% г/г), но эта статья составляет около 11% от себестоимости. Пошлины 13,2 млрд (+9x г/г).

- Административные и коммерческие расходы 32,3 млрд (-23% г/г). Основная статья – «Расходы на зарплату» наоборот снизилась до 18,4 млрд (-35% г/г).

- Суммарные курсовые разницы -18 млрд (а год назад +2,4 млрд). Так получается из-за большой доли долгов, выраженных в иностранной валюте.

- Чистая прибыль (ЧП) 86 млрд рублей (-53% г/г).

- ЧП скорр на курсовые разницы 104 млрд (-43% г/г).

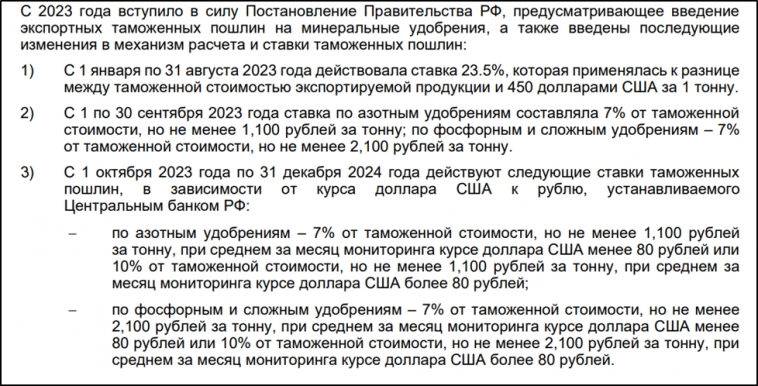

Отдельно отмечу, что с 2023 начали действовать экспортные таможенные пошлины на удобрения. Причём с 01.10.23 до 31.12.24 введены новые курсовые пошлины. Из-за этого в 4Q 23 расходы на пошлины составили 8,3 млрд (63% годовых расходов на пошлины).

В итоге, результаты закономерно уступают 2021-2022гг, когда были пики цен на удобрения. Но в тоже время, 2023г. значительно лучше того, что было до 2021 года.

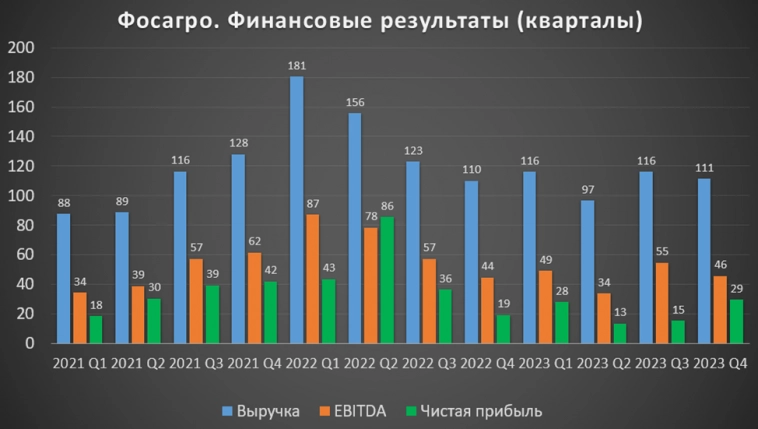

На квартальной диаграмме видим, что 4Q 23 получился лучше г/г. Но хуже кв/кв, за исключением ЧП, т.к. в 3Q 23 был выплачен разовый налог на сверхприбыль в размере 6,3 млрд. Плюс в 4Q23 был положительный эффект от укрепления рубля, благодаря чему сократилась отрицательная переоценка валютных обязательств.

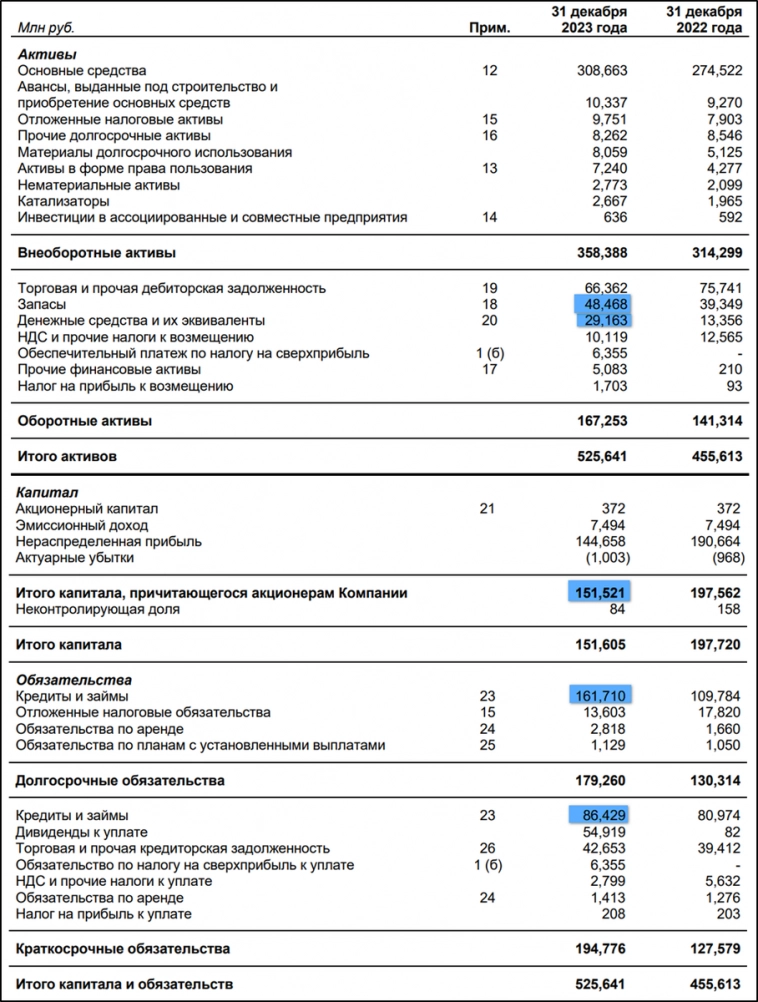

Баланс.

- Чистые активы 151,5 млрд (-23% г/г). Снижение из-за роста долга и выплаты дивидендов.

- Запасы 48,5 млрд (+23% г/г).

- Денежные средства 29 млрд (+118% г/г).

- Кредиты и займы 248 млрд (+30%). Половина долга выражена в валюте.

В итоге, чистый долг 219 млрд (+24% г/г). ND/EBITDA = 1,2. Долговая нагрузка умеренная. Вообще чистый долг в рублях имеет тенденцию к росту, с 2014 года он увеличился в 2,3 раза.

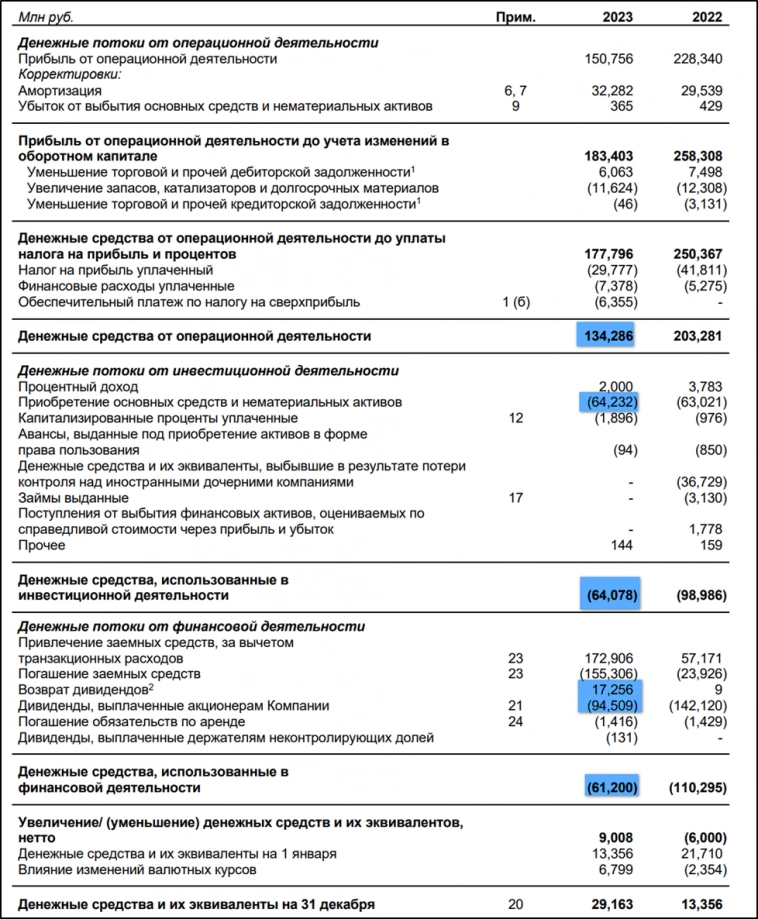

Денежные потоки.

Денежные потоки за 2023г.:

- операционная деятельность 134 млрд (-34% г/г). Именно столько денег поступило в компанию за год. Снижение из-за падения цен на удобрения.

- инвестиционная деятельность -64 млрд (-35% г/г). Практически все средства приходятся на капитальные затраты. В целом это высокие значения значения, а год назад были аномальные из-за потери контроля над Кипрской дочкой Phosint Limited.

- финансовая деятельность -61 млрд (-45% г/г). Здесь основная статья — это выплата дивидендов 94 млрд. Правда, 17 млрд получилось вернуть, т.к. не все иностранные акционеры смогли их получить.

Из диаграммы видно, что операционный поток за 2023 год достаточно сильный и уступает только 2022 году.

И несмотря на рост кап затрат, свободный денежный поток (FCF), который важен при определении дивидендов, оказался на высоком уровне 70 млрд (-33% г/г). Снижение FCF году к году связано с рекордно высоким показателем за 2022 год и изменением структуры реализации по регионам.

Также стоит отметить, что в 4Q 23 из-за роста кап затрат и введения экспортных пошлин FCF стал отрицательным. Вполне вероятно, что подобная картина будет наблюдаться и весь 2024 год.

Дивиденды.

ФосАгро одна из немногих публичных компаний в РФ, которая стремится платить дивиденды ежеквартально. Согласно политики, компания на дивиденды направляет:

- свыше 75% от FCF, если ND/EBITDA < 1;

- 50-75% от FCF, если 1< ND/EBITDA < 1,5;

- менее 50% от FCF, если ND/EBITDA > 1,5.

В 2023 году было две выплаты суммарно на 555₽. Доходность 8% к текущей цене акции. Это составляет 103% от FCF и 83% от ЧП.

На фоне оттока ликвидности Совет Директоров решил рассмотреть вопрос дивидендных выплат за 4Q 23 на собрании по результатам 1Q 2024. Но согласно див политике, дивидендов за 4 квартал может и не быть.

И вообще в 2024 году из-за действия курсовых пошлин и высоких капитальных затрат, не стоит надеется на высокие дивиденды.

Перспективы.

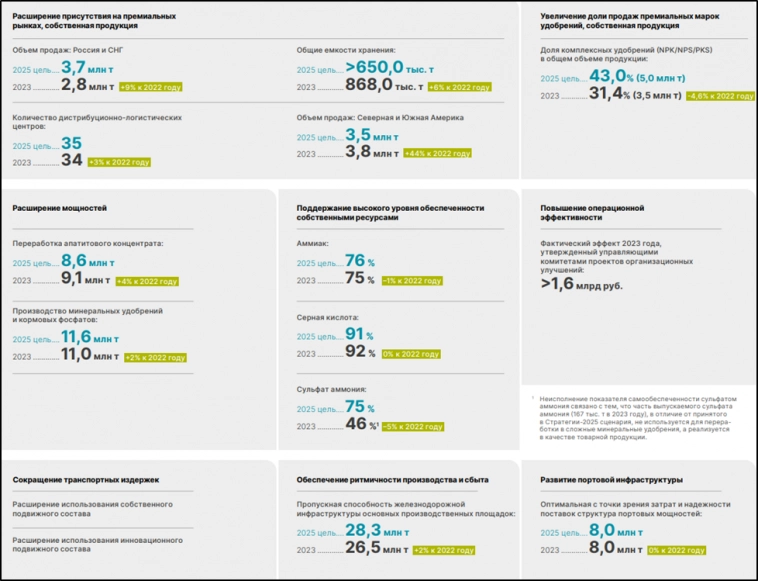

ФосАгро реализовывает цели в соответствии стратегии развития до 2025 года. Согласно которой планируется еще на треть относительно начала 2023 года расширить присутствие на рынках РФ, СНГ. На 37% увеличить долю продаж премиальной продукции. На 5% нарастить производство минеральных удобрений. В рамках сокращения транспортных издержек осуществляется расширение собственного подвижного состава и развитие портовой инфраструктуры. Также проводятся мероприятия по поддержанию высокого уровня обеспеченности собственными ресурсами.

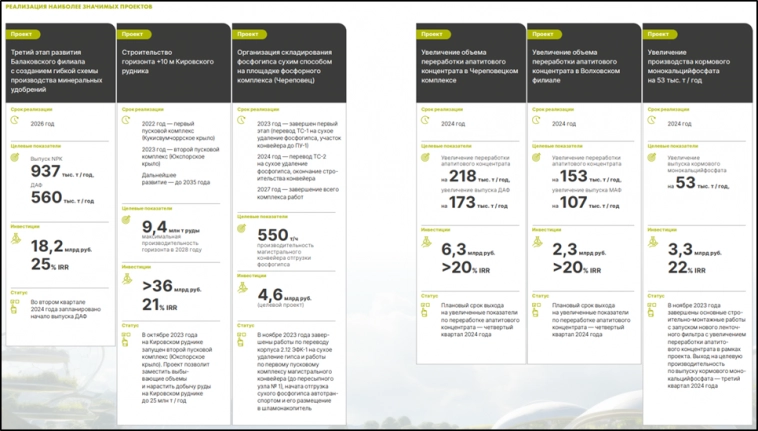

В рамках реализации Стратегии-2025, на 2024 год запланирован рекордный объем капитальных вложений — 73 млрд (+14%). Это означает, что давление на FCF и дивиденды усилится. Часть проектов должно завершится в 2024 г., но также есть проекты до 2026, 2027 и 2035 годов.

Риски.

- Дальнейшее снижение цен на удобрения. Базовый прогноз всемирного Банка предполагает, что цены на удобрения в 2024 году упадут на 22%, а в 2025 году на 6%.

- Налоги и пошлины. Компания выплатила разовый налог на сверхприбыль в размере 6,3 млрд. Ещё минимум, до конца 2024 года действуют новые пошлины, привязанные к курсу доллара. Ориентировочный негативный эффект 20 млрд. Это также повлияет на дивиденды. Ещё до июня 2024 года продлена заморозка внутренних цен на удобрения.

- Санкции. Нельзя полностью исключать риска ввода санкций. К слову, в августе 2022 года были введены санкции в отношении Гурьева. Но МинФин США подчеркнул, что они не распространяются на ФосАгро. Но с 29.01.24 США утвердили новые пошлины на фосфорсодержащие удобрения из России. Для ФосАгро они устанавливаются на уровне 14,3%.

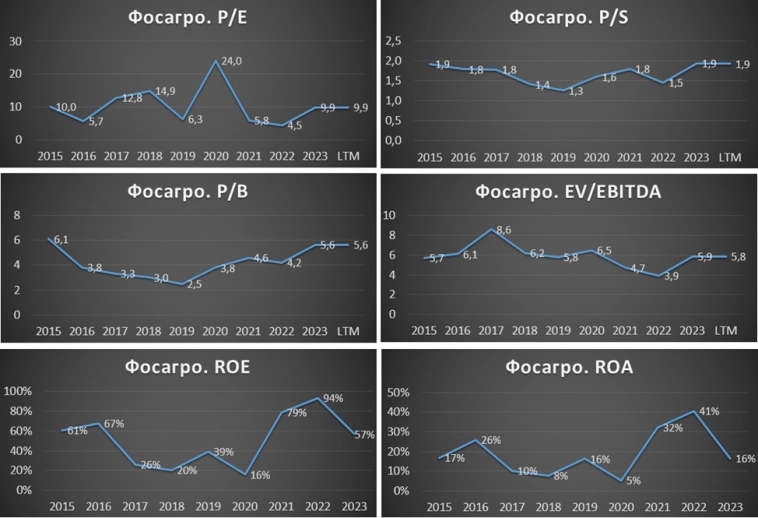

Мультипликаторы.

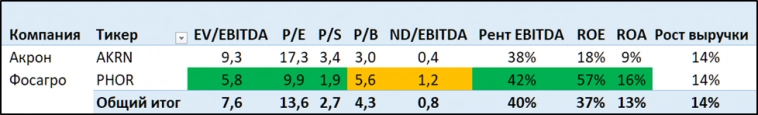

По мультипликаторам компания оценена недёшево, но в тоже время средне относительно исторических значений:

- Текущая цена акции = 6560 ₽

- Капитализация = 850 млрд ₽

- EV/EBITDA = 5,8

- P/E = 9,9; P/S = 1,9; P/B = 5,6

- Рентабельность по EBITDA = 42%; ROE = 57%; ROA = 16%

При этом ФосАгро, стоит существенно дешевле Акрона.

Выводы.

ФосАгро — один из мировых лидеров на рынке удобрений.

Операционные результаты за 2023 год и в 1Q 24 рекордные. Но цены на удобрения снизились в два раза относительно максимумов 2022 года.

С 01.10.23 до 31.12.24 действуют курсовые пошлины, которые отъедают существенную часть прибыли.

В итоге, финансовые результаты в 2023 году худшие за последние 3 года.

Долговая нагрузка выросла, но финансовое положение остаётся устойчивым.

FCF по итогам года достаточно высокий, но из-за пошлин и роста кап затрат в 4Q 2023 он стал отрицательным.

ФосАгро отправляет на дивиденды 50-100% FCF. За 2023 год было две выплаты, суммарно 555₽ (8% доходности к текущей цене).

Риски в основном связаны со снижением цен на удобрения. А также существенное негативное влияние на FCF и дивиденды вносят новые пошлины.

Перспективы связаны с реализацией стратегии развития до 2025 года. В связи с чем в 2024 году ожидается рост капитальных затрат на 14% г/г, что также скажется на снижении FCF и дивидендах.

ФосАгро — это циклический бизнес. И динамика акций скоррелирована с динамикой цен на фосфорные удобрения. Сейчас заметна переоценка акций относительно цен на удобрения.

Мультипликаторы средние. Справедливая цена 6000₽.

Мои сделки.

В целях диверсификации, я начал заново формировать позицию по ФосАгро летом 2023 года. Но осенью ввели новые пошлины, а это существенный негатив. На данный момент доля ФосАгро около 3% от портфеля акций. Текущий результат минус 7%. В случае значимой коррекции, планирую докупать еще на долгосрочную перспективу. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

👍🏻Так же добираю.

Фосагро с симпатий!