Блог им. Investovization

МТС БАНК (MBNK). Стоит ли участвовать в IPO? Отчет за 2023 год.

- 21 апреля 2024, 12:43

- |

Приветствую на канале, посвященном инвестициям! 26.04.2023 стартуют торги акциями МТС банка (MBNK). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

МТС Банк — один из самых быстрорастущих цифровых розничных банков России. Входит в ТОП 8 банков по размеру портфеля необеспеченного потребительского кредитования; в ТОП 25 по величине капитала и активов; в ТОП 3 самых быстрорастущих розничных банков в РФ. МТС Банк — часть экосистемы МТС, которая является № 2 в РФ.

Количество клиентов 3,8 млн чел (+9% г/г). Количество активных клиентов daily banking 2,8 млн человек. Количество ежемесячных активных пользователей (MAU) цифровых каналов банка (app+web) 2,1 млн человек.

Банк работает по всей стране (66 населенный пункта). Количество сотрудников 4,8 тыс. У банка 107 офисов, 1389 банкоматов и терминалов. Офлайн сеть продаж около 2,8тыс точек. Но 85% клиентов привлекается через цифровые каналы, что позволяет сокращать затраты.

Банк показал кратный рост с 2017 года в части POS (Point Of Sale – выдача кредитов в торговых точках), кредитных карт, и кредитов наличными. В части POS кредитования является лидером рынка.

МТС Банк фокусируется на высокомаржинальных сегментах розничного кредитования. Более 90% портфеля — это необеспеченные кредиты.

Основным акционером МТС Банка является ПАО «МТС».

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023 год очень сильные:

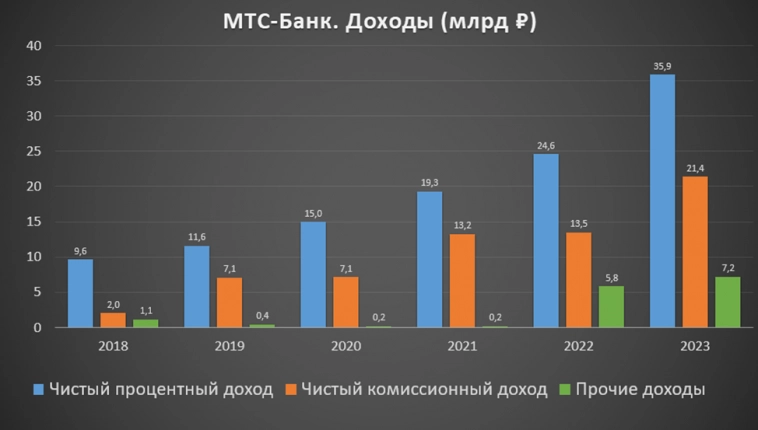

- ЧПД (Чистый процентный доход) 35,8 млрд (+46% г/г). ЧПД - это разница между всеми доходами по кредитам и расходами по депозитам.

- ЧКД (Чистый комиссионный доход) 21,4 млрд (+59% г/г). ЧКД- это доход за различные комиссии, например, за переводы, платежи и т.д. Значительный рост, в том числе благодаря экосистеме МТС, трансграничным платежам и сотрудничеством с mos.ru.

- ПОД (Прочие операционные доходы) 7,2 млрд (+24% г/г). ПОД – это доходы от аренды, операций с финансовыми инструментами, валютой и т.п.

- ЧОД(Чистый операционный доход; ЧОД = ЧПД+ЧКД+ПОД) 64,5 млрд (+47% г/г).

- Расходы на формирование резерва 25,8 млрд (+12% г/г).

- Формирование прочих резервов 4,1 млрд (рост 3,5х г/г). Имеются в виду резервы под заблокированные из-за санкций активы. Это разовый фактор, который занизил ЧП.

- Операционные расходы 20,1 млрд (+31% г/г).

- ЧП (Чистая прибыль) 12,5 млрд (+279% г/г). Это рекордное значение.

МТС Банк — быстрорастущая компания. На диаграмме виден планомерный рост ЧПД, ЧКД. Причём на ЧКД приходится треть всех операционных доходов. А существенные рост ПОД произошёл только в последние два года за счет роста ТД (торговый доход от операции с финансовыми инструментами и валютой) и доходов от операционной аренды. Причем ТД не постоянен, и периодически он приносит убытки. Вклад ТД в прибыль 2023 года 5,4 млрд.

Средние темпы роста ЧОД 38%, а ЧП 82%. Но правда, видно, что ЧП 2023 года выросла слишком сильно год к году. Одна из причин, как мы видели выше, — это рост ПОД, в частности ТД. Но ещё одна важная причина этого – замедленный рост расходов на создание резервов.

Они выросли слишком слабо относительно роста кредитного портфеля (который разберём далее), и это должно сказаться на нормативах достаточности. Т.е. МТС Банк перед проведением IPO уменьшил отчисления на резервирование, за счет чего удалось показать высокую прибыль. Но вероятно, уже в 2024 году отчисления нормализуются.

Баланс.

- Чистые активы 76,3 млрд (+19% г/г). Т.е. на такую сумму активы превышают обязательства.

- Средства клиентов 332 (+29% г/г). Из них 60% — средства физ лиц; 40% юл лиц.

- Кредитный портфель за вычетом резервов 347,7 (+44% г/г). Из них 87% приходится на физ лица. 13% на юридические лица.

В 2020–2023 гг. кредитный портфель рос со среднегодовыми темпами роста (СГТР) в 39%, более чем вдвое опередив рынок. В 2023г. его размер превысил средства клиентов. Капитал банка также планомерно растущий.

Достаточность капитала.

Справка: нормативы достаточности капитала (НДК) отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспосбоности заемщиков. Они рассчитываются по методике ЦБ. В общем случае представляют собой отношение собственных средств финучреждения к размеру его активов, определенным образом скорректированных. Размер активов для расчёта норматива H1.0 формируется за вычетом резервов на возможные потери.

Из-за низких отчислений в резервы НДК очень сильно просели год к году, но по-прежнему с запасом покрывают регуляторные требования:

- Н1.1 (базовый) 7,5% (минимально допустимое значение — 4,5%).

- Н1.2 (основной) 8,2% (минимально допустимое значение — 6%).

- Н1.0 (общий) 10% (минимально допустимое значение — 8%).

Н1.0 снизился на 6 п.п. за год до 10%. Для сравнения, у Сбера 13%. В апреле 2024 года МТС Банк планирует привлечь в состав капитала до 6 млрд рублей субординированными облигациями, что позволит поддержать достаточность капитала банка и планы его роста.

В начале 2024 года кредитные рейтинги МТС-Банка были подтверждены российскими агентствами: АКРА на уровне «A(RU)» со стабильным прогнозом (12.01.2024), НКР на уровне «A.ru» со стабильным прогнозом (22.01.2024). Эксперт РА повысил рейтинг с «ruA-» до «ruA» (01.03.2023).

Дивиденды.

Согласно действующей от 26.03.24 дивидендной политике: банк стремится не реже, чем раз в год распределять от 25% до 50% скорректированной ЧП по МСФО. Но распределение дивидендов не должно приводить к какому-либо нарушению требований о поддержании достаточности капитала.

Дивиденды за 2023 год моли бы составить 103-207₽ (доходность 4%-8%), но банк планирует первые выплаты только в следующем году.

Перспективы.

В среднесрочной перспективе МТС Банк нацелен на продолжение опережающего роста в необеспеченном розничном кредитовании и удвоения базы активных клиентов до 8 млн, и дальнейшее снижение стоимости привлечения клиентов.

Банк рассчитывает на то, что сможет увеличить проникновение в клиентскую базу экосистемы МТС, которая составляет 81 млн чел.

Риски.

- Жёсткая ДКП ЦБ может сказаться на замедлении кредитования и снижении прибыльности банков.

- Политика ЦБ по ужесточению требований к выдаче необеспеченных потребкредитов.

- Непредсказуемость ТД банка, которые зависят от результатов по операциям с финансовыми инструментами и валютой.

- Снижение отчисления на резервирование в 2023 году повлияло на существенное уменьшение нормативов достаточности. Нормализация отчислений на резервирование может сказаться на будущей ЧП и дивидендах.

- Высокая конкуренция в финансовом секторе.

Мультипликаторы.

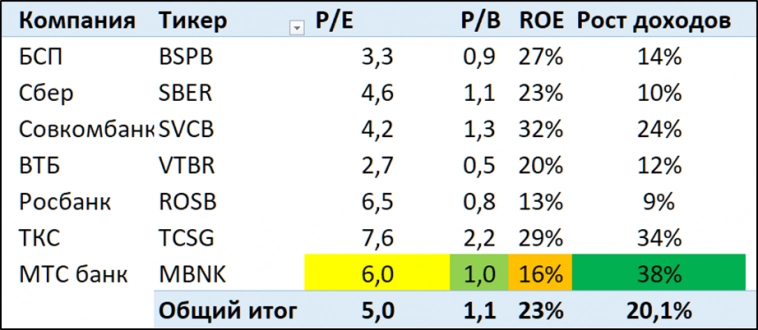

МТС Банк оценён в один капитал, что в целом нормально. Но по мультипликатору P/E стоит выше среднего, правда, и рост доходов у него самый сильный. При этом есть Сбер, который значительно дешевле, качественней и с более высокой див доходностью.

ROE (ЧП/капитал) у МТС-Банка всего 16%, но компания ставит перед собой цель достичь 30%. Это означает, что если капитал не будет падать (а пока предпосылок нет), то ЧП должна, как минимум, удвоится. Правда, сроков при этом не обозначается.

IPO.

- Базовый объем размещения 10 млрд. В рамках IPO будут выпущены новые акции (cash-in), ПАО «МТС» не планирует продавать принадлежащие ему акции.

- Привлеченные Банком в ходе IPO средства будут направлены на реализацию стратегии дальнейшего роста.

- Существующие акционеры не будут продавать акции в течение 180 дней после IPO.

- В рамках IPO на срок до 30 дней после начала торгов предусмотрен механизм стабилизации в размере до 15% от базового размера размещения.

- Сбор заявок на IPO: до 25.04.2024. Начало торгов 26.04.24.

- Диапазон цены IPO: 2350-2500₽ (капитализация 70,6-75,1 млрд).

- Акции были включены в первый уровень листинга Московской биржи. Тикер MBNK и ISIN RU000A0JRH43.

- IPO доступно неквалифицированным инвесторам.

- В первый же день книга заявок на IPO была переподписана в два раза. Есть высокий интерес со стороны розничных и институциональных инвесторов.

Выводы.

МТС Банк — один из самых быстрорастущих цифровых розничных банков России. Входит в ТОП 25 по размерам активов в РФ. фокусируется на высокомаржинальных сегментах розничного кредитования.

Финансовые результаты за 2023 год рекордные. Сильно выросли процентные, комиссионные и торговые доходы. Также на рост ЧП сильно повлияло снижение отчисления на резервирование, из-за этого существенно уменьшились нормативы достаточности капитала. Но на данный момент они покрываются с запасом. Финансовое положение устойчивое.

МТС Банк планирует отправлять 25-50% от чистой прибыли на дивиденды. Первые выплаты ожидаются в 2025 году.

Баланс растущий. Быстро растут как кредиты, так и депозиты. Капитал вырос в 4 раза за 5 лет. Компания планирует расти и дальше, есть планы по удвоению базы активных клиентов. В этом может помочь сильная вовлеченность банка в экосистему МТС.

Риски связаны непредсказуемостью ТД, нормализацией отчисления на резервирование, высокой ставкой и регуляторными ужесточениями.

Текущие мультипликаторы выше средних по рынку, правда, и темпы роста доходов у МТС банка также выше, чем у конкурентов. Если учитывать текущие темпы роста, то дисконт к справедливой цене составляет минимум 10%. Я пока не принял окончательно решения, но скорей всего поучаствую в этом IPO спекулятивно. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

а если надуют?...