SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

еврозона

Европа это не Япония или о перспективах евро-доллара

- 29 января 2014, 14:01

- |

Переводил статью «Евросоюз это не Япония» (там и текст и ссылка на первоисточник)

По факту сложился у меня небольшой коммент к статье и мысли по перспективам пары евро-доллар.

По моему мнению, дефляционные опасения в Еврозоне не позволят ЕЦБ отказаться от мягкой денежной политики в ближайшее время. Ещё в ноябре 2013 года циркулировали сообщения, что ЕЦБ может ввести отрицательную процентную ставку по депозитам и не исключает начала выкупа активов (новое QE=LTRO для Еврозоны).

Смысл этих инструментов в расширении денежного предложения и по сути означают повторение пути США. Как раз 23 января 2014 года, Марио Драги (президент ЕЦБ) заявил, что экономика Еврозоны находится на том этапе, на котором экономика США находилась 1.5 года назад. А вот член управляющего совета ЕЦБ Кристиан Нойер сказал, что аккомодационная монетарная политика ЕЦБ будет продолжаться в течение длительного времени. В итоге я пока склоняюсь к мысли, что стоит ждать нового LTRO в Еврозоне после теста банковской системы. Тест системы, я думаю, проводится не только с целью показать всем, что всё хорошо, но и с целью оценки реального положения дели и оценки объёма QE в Еврозоне.

( Читать дальше )

По факту сложился у меня небольшой коммент к статье и мысли по перспективам пары евро-доллар.

По моему мнению, дефляционные опасения в Еврозоне не позволят ЕЦБ отказаться от мягкой денежной политики в ближайшее время. Ещё в ноябре 2013 года циркулировали сообщения, что ЕЦБ может ввести отрицательную процентную ставку по депозитам и не исключает начала выкупа активов (новое QE=LTRO для Еврозоны).

Смысл этих инструментов в расширении денежного предложения и по сути означают повторение пути США. Как раз 23 января 2014 года, Марио Драги (президент ЕЦБ) заявил, что экономика Еврозоны находится на том этапе, на котором экономика США находилась 1.5 года назад. А вот член управляющего совета ЕЦБ Кристиан Нойер сказал, что аккомодационная монетарная политика ЕЦБ будет продолжаться в течение длительного времени. В итоге я пока склоняюсь к мысли, что стоит ждать нового LTRO в Еврозоне после теста банковской системы. Тест системы, я думаю, проводится не только с целью показать всем, что всё хорошо, но и с целью оценки реального положения дели и оценки объёма QE в Еврозоне.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Несколько интересных чартов

- 02 января 2014, 08:25

- |

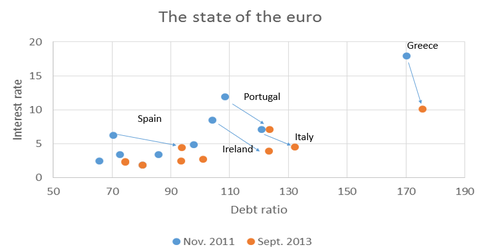

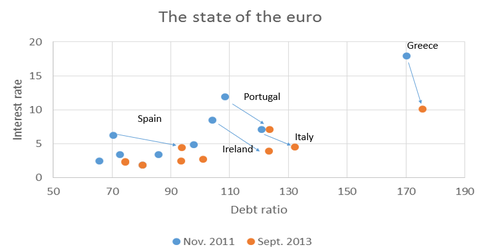

Загадка: долги стран еврозоны выросли, а ставки по ним упали.

Как так?

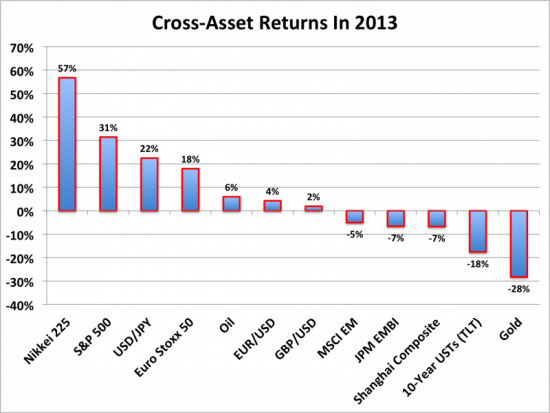

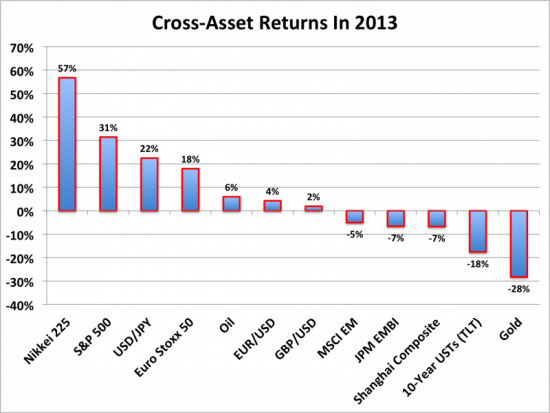

Лучшие и худшие активы 2013 года:

Любимая страшилка с Зирохедж: экономика вниз, а рынок вверх. Чем кончится, а главное — когда?:)

( Читать дальше )

Как так?

Лучшие и худшие активы 2013 года:

Любимая страшилка с Зирохедж: экономика вниз, а рынок вверх. Чем кончится, а главное — когда?:)

( Читать дальше )

Латвия вступила в еврозону

- 01 января 2014, 18:31

- |

Латвия в ночь на среду переходит с лата на евро.

Как ранее сообщало агентство BNS, с 1 января лат будет заменен единой европейской валютой по официальному курсу.

Со среды в стране будет установлен двухнедельный период одновременного обращения евро и лата, когда рассчитываться за покупки можно будет и в латах, но сдача будет выдаваться только в евро. Безналичные деньги 1 января будут конвертированы в евро автоматически.

В течение полугода коммерческие банки будут обменивать латы на евро бесплатно, а в Банке Латвии их можно будет обменять в течение неограниченного срока. В течение трех месяцев наличные латы можно будет обменять на евро также в некоторых филиалах латвийской почты.

Отпраздновать это событие планирует руководство страны. 1 января премьер-министры Латвии и Эстонии примут участие в торжественной церемонии получения первых банкнот евро из банкомата наличности в центре Риги.

( Читать дальше )

Как ранее сообщало агентство BNS, с 1 января лат будет заменен единой европейской валютой по официальному курсу.

Со среды в стране будет установлен двухнедельный период одновременного обращения евро и лата, когда рассчитываться за покупки можно будет и в латах, но сдача будет выдаваться только в евро. Безналичные деньги 1 января будут конвертированы в евро автоматически.

В течение полугода коммерческие банки будут обменивать латы на евро бесплатно, а в Банке Латвии их можно будет обменять в течение неограниченного срока. В течение трех месяцев наличные латы можно будет обменять на евро также в некоторых филиалах латвийской почты.

Отпраздновать это событие планирует руководство страны. 1 января премьер-министры Латвии и Эстонии примут участие в торжественной церемонии получения первых банкнот евро из банкомата наличности в центре Риги.

( Читать дальше )

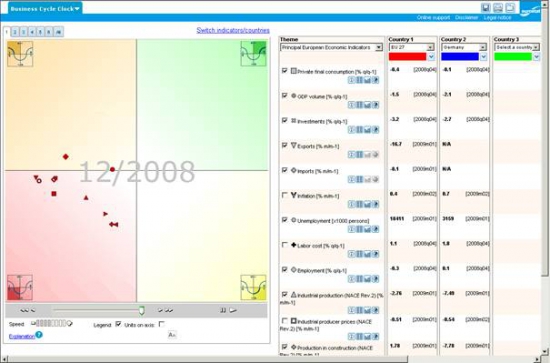

Busines Cycle Clock

- 26 декабря 2013, 20:10

- |

На сайте евростата есть интересная фича под названием Busines Cycle Clock. Она показывает все ключевые показатели еврозоны а также СШП и отображает их движение (эволюцию) на таком вот графике.

На мой взгляд сделано неплохо.

Пруф:

epp.eurostat.ec.europa.eu/cache/BCC2/group1/xdis_en.html

На мой взгляд сделано неплохо.

Пруф:

epp.eurostat.ec.europa.eu/cache/BCC2/group1/xdis_en.html

ЕЦБ: Италия не должна думать о выходе из еврозоны

- 23 декабря 2013, 18:52

- |

Итальянцы «должны извлечь уроки из истории» и отказаться от разговоров о выходе из валютного союза Европы, считает главный экономист Европейского центрального банка Питер Прает.

«Евро является необратимым. Те, кто мечтает о мире до евро, как правило, забывают, на что это было похоже в действительности», — сказал Прает.

При этом последние опросы показывают, что политические движения, которые призывают к выходу из еврозоны, могут заручиться поддержкой до половины итальянских избирателей.

По словам экономиста, экономика в III квартале начала восстановление, и есть признаки надежды, хотя есть и риски снижения, особенно если власти страны откажутся от продолжения реформ.

При этом ЕЦБ будет готов действовать, если кредитные потоки в еврозоны ослабнут и поставят зарождающееся восстановление под угрозу.

Прает сказал, что особенно важными являются кредиты, предназначенные для финансирования инвестиций.

По его словам, если итальянское правительство все же решит рискнуть и выйти из еврозоны, это вызовет хаос в экономике и приведет к огромному количеству судебных споров.

www.vestifinance.ru/articles/37212

«Евро является необратимым. Те, кто мечтает о мире до евро, как правило, забывают, на что это было похоже в действительности», — сказал Прает.

При этом последние опросы показывают, что политические движения, которые призывают к выходу из еврозоны, могут заручиться поддержкой до половины итальянских избирателей.

По словам экономиста, экономика в III квартале начала восстановление, и есть признаки надежды, хотя есть и риски снижения, особенно если власти страны откажутся от продолжения реформ.

При этом ЕЦБ будет готов действовать, если кредитные потоки в еврозоны ослабнут и поставят зарождающееся восстановление под угрозу.

Прает сказал, что особенно важными являются кредиты, предназначенные для финансирования инвестиций.

По его словам, если итальянское правительство все же решит рискнуть и выйти из еврозоны, это вызовет хаос в экономике и приведет к огромному количеству судебных споров.

www.vestifinance.ru/articles/37212

Обзор мировой экономики: Год колоссальных денежных стимулов принес спокойствие в деловой климат большинства стран

- 11 декабря 2013, 15:07

- |

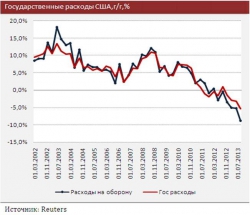

США

- Несмотря на сокращение бюджетных расходов, ВВП сохраняет высокие темпы роста

- Возможность неограниченно увеличивать дефицит бюджета поддержит экономику США в ближайшие два квартала

- 18 декабря состоится последнее заседание ФРС под руководством Бен Бернанке, на котором возможно сокращение QE3

- Рынок труда в ноябре выглядит самым сильным за пять лет

( Читать дальше )

ЕЦБ расставит точки над «i»

- 22 ноября 2013, 18:12

- |

Конец ноября в еврозоне как затишье перед бурей. Внешне все спокойно, но очевидно, что равновесие зыбкое. Сердце чует, что вот-вот должен последовать взрыв. До очередного заседания ЕЦБ рукой подать, и рынок очень скоро начнет закладывать в котировки его возможные результаты. Но опасность для евро может придти совсем с другой стороны.

Социальное неравенство — это плохо. Богатые смотрят на менее обеспеченных соседей, с которыми недавно играли в одной песочнице, сверху в низ; бедные рвут на себе волосы, понимая, что их машина безнадежно устарела, а декларируемые равные возможности не более чем пустой звук. Социальное неравенство на государственном уровне — двойной негатив. Страдают целые народы, развивая в себе чувства шовинизма или неполноценности.

Ноябрьские данные по деловой активности в производственном секторе очень четко показали главную проблему еврозоны: ее неоднородность. Если PMI Германии достиг отметки 52,5, максимальной с июня 2011 года, то французский PMI, напротив упал до 47,8, минимума с мая. Немецкая экономика движется вверх, экономика Франция вниз, и проблема усугубляется разным влиянием последней ревальвации евро.

Разнородность экономик стран, входящих в состав еврозоны, ставит в неловкое положение ЕЦБ, который вынужден метаться между двух огней. Париж нуждается в слабом евро, Берлин не прочь его укрепить. Что делать, если цели у отдельных представителей сообщества разные? В результате вместо того, чтобы ехать в лифте в одном направлении, приходится рассаживаться в разные кабины.

Не удивлюсь, если очень скоро Франция будет рассматриваться в качестве основной угрозы целостности еврозоны. Уже сейчас некоторые политические партии внутри страны строят свои платформы на недовольстве электората текущим экономическим положением. Используются лозунги об утрате суверенитета и необходимости вернуться к своей национальной валюте. Нельзя сказать, что такие партии лишены поддержки. А ведь проблема «Германия-Франция» гораздо острее, чем проблема «Германия-Греция», хотя бы в силу масштабов европейских экономик.

Раскол очевиден и внутри самого ЕЦБ. Глава Бундесбанка Йенс Вайдман в своем выступлении отметил, что процентные ставки и так слишком низкие, а при болезни увеличение дозы лекарства — не всегда хорошо. Тот факт, что анонс OMT успокоил рынки, не является основанием для утверждения о том, что сама программа — благо для экономики региона. К тому же Европейский центробанк не должен путать денежно-кредитную и фискальную политику.

Камни в огород программы скупки облигаций со стороны Германии не удивили бы меня еще неделю назад. Предсказуемыми оказались и ссылки на Фемиду, основанные на необходимости соблюдения ЕЦБ своего мандата.

Тем не менее, я до сих пор уверена, что Германия — это не вся еврозона. И на последнем в этом году заседании европейского регулятора решения будут приниматься с учетом интересов всех членов. Рынки ждут, что 5 декабря будут обсуждаться вопросы снижения процентных ставок до диапазона 0-0,25% LTRO или собственного QE. И эти ожидания ничего хорошего для единой европейской валюты не несут. Пара EUR/USD до начала следующего месяца будет находиться под давлением, поэтому стратегия работы с ней остается прежней: продажи на росте с целью 1,33.

По мнению аналитика ГК TeleTrade Михаила Поддубского наиболее вероятным сценарием развития по европейской валюте видится флетовый настрой вплоть до момента, когда какой-либо из регуляторов решится на изменения. На текущей неделе прошло сообщение Bloomberg TV о возможности переведения в скором времени на отрицательную сторону ставки по депозитам европейским регулятором. Действительно, спред между базовой ставкой и ставкой по депозитам находится на минимальных значениях, целесообразность запуска очередного раунда LTRO в период, когда банки усиленно возвращают ранее взятые кредиты на баланс ЕЦБ, под вопросом. Таким образом, именно переведение на отрицательную территорию ставки по депозитам видится наиболее вероятным шагом по смягчению политики. Однако вопрос тайминга также завис в воздухе. Велика вероятность того, что в декабре никаких действий регулятор не предпримет, предпочтя пропустить вперед Федрезерв и перенеся, таким образом, ожидания по смягчению текущего монетарного курса на 2014 год.

Социальное неравенство — это плохо. Богатые смотрят на менее обеспеченных соседей, с которыми недавно играли в одной песочнице, сверху в низ; бедные рвут на себе волосы, понимая, что их машина безнадежно устарела, а декларируемые равные возможности не более чем пустой звук. Социальное неравенство на государственном уровне — двойной негатив. Страдают целые народы, развивая в себе чувства шовинизма или неполноценности.

Ноябрьские данные по деловой активности в производственном секторе очень четко показали главную проблему еврозоны: ее неоднородность. Если PMI Германии достиг отметки 52,5, максимальной с июня 2011 года, то французский PMI, напротив упал до 47,8, минимума с мая. Немецкая экономика движется вверх, экономика Франция вниз, и проблема усугубляется разным влиянием последней ревальвации евро.

Разнородность экономик стран, входящих в состав еврозоны, ставит в неловкое положение ЕЦБ, который вынужден метаться между двух огней. Париж нуждается в слабом евро, Берлин не прочь его укрепить. Что делать, если цели у отдельных представителей сообщества разные? В результате вместо того, чтобы ехать в лифте в одном направлении, приходится рассаживаться в разные кабины.

Не удивлюсь, если очень скоро Франция будет рассматриваться в качестве основной угрозы целостности еврозоны. Уже сейчас некоторые политические партии внутри страны строят свои платформы на недовольстве электората текущим экономическим положением. Используются лозунги об утрате суверенитета и необходимости вернуться к своей национальной валюте. Нельзя сказать, что такие партии лишены поддержки. А ведь проблема «Германия-Франция» гораздо острее, чем проблема «Германия-Греция», хотя бы в силу масштабов европейских экономик.

Раскол очевиден и внутри самого ЕЦБ. Глава Бундесбанка Йенс Вайдман в своем выступлении отметил, что процентные ставки и так слишком низкие, а при болезни увеличение дозы лекарства — не всегда хорошо. Тот факт, что анонс OMT успокоил рынки, не является основанием для утверждения о том, что сама программа — благо для экономики региона. К тому же Европейский центробанк не должен путать денежно-кредитную и фискальную политику.

Камни в огород программы скупки облигаций со стороны Германии не удивили бы меня еще неделю назад. Предсказуемыми оказались и ссылки на Фемиду, основанные на необходимости соблюдения ЕЦБ своего мандата.

Тем не менее, я до сих пор уверена, что Германия — это не вся еврозона. И на последнем в этом году заседании европейского регулятора решения будут приниматься с учетом интересов всех членов. Рынки ждут, что 5 декабря будут обсуждаться вопросы снижения процентных ставок до диапазона 0-0,25% LTRO или собственного QE. И эти ожидания ничего хорошего для единой европейской валюты не несут. Пара EUR/USD до начала следующего месяца будет находиться под давлением, поэтому стратегия работы с ней остается прежней: продажи на росте с целью 1,33.

По мнению аналитика ГК TeleTrade Михаила Поддубского наиболее вероятным сценарием развития по европейской валюте видится флетовый настрой вплоть до момента, когда какой-либо из регуляторов решится на изменения. На текущей неделе прошло сообщение Bloomberg TV о возможности переведения в скором времени на отрицательную сторону ставки по депозитам европейским регулятором. Действительно, спред между базовой ставкой и ставкой по депозитам находится на минимальных значениях, целесообразность запуска очередного раунда LTRO в период, когда банки усиленно возвращают ранее взятые кредиты на баланс ЕЦБ, под вопросом. Таким образом, именно переведение на отрицательную территорию ставки по депозитам видится наиболее вероятным шагом по смягчению политики. Однако вопрос тайминга также завис в воздухе. Велика вероятность того, что в декабре никаких действий регулятор не предпримет, предпочтя пропустить вперед Федрезерв и перенеся, таким образом, ожидания по смягчению текущего монетарного курса на 2014 год.

FSB: Теневой банковский сектор планеты вырос до 71 трлн долл.

- 16 ноября 2013, 02:58

- |

FSB: Теневой банковский сектор планеты вырос до 71 трлн долл.

globallookpress.com globallookpress.com

Статьи по теме:

- МВД: Пойманные «черные инкассаторы» вывели в тень 100 млрд руб.

- МВД раскрыло банду «черных банкиров», обналичивших 1,5 млрд руб.

- СМИ: В Шереметьево уже 6 лет стоит самолет с 20 млрд евро на борту

Глобальный теневой банковский сектор вырос в 2012г. на 5 трлн долл. (+7%) до 71 трлн долл. и составил 117% валового внутреннего продукта (ВВП). Об этом говорится в ноябрьском докладе Совета по финансовой стабильности (FSB) при G20 «Глобальный мониторинг теневого банкинга — 2013».

( Читать дальше )

Давно забытая Еврозона.

- 16 ноября 2013, 01:08

- |

Греция больше не планирует вводить дополнительных мер жесткой экономии.

Греция больше не планирует вводить дополнительных мер жесткой экономии. Об этом заявил министр финансов Яннис Стоурнарас, передает business.ua.

Греция намерена выйти из шестилетней рецессии в 2014 году

«Меры жесткой экономии не нужны, они опасны. Мы готовы внедрять структурные реформы с фискальным влиянием, но не меры жесткой экономии», – сказал г–н Стоурнарас.

По его словам, Греция уже достигла огромных успехов, а люди успели натерпеться.

«Поэтому мы должны быть очень осторожны с тем, какие меры мы реализуем, чтобы покрыть бюджетный дефицит», – добавил он.

Спад в экономике Кипра будет менее глубоким, чем прогрозировали кредиторы

Ранее Президент Еврогруппы Йерун Дейсселблум заявил, что Греция должна срочно выполнить ключевые обязательства, которые она несет перед международными кредиторами, чтобы получить доступ к EUR 1 млрд, которые необходимы для удовлетворения своих потребностей в финансировании в следующем году

( Читать дальше )

Греция больше не планирует вводить дополнительных мер жесткой экономии. Об этом заявил министр финансов Яннис Стоурнарас, передает business.ua.

Греция намерена выйти из шестилетней рецессии в 2014 году

«Меры жесткой экономии не нужны, они опасны. Мы готовы внедрять структурные реформы с фискальным влиянием, но не меры жесткой экономии», – сказал г–н Стоурнарас.

По его словам, Греция уже достигла огромных успехов, а люди успели натерпеться.

«Поэтому мы должны быть очень осторожны с тем, какие меры мы реализуем, чтобы покрыть бюджетный дефицит», – добавил он.

Спад в экономике Кипра будет менее глубоким, чем прогрозировали кредиторы

Ранее Президент Еврогруппы Йерун Дейсселблум заявил, что Греция должна срочно выполнить ключевые обязательства, которые она несет перед международными кредиторами, чтобы получить доступ к EUR 1 млрд, которые необходимы для удовлетворения своих потребностей в финансировании в следующем году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал