SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФРС

Бернанке говорит, что "ужесточения" не будет, ФРС оставит бумаги у себя

- 28 февраля 2013, 08:03

- |

ВАШИНГТОН. Федеральная резервная система находится потенциально в годе от окончания своей политики легких денег и приходе ужесточения кредита, но Бен Бернанке заявил, что должностные лица центрального банка могут изменить свою стратегию о том, что делать, когда придет время.

Выступая на Капитолийском холме в среду, г-н Бернанке сказал, что ФРС может принять решение о снижении продаж своих ипотечных ценных бумаг, по сравнению с более ранними планами, или даже не продавать вообще, а вместо этого получать регулярный доход по бумагам.

В июне 2011 года, ФРС заявила, что ее стратегия выхода из количественного смягчение будет состоять в продаже ценных бумаг через 3 или 5 лет, после того, как центральный банк начнет повышение краткосрочных процентных ставок.

«Мы пока не еще не решили какова будет стратегия выхода. Я думаю, что мы должны сделать это в ближайшее время», сказал Бернанке. Он добавил, что более медленные продажи могут дать дополнительный год для ФРС, чтобы уменьшить размер имеющихся у нее запасов ипотечных и иных государственных ценных бумаг США.

( Читать дальше )

Беня снова в 19.00 вроде

- 27 февраля 2013, 18:04

- |

Вчера наш герой пытался поучать республиканцев о том как плохо скажется секветр на экономике.

Видимо сегодня его речь будет посвящена именно этому вопросу. Для рынка есть один важный момент, маловероятный но все же. В словах бени рынок может услышать сигнал о том что секвестр всеже наступит и беня как бы готовится.

Допустим беня уже знает что сокращение расходов неменуемо (осталось то всего два дня чего тут уже скрывать то). Поэтому бене нужно что то сказать что могло бы смягчить падение рынка после 1 марта. Но такая риторика наведет на подозрение того что секестр будет. В итоге получается беня который никогда не вредит фонде краткосрочно может все таки ей навредить дабы помочь в среднесрок.

Что ждать от бени. думаю только слова и рассуждения. куе уже работает и увеличивать нет смысла даже при секвестре. основная ставка уже давно внизу. Боеприпасов у бена уже нету (может он и поседел из-за этого). Но все же есть один патрон — это дисконтная ствака ФРС и деньги банков запакованные на депозитах феда. Это последний патрон ФРС в делее смягчения политики — попытаться так же как в прошлом году ЕЦБ, выкинуть доллары из депозитов регуулятора.

( Читать дальше )

Видимо сегодня его речь будет посвящена именно этому вопросу. Для рынка есть один важный момент, маловероятный но все же. В словах бени рынок может услышать сигнал о том что секвестр всеже наступит и беня как бы готовится.

Допустим беня уже знает что сокращение расходов неменуемо (осталось то всего два дня чего тут уже скрывать то). Поэтому бене нужно что то сказать что могло бы смягчить падение рынка после 1 марта. Но такая риторика наведет на подозрение того что секестр будет. В итоге получается беня который никогда не вредит фонде краткосрочно может все таки ей навредить дабы помочь в среднесрок.

Что ждать от бени. думаю только слова и рассуждения. куе уже работает и увеличивать нет смысла даже при секвестре. основная ставка уже давно внизу. Боеприпасов у бена уже нету (может он и поседел из-за этого). Но все же есть один патрон — это дисконтная ствака ФРС и деньги банков запакованные на депозитах феда. Это последний патрон ФРС в делее смягчения политики — попытаться так же как в прошлом году ЕЦБ, выкинуть доллары из депозитов регуулятора.

( Читать дальше )

БерБен во сколько весчает?

- 27 февраля 2013, 16:40

- |

сегодня вроде опять гдето говорит большой человек, а во с колько?

Кейс от Уолл-Стрит: управляющий активами Хибнер делает ставку на падение рынка казначейского долга

- 27 февраля 2013, 13:29

- |

- Разместил(а) AForex Markets, Февраль 27, 2013

- Просмотр блога

Управляющий активами Кеннет Хибнер ($1.44 млрд активов под управлением) убежден в том, что состояние американской экономики, вероятней всего, вынудит ФРС США поднять процентные ставки в обозримом будущем. Кеннет ставит 21% своего инвестиционного портфеля на то, что казначейские облигации будут снижаться в цене – по материалам AForex.

Управляющий активами Кеннет Хибнер ($1.44 млрд активов под управлением) убежден в том, что состояние американской экономики, вероятней всего, вынудит ФРС США поднять процентные ставки в обозримом будущем. Кеннет ставит 21% своего инвестиционного портфеля на то, что казначейские облигации будут снижаться в цене – по материалам AForex.В конце прошлого года Кеннет Хибнер продал в «шорт» $300 млн казначейских бондов (по данным SEC). В третьем квартале Хибнер «зашортил» бондов на $190 млн и $80 млн в первой половине прошлого года.

Некоторые другие уважаемые игроки Уолл-Стрит также советуют «шортить» казначейские бумаги – в частности, Нассим Талеб и легендарный миллиардер Джеймс Роджерс. Правда, инвесторы предупреждают, что в отношении предсказания динамики казначейского долга всегда остается европейский риск. Практика показывает, что при обострении напряженности в ЕС – инвесторы начинают активно уходить в американский долг, рассматривая его в качестве актива-убежища.

Фонд Хибнера – CGM Focus – за последние три месяца обогнал 99% других рыночных игроков (по данным Bloomberg) за счет удачно выбранной стратегии «шорта» по облигациям Казначейства США.

Золото выросло до 3-месячного максимума на комментариях от ФРС США

- 27 февраля 2013, 13:04

- |

- Разместил(а) AForex Markets, Февраль 27, 2013

- Просмотр блога

Золото выросло на 1.3% во вторник (3-месячный максимум) на комментариях от Федрезерва США, согласно которым всем стало ясно, что Бен Бернанке не планирует сворачивать QE3 в ближайшее время, несмотря на то, что понимает, что многомиллиардное «смягчение» не решает структурных экономических проблем – по материалам AForex.

Золото выросло на 1.3% во вторник (3-месячный максимум) на комментариях от Федрезерва США, согласно которым всем стало ясно, что Бен Бернанке не планирует сворачивать QE3 в ближайшее время, несмотря на то, что понимает, что многомиллиардное «смягчение» не решает структурных экономических проблем – по материалам AForex.Золото поднялось выше отметки $1600 за унцию. В общей сложности, ралли по металлу продолжалось 4 дня подряд. Бернанке ясно дал понять всему инвестиционному сообществу, что он осознает некоторую неполноценность монетарного стимулирования, в том виде, в котором оно есть сейчас, однако, будет продолжать в том же духе на отрезке среднесрочной перспективы. Инфляционные риски, при этом, по словам главы ФРС, не выглядят существенными.

( Читать дальше )

Выступление Бернанке в Конгрессе

- 26 февраля 2013, 19:04

- |

Текст выступления опубликован полностью в 19:00мск

Ссылка на оригинал:

http://www.federalreserve.gov/newsevents/testimony/bernanke20130226a.htm

Ссылка на оригинал:

http://www.federalreserve.gov/newsevents/testimony/bernanke20130226a.htm

- Выгоды от QE очевидны, они перевешивают негативные моменты

- США должны рассмотреть вариант избежать секвестра бюджета и сокращать дефицит более последовательно

- С учетом слабого роста экономики, дополнительное давление от фискального ужесточения будет значительным

- Низкие ставки помогли оживить рынок жилья, продажи автомобилей, товаров длительного пользования

- Информация говорит о том, что экономический рост поднимается в этом году

- Последнее повышение цен на бензин ударило по благосостоянию домохозяйств, но инфляция остается сдержанной

- Прогресс по дефициту бюджета краткосрочен, борьба с дефицитом бюджета может создать серьезный риск

- Сокращение производства и снижение прибылей в связи с высокой безработицей сокращает государственные доходы и увеличивает госрасходы

- Высокая безработица имеет очень большие издержки для экономики

- ФРС очень серьезно относится к риску, что низкие ставки могут навредить финансовой стабильности

- ФРС очень пристально следит за рисками мягкой политики, но имеет инструменты затянуть пояса, когда это потребуется

- Замедление активности экономики США в 4 кв было связано с временными факторами, сейчас экономика продолжает расти, ситуация на рынке труда постепенно улучшается

- Доверие потребителей США в феврале 69,6 прогноз 61, пред. 58,4

- Продажи домов в январе +15,6% — 437 тыс — макс 4,5 года, прогноз был 381 тыс.

Внимание! Бернанке в 19:00мск

- 26 февраля 2013, 18:32

- |

Внимание! Бернанке в 19:00мск выступает в конгрессе США с полугодовым докладом. На рынке возможна волатильность.

Что интересного происходило на рынках в 2013?

- 26 февраля 2013, 17:13

- |

Вопросы которые меня волнуют:

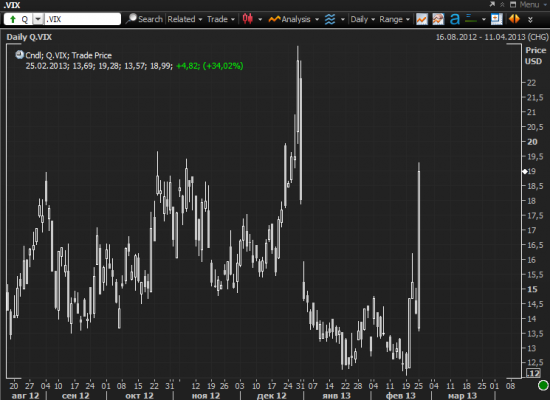

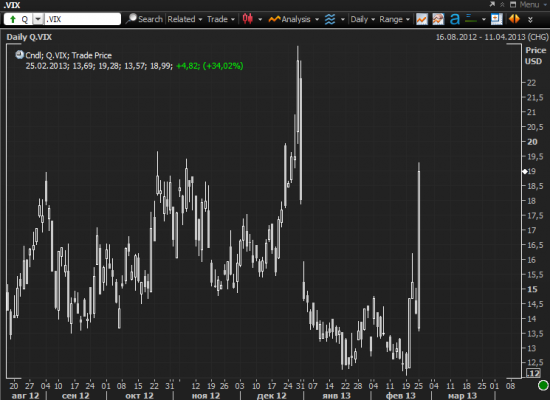

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

( Читать дальше )

- какие движения произошли?

- какие у них были причины?

- были ли какие-то предвестники движений?

- почему я их прозевал?

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

- почему так произошло?

- вероятно потому что экономика ослабевает, особенно в европе

- были ли предвестники?

- затрудняюсь — надо смотреть

- Почему прозевал?

- Не смотрел на сектор, хотя по идее именно этот сектор является наиболее чувствительным к изменению макро-трендов. Откровенно говоря, я и не совсем понимаю, на чем сектор рос в конце 2012.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал