Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

ЕВРО - строим прибыльные спрэды

- 11 декабря 2025, 11:33

- |

Значит, пора ставить на эту «темную лошадку» ).

Кто-то верит в теханализ, кто-то в астропрогнозы или противоречивым рекомендациям валютных аналитиков.

А можно просто по сильным сигналам на графике XO купить евро в виде вечного фьюча за 92-93 и продать календарный фьючерс на декабрь 2026 за 103...105+.

Получим простой линейный спрэд.

С хорошим потенциалом доходности, если нейтрализовывать фандинг в те дни, когда он уходить в плюс, или изначально авансом на 3-6 месяцев его захеджировать.

Можно построить и НЕлинейный спрэд, но для этого надо постараться.

Евроопционы малоликвидны, а для их замены юанем или долларом нужно корректно рассчитать коэффициенты.

В любом случае ЕВРО это мировая валюта, и у нас на срочном рынке вполне хватает деривативов для построения календарных спрэдов на «европейца» с положительным матожиданием.

- комментировать

- 236 | ★2

- Комментарии ( 7 )

Продажа пута btcusd

- 10 декабря 2025, 16:16

- |

Продажа малого количества пута в страйкп 85 с целью 100-105к, эфириум скоро 4000! Цена в логарифме 10к и обычном 5-6к.

Почему продажа, дают с хорошими плечами вне денег путы и колл покупки, обратное плечи уменьшены, по тренду проданный обесценится и там выкупить или в деньгаз исполняния ждать.

Пгип

Гусь был закрыт досрочно: бывает и такое

- 08 декабря 2025, 20:00

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Рыжий писдил продолжает править рынком (привет всем любителям Трампусика!). И если раньше накат воодушевления мог длиться несколько дней, а прилив разочарования мог длиться неделями, то сейчас все заметно ускорилось: обе волны внутри дня могут три-четыре раза сменить друг-дружку.

Примерно на середину ноября моя декабрьский Гусь в Сбере выглядел следующим образом.

Писдил шёл ни шатко, ни валко, и я наделся, что эти танцы с бубном вокруг числа тракториста в Сбере продляться до самой экспирации, что меня очень даже устраивало (см картинку). При ГО 140,6 т. рублей (см скрин ниже) заработать можно было порядка 62 т. рублей, что давало отдачу порядка 44% за квартал.

( Читать дальше )

СИНТЕТИКА в трейдинге

- 08 декабря 2025, 12:35

- |

Дисклеймер — лайфхаки в опционике

Сегодня есть смысл напомнить про то, как можно на срочном рынке более эффективно и изобретательно применять опционы стандартно и нестандартно.

Синтетикой называется комбинация двух опционов — колл и пут.

Сумма этих позиций эквивалентна синтетической позиции по базовому активу.

При использовании одинаковых цен исполнения покупка колл и продажа пут опциона создает длинную базу, а продажа колла и покупка пута — короткую базу.

Общая формула такова:

БА = КОЛЛ — ПУТ,

или англоязычный вариант

S = C — P

для краткости.

Данный феномен возникает вследствие того, что дельта опциона пут получается путем вычитания единицы из дельты колл-опциона того же страйка.

При этом не имеет значения, какая используется цена исполнения.

Результат будет одинаковым.

В этой формуле знак + или - означает ЛОНГ или ШОРТ соответственно.

Синтетикой называется комбинация двух опционов — пут и колл ( обычно с одинаковой ценой исполнения), один из которых куплен, а другой прода

( Читать дальше )

GEX-кластеры, OI, skew и логика маркет-мейкера

- 06 декабря 2025, 12:49

- |

Заметки практикующего опционщика

Тему GEX-кластеров, OI и skew многие сейчас используют как “магический индикатор”, который якобы тянет цену к нужным страйкам. Чем больше в это лезешь, тем больше понимаешь: никакой магии нет, есть логика хеджирования маркет-мейкера и структура риска на рынке.

Я попробую разобрать это нормальным, рабочим языком: что такое GEX-кластеры, как связаны OI и skew, что на самом деле делает маркет-мейкер, и как всё это можно использовать в реальной торговле. В конце — мой опыт работы на “чистой гамме” под конец жизни опциона.

1. Немного базы: OI, дельта, гамма

Чтобы GEX имел смысл, надо понимать минимум:

OI (open interest) — сколько опционных контрактов висит открытыми по конкретному страйку и сроку. Это “масса” рынка в этой точке.

Дельта — насколько чувствительна цена опциона к движению базового актива.

Гамма — насколько чувствительна дельта к движению базового. Формально:

гамма = d(дельта) / d(цена базового).

( Читать дальше )

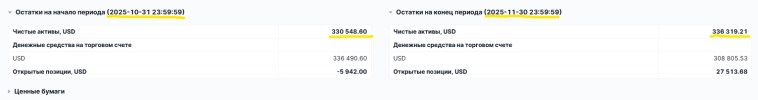

Результаты работы по опционной стратегии за Ноябрь 2025г.

- 05 декабря 2025, 12:57

- |

Прошел ещё один месяц работы по опционам.

Результаты за ноябрь:

+1,96% (23.52 годовых)

+1,96%

+1,95%

+1,82%

+1,77%

+1,76%

+1,75%

+1,64%

+1,59%

+1,55%

У остальных клиентов — от 0,9% до 1,5%.

В декабре пересчитаю итоговую годовую доходность.

Результаты будут выше, чем по отдельным месяцам, из за сложного процента.

Это уже 11-й положительный месяц подряд и каждый месяц, процент на процент.

Если хотите подключиться к работе и использовать опционы для повышения доходности вашего портфеля, то пишите в личные сообщения @luzinpavel.

Пару слов для тех, кто пишет что я "обманываю", «не договариваю» и тд…

Вас тоже понимаю, в интернете много фантазёров и «сигнальщиков».

Но у меня всё просто:

каждая цифра подтверждена брокерскими отчётами, и любой действующий клиент это подтвердит.

Да, я открыто пишу о результатах.

Да, я хочу найти новых клиентов.

Но это сотрудничество, где выгода двусторонняя.

Опционы только активная часть портфеля.

( Читать дальше )

Спрэды Si на 2026 год

- 05 декабря 2025, 11:11

- |

В оставшиеся две недели до конца текущего финансового года по версии FORTS самое время начинать открытие спрэдов на Si в парах январь/март и июнь/сентябрь.

ОИ увеличивается с каждым днем на всю доступную на сегодня глубину опционов.

А наиболее популярные страйки лучше всего «рисуют» будущие ценовые коридоры.

Выставляемые заявки отлично демонстрируют ожидания будущих биржевых курсов доллар/рубль.

Так как это не виртуальные расчеты аналитиков, а реальные денежные ставки трейдеров.

Например, на сентябрь в моменте формируется широкий диапазон C103000... P75000 по краевым страйкам.

Так что стоит принимать во внимание такую информацию и использовать ее для принятия торговых решений.

А какие стратегии применять это уже индивидуальный выбор.

Мне как позиционщику и хеджеру нравятся долгосрочные календарные спрэды, которые, как эспандер, можно растягивать и сжимать в соответствии с рыночной ситуацией.

Скальперы и спекулянты предпочитают в основном недельки и месячники.

( Читать дальше )

Историческая Волатильность #опционы #трейдинг

- 05 декабря 2025, 08:00

- |

Подробней в видео 15мин, и отчете. Данные — дневные OHLC цены 250 акций 50 лет каждая.

( Читать дальше )

ФАНДИНГ vs КОНТАНГО на Si

- 04 декабря 2025, 11:30

- |

То есть для практического трейдинга игнорировать фандинг нельзя.

Но его можно нивелировать противоположными по направлению фьючерсами или опционами.

Или зарабатывать на нем дополнительную маржу в долгосроке в связке со спотовым БА.

А это уже индивидуально.

Никто не опроверг, но и не доказал гипотезу, куда стремится фандинг в бесконечности — к нулю, текущей ключевой ставке или овернайту.

Но имейте в виду, что в приложениях и отчетах брокеров фандинг включен в вариационную маржу и отдельной строкой не выделяется.

То есть все цены и котировки, которые мы видим по вечным фьючерсам в квике или приложениях в торговую сессию, фандинг не учитывают.

Он списывается/начисляется только по итогам торгов.

Мониторить транслируемый индикативный фандинг в он-лайне ( кроме доллара и евро) можно в квике в численном виде или на графике.

Чтобы иметь адекватное представление о фандинге, лучше один раз внимательно и подробно ознакомиться на сайте биржи с его описанием, ценообразованием и влиянием на ЛОНГ или ШОРТ по вечным фьючерсам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал