SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Марат Каримов

КРИЗИС

- 03 июня 2012, 18:55

- |

МИРОВОЙ КРИЗИС ПРИБЛИЖАЕТСЯ К ОЧЕНЬ ОПАСНОЙ ТОЧКЕ — НЕ ФИНАНСОВОЙ, НЕ ЭКОНОМИЧЕСКОЙ, А СИСТЕМНОЙ

Слияние капиталов семейств Ротшильдов и Рокфеллеров, о котором на нынешней неделе сообщил Financial Times, прокомментировал «БИЗНЕС Online» известный кризисолог и исследователь мировых элит Андрей Фурсов: «Это сигнал о грядущем насильственном уменьшении численности населения планеты и ее элиты. Их официальное сотрудничество может оказаться лишь верхушкой айсберга сложного проекта…».

БУРЯ В СТАКАНЕ ВОДЫ?

Небольшое сообщение Financial Times несколько дней назад об объединении усилий семейств Ротшильдов и Рокфеллеров вызвало шторм комментариев во всех мировых СМИ. Уж очень яркие и значимые фамилии. Объединение начало готовиться ещё два года назад, когда Дэвид Рокфеллер представил лорда Джейкоба Ротшильда исполнительному директору Rockefeller&CoРубену Джеффри. Через год начались переговоры, которые теперь увенчались благоприятным результатом.

( Читать дальше )

Слияние капиталов семейств Ротшильдов и Рокфеллеров, о котором на нынешней неделе сообщил Financial Times, прокомментировал «БИЗНЕС Online» известный кризисолог и исследователь мировых элит Андрей Фурсов: «Это сигнал о грядущем насильственном уменьшении численности населения планеты и ее элиты. Их официальное сотрудничество может оказаться лишь верхушкой айсберга сложного проекта…».

БУРЯ В СТАКАНЕ ВОДЫ?

Небольшое сообщение Financial Times несколько дней назад об объединении усилий семейств Ротшильдов и Рокфеллеров вызвало шторм комментариев во всех мировых СМИ. Уж очень яркие и значимые фамилии. Объединение начало готовиться ещё два года назад, когда Дэвид Рокфеллер представил лорда Джейкоба Ротшильда исполнительному директору Rockefeller&CoРубену Джеффри. Через год начались переговоры, которые теперь увенчались благоприятным результатом.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 14 )

О бюджетном дефиците и инвестициях. Некоторые простые выводы из системы национальных счетов.

- 03 июня 2012, 03:38

- |

Слушая современные споры по вопросу: «как нам реорганизовать рабкрин вернуть экономику США на путь стабильного роста и бюджетной устойчивости» просто диву даешься, до чего люди бывают глупые. Особенно если у них научная степень по экономике. А между тем, каждый первокурсник, если он ещё помнит арифметику и знает основные макроэкономические тождества, может решить эту проблему.

Как известно, ВВП = ПотреблениеЧастногоСектора + Госрасходы + Инвестиции + ЧистыйЭкспорт. (В более привычной изучавшим экономику форме — Y = C + G + I + NX).

С другой стороны, ВВП = ПотреблениеЧастногоСектора + Сбережения + Налоги (Y = C + S + T).

В таком случае, можем записать: C+G+I+NX = C+S+T. Откуда пудем нехитрых манипуляций получаем: (S-I) = (G-T) + NX. Или, на человечьем языке, (Сбережения — Инвестиции) = (Госрасходы — Налоги) + Чистый экспорт. По другому полученное равенство обзывается обычно вторым основным макроэкономическим тождеством и формулируется так: «в закрытой экономике, где отсутствует государственный сектор, сбережения равны инвестициям». Ну а в реальной экономике, где присутствует и государственный и внешний сектор, будет то, что у нас получилось с помощью перестановки слагаемых:

( Читать дальше )

Как известно, ВВП = ПотреблениеЧастногоСектора + Госрасходы + Инвестиции + ЧистыйЭкспорт. (В более привычной изучавшим экономику форме — Y = C + G + I + NX).

С другой стороны, ВВП = ПотреблениеЧастногоСектора + Сбережения + Налоги (Y = C + S + T).

В таком случае, можем записать: C+G+I+NX = C+S+T. Откуда пудем нехитрых манипуляций получаем: (S-I) = (G-T) + NX. Или, на человечьем языке, (Сбережения — Инвестиции) = (Госрасходы — Налоги) + Чистый экспорт. По другому полученное равенство обзывается обычно вторым основным макроэкономическим тождеством и формулируется так: «в закрытой экономике, где отсутствует государственный сектор, сбережения равны инвестициям». Ну а в реальной экономике, где присутствует и государственный и внешний сектор, будет то, что у нас получилось с помощью перестановки слагаемых:

( Читать дальше )

Спреды испанских доходностей в точке невозврата

- 28 мая 2012, 17:29

- |

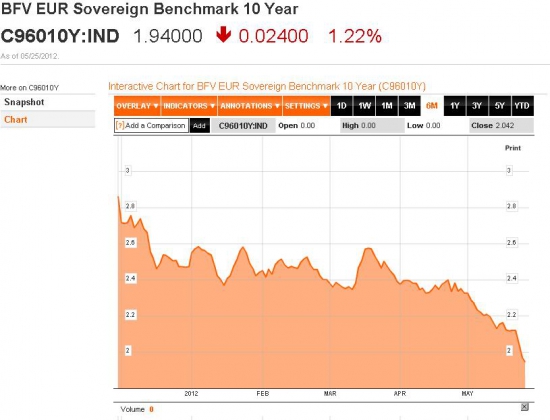

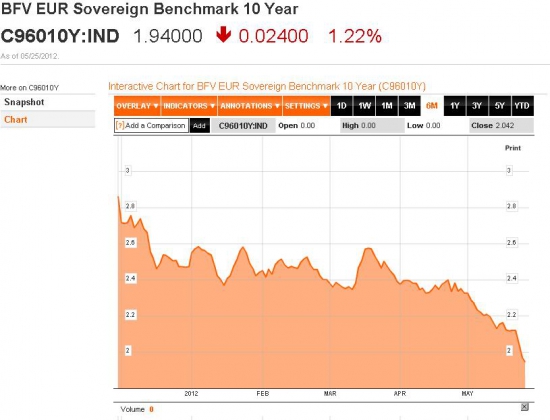

Спред между доходностями испанских 10-леток и бенчмарк индекса BFV EUR 10 Y Index достиг 450 пунктов. Чем это грозит? Как известно, по достижении данного уровня клиринговая палата LCH должна поднять маржинальные требования для испанских облигаций

Немного ликбеза: Fairy Market Curve FMC 960 – композитный средневзвешенная кривая доходностей, составленная из доходностей стран Еврозоны с рейтингом ААА: Германии, Франции и Голландии

Нисходящая кривая этого индекса показывает рост страха и уход от рисков

http://www.bloomberg.com/quote/!SPN:IND

Как известно, растущие доходности облигаций Испании так же являются показателем страха

http://www.bloomberg.com/quote/GSPG10YR:IND/chart

В октябре LCH заявила, что для всех позиций в бондах, проходящих через их клиринг, устанавливается индикатор, который определяется соотношением 10-летних бондов к бенчмарку ААА. Теперь можно ожидать действий с их стороны. Чем это может обернуться? Меньше ликвидности, больше бондов под обеспечение, распродажа других активов, чтобы возместить дефицит. Мы помним, что банки Европы покупают свои национальные долги, чтобы потом сразу же размещают их под залог по различным репо-схемам.

450 пунктов — это своеобразная точка невозврата, после которой в мае 2011 для Ирландии были повышены залоговые требования. Путь от 450 до 800 пунктов Португалия пролетела всего за 3 месяца.

Немного ликбеза: Fairy Market Curve FMC 960 – композитный средневзвешенная кривая доходностей, составленная из доходностей стран Еврозоны с рейтингом ААА: Германии, Франции и Голландии

Нисходящая кривая этого индекса показывает рост страха и уход от рисков

http://www.bloomberg.com/quote/!SPN:IND

Как известно, растущие доходности облигаций Испании так же являются показателем страха

http://www.bloomberg.com/quote/GSPG10YR:IND/chart

В октябре LCH заявила, что для всех позиций в бондах, проходящих через их клиринг, устанавливается индикатор, который определяется соотношением 10-летних бондов к бенчмарку ААА. Теперь можно ожидать действий с их стороны. Чем это может обернуться? Меньше ликвидности, больше бондов под обеспечение, распродажа других активов, чтобы возместить дефицит. Мы помним, что банки Европы покупают свои национальные долги, чтобы потом сразу же размещают их под залог по различным репо-схемам.

450 пунктов — это своеобразная точка невозврата, после которой в мае 2011 для Ирландии были повышены залоговые требования. Путь от 450 до 800 пунктов Португалия пролетела всего за 3 месяца.

4,5 года. Правила.

- 21 мая 2012, 20:42

- |

1. НИКОГДА не торопиться.

2. НИКОГДА не жалеть об упущенной прибыли.

3. ВСЕГДА думать головой и рассуждать логически.

4. ВСЕГДА заботиться о безупречной работе техники (интернет, запасной вариант, ноутбук, обеспечение безопасности).

5. ВСЕГДА помнить о профессиональном подходе. Всё должно быть исполнено на уровне VIP. Как в подходе к инвесторам, так и в подходе к самому себе (самому главному инвестору по сути).

6. ВСЕГДА знать, когда нужно остановиться и подумать, понаблюдать.

7. НИКОГДА не совершать непроверенных действий.

8. НИКОГДА не останавливаться на достигнутом.

9. ВСЕГДА знать, какой у тебя риск в сделке.

10. ВСЕГДА помнить, что лучше потерять возможность «сорвать куш», чем получить риск «продолбать выше допустимого лимита» (касается больше некоторых переносов овернайт, хотя и в целом верно).

Об остальном позаботится алгоритм.

На самом деле правил больше. Это лишь те, которые пульсируют у меня в мозгу каждую минуту, пока я бодрствую.

2. НИКОГДА не жалеть об упущенной прибыли.

3. ВСЕГДА думать головой и рассуждать логически.

4. ВСЕГДА заботиться о безупречной работе техники (интернет, запасной вариант, ноутбук, обеспечение безопасности).

5. ВСЕГДА помнить о профессиональном подходе. Всё должно быть исполнено на уровне VIP. Как в подходе к инвесторам, так и в подходе к самому себе (самому главному инвестору по сути).

6. ВСЕГДА знать, когда нужно остановиться и подумать, понаблюдать.

7. НИКОГДА не совершать непроверенных действий.

8. НИКОГДА не останавливаться на достигнутом.

9. ВСЕГДА знать, какой у тебя риск в сделке.

10. ВСЕГДА помнить, что лучше потерять возможность «сорвать куш», чем получить риск «продолбать выше допустимого лимита» (касается больше некоторых переносов овернайт, хотя и в целом верно).

Об остальном позаботится алгоритм.

На самом деле правил больше. Это лишь те, которые пульсируют у меня в мозгу каждую минуту, пока я бодрствую.

Практическое пособие для начинающего Баффета. Как найти здоровые и перспективные компании? Подход Пиотроски

- 19 мая 2012, 14:42

- |

Компаний — десятки тысяч. Как в этой куче найти те самые «жемчужины», которые принесут желаемое долгосрочное обогащение? Как отделить «здоровые» компании от «больных»? А ведь это (выбор акций, stock picking), в наше трудное для долгосрочных инвесторов время, наряду с выбором момента входа — самое важное. Иначе получите не доход, а шиш (надеюсь мне это удалось показать в предыдущий статьях на эту тему).

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

SPYDELL: Газпром до и после отсечки

- 08 мая 2012, 12:25

- |

Копипаст: http://spydell.livejournal.com/436438.html

На графике ноль – это дата отсечки за каждый год. Соответственно, относительно этой даты посчитана динамика акций за 40 торговых дней до отсечки и 40 дней после.

В 2010 и 2011 годах динамика была очень похожей. Никакого разгона перед закрытием реестра не было. Акции падали вместе со всем рынком примерно на 20%, но если в 2010 это падение заняло 15 торговых дней, то в 2011 уже 22 дня. В этом году падение менее интенсивное и более продолжительное. Как удивительно, вновь теже самые 20% ))

Что еще забавно. В 2010 и 2011 закрытие реестра происходило на годовых минимумах. Правда в 2010 году после закрытия реестра не было никакого падения, а был рост на 7% за несколько дней. В 2011 упали, но не сильно. Вообще для газпрома статистика падения после отсечки не подтверждается. За последние 6 лет падали лишь 2 раза (2006, 2011), где 2006 год был момент экспоненциального роста перед реестром, два раза росли по 3.3% (2009, 2010) и два раза по нулям. Это следующий день после отсечки. Т.е. по сути, от лоев падали только один раз — это 2011 год, но правда тогда цена была 203 рубля ))

В этот раз будут рекордные за всю историю дивы. Почти 5.5% по доходности. За последние 6 лет акции были ниже, чем сейчас только в 2010 году на уровне 155 рублей — тот день попал на флеш краш американского рынка 6 мая 2010.

( Читать дальше )

На графике ноль – это дата отсечки за каждый год. Соответственно, относительно этой даты посчитана динамика акций за 40 торговых дней до отсечки и 40 дней после.

В 2010 и 2011 годах динамика была очень похожей. Никакого разгона перед закрытием реестра не было. Акции падали вместе со всем рынком примерно на 20%, но если в 2010 это падение заняло 15 торговых дней, то в 2011 уже 22 дня. В этом году падение менее интенсивное и более продолжительное. Как удивительно, вновь теже самые 20% ))

Что еще забавно. В 2010 и 2011 закрытие реестра происходило на годовых минимумах. Правда в 2010 году после закрытия реестра не было никакого падения, а был рост на 7% за несколько дней. В 2011 упали, но не сильно. Вообще для газпрома статистика падения после отсечки не подтверждается. За последние 6 лет падали лишь 2 раза (2006, 2011), где 2006 год был момент экспоненциального роста перед реестром, два раза росли по 3.3% (2009, 2010) и два раза по нулям. Это следующий день после отсечки. Т.е. по сути, от лоев падали только один раз — это 2011 год, но правда тогда цена была 203 рубля ))

В этот раз будут рекордные за всю историю дивы. Почти 5.5% по доходности. За последние 6 лет акции были ниже, чем сейчас только в 2010 году на уровне 155 рублей — тот день попал на флеш краш американского рынка 6 мая 2010.

( Читать дальше )

Зачем нужны финансовые рынки, трейдеры и деривативы.

- 06 мая 2012, 13:10

- |

По мотивам вот этого поста и комментариев к нему. Которые, честно говоря, не поразили бы меня, будь они сделаны на каком-нибудь быдлосайте быдлопубликой, но искренне поражают на смартлабе. Господа, считающие, что рынки не нужны, а трейдеры — паразиты на теле общества. Вы откуда вылупились? Вы хоть одну книжку в своей жизни по биржевой торговле прочитали? В общем, это поразительно (с).

Потому — не могу молчать...

1. По поводу «нужности» деривативов и рынков.

Деривативы возникли не по желанию некого злого, плохого и жадного дяди. Деривативы возникли из реальной потребности производителей зерна хеджировать риски.

Фермер заинтересован в том, чтобы заранее знать цену, по которой он продаст свою продукцию. Через год. Или через 3 года. Контракт на поставку в будущем по фиксированной цене гарантирует фермера от падения цен. Такой контракт называется форвардным. Если контракт стандартизирован и торгуется на бирже, то он называется фьючерсным. Если обязательства сторон не равнозначны, и кто-то предпочитает оформить свое участие в виде не обязанности, а права, то такой контракт называется опционным.

( Читать дальше )

Потому — не могу молчать...

1. По поводу «нужности» деривативов и рынков.

Деривативы возникли не по желанию некого злого, плохого и жадного дяди. Деривативы возникли из реальной потребности производителей зерна хеджировать риски.

Фермер заинтересован в том, чтобы заранее знать цену, по которой он продаст свою продукцию. Через год. Или через 3 года. Контракт на поставку в будущем по фиксированной цене гарантирует фермера от падения цен. Такой контракт называется форвардным. Если контракт стандартизирован и торгуется на бирже, то он называется фьючерсным. Если обязательства сторон не равнозначны, и кто-то предпочитает оформить свое участие в виде не обязанности, а права, то такой контракт называется опционным.

( Читать дальше )

Sell in May and go away

- 05 мая 2012, 23:07

- |

Тупо? Да, тупо. Но работает! И даже на боковом рынке последнего 10 летия работает лучше, чем buy and hold.

Вывод: даже самые тупые идеи иногда полезны ) Не выпендривайся. Будь как все.

На сипи:

А вот в этой табличке красными квадратиками отмечены лучшие месяцы в году для каждого 10 летия за последние 80 лет. Удивительная стабильность:

( Читать дальше )

Вывод: даже самые тупые идеи иногда полезны ) Не выпендривайся. Будь как все.

На сипи:

А вот в этой табличке красными квадратиками отмечены лучшие месяцы в году для каждого 10 летия за последние 80 лет. Удивительная стабильность:

( Читать дальше )

Краткое пособие по долгосрочному инвестированию для начинающих Баффетов.

- 05 мая 2012, 01:12

- |

Хотите как Баффет? Karapuz приготовил для вас красную таблетку.

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

Коды Bloomberg

- 28 апреля 2012, 18:49

- |

Создал статью в финсловаре: коды блумберг

Если кому есть что добавить интересненькое по кодам, пишите каменты.

Если кому есть что добавить интересненькое по кодам, пишите каменты.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал