Избранное трейдера leshun

Тест простых опционных конструкций. Стратегия 4

- 25 августа 2015, 11:56

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

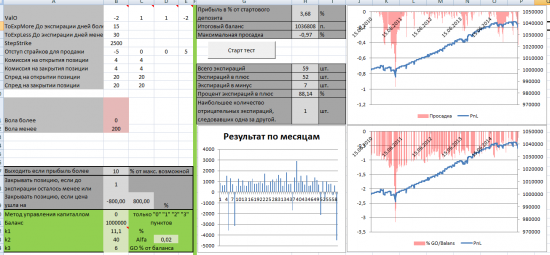

Разберем стратегию 4.

Условия входа (немного измененные):

Вариант 1

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +5

+1 шт. PUT страйк 0

-2 шт. PUT страйк -5

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 10% от максимальновозможного, чего будет быстрее

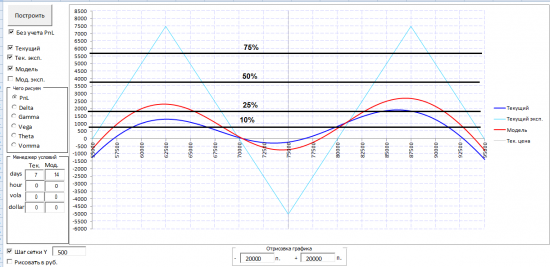

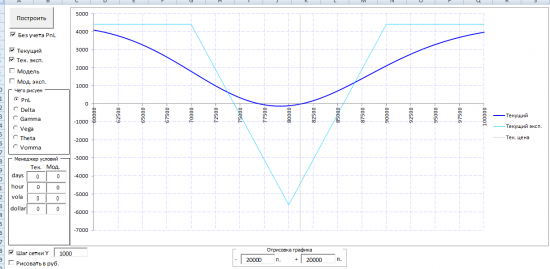

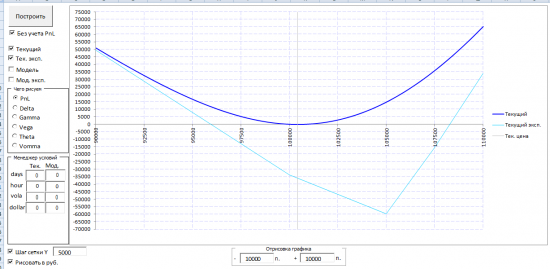

Профиль, через 7 дней, 14 дней и на экспирацию (черные линии это моменты фиксации прибыли):

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 23 )

Тест простых опционных конструкций. Стратегия 3

- 22 августа 2015, 23:32

- |

Здравствуйте дорогие друзья!

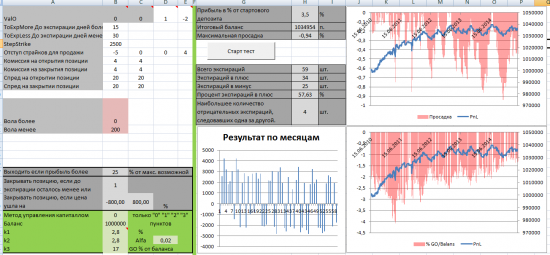

Разберем стратегию 3.

Честно говоря у меня был огромный соблазн применить всевозможные фильтры идентификации направления (так как стратегия то направленная), но удержался и решил её протестить в чистом виде.

Условия входа (немного модернизированные):

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +4

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 25% от максимальновозможного, чего будет быстрее

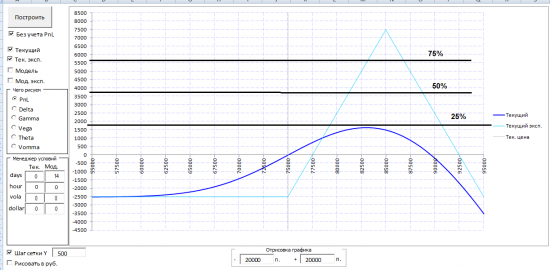

Профиль:

( Читать дальше )

Арбитраж волатильности

- 22 августа 2015, 08:20

- |

Расскажу о торговой идее, которую давно успешно использую в трейдинге. Систему можно усовершенствовать на своё усмотрение, но я постараюсь изложить основу.

Шаг 1. Поиск инструментов, где IV максимально завышена/занижена по отношению к HV. Открываем график IV, HV (30 дн.). Получаем отношение K=IV/HV. K>1.3 разрешает нам продать стреддл, K<1.3 разрешает покупать стреддл. Например, можно воспользоваться option.ru, как на скрине ниже. K=IV/HV=38/27=1.40>1.3, значит можно продавать волатильность.

Шаг 2. Поиск максимально коррелируемого инструмента с первым. Известно, что RI, выбранный нами выше, коррелирует c Si (прямая/обратная корреляция значение не имеет). Смотрим график IV, HV (30 дн.) на Si. IV/HV=23/19=1.21<1.3, значит можно покупать волатильность.

( Читать дальше )

Тест простых опционных конструкций. Стратегия 2

- 19 августа 2015, 19:41

- |

Здравствуйте дорогие друзья!

Разберем стратегию 2.

Краткое описание всех систем с пояснениями по тесту http://smart-lab.ru/blog/269275.php.

Тест тистемы 1 http://smart-lab.ru/blog/272107.php (тамже описание систем управления капиталлом (СУК))

Условия входа:

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

+1 шт. PUT страйк 0

-1 шт. CALL страйк +4

-1 шт. PUT страйк -4

Условия выхода:

— если цена фьючерса ушла более чем на 8 % от цены фьючерса на момент создания стратегии в любую сторону.

— или за 1 день до экспирации.

Профиль:

( Читать дальше )

Тест простых опционных конструкций. Стратегия 1

- 14 августа 2015, 22:30

- |

Здравствуйте дорогие друзья!

Предвосхищая дурацкие вопросы и упреки, говорю, что цель данных исследований (этой и последующих статей из этой серии) не предоставить вам грааль, а провести исследование наиболее интересных мне стратегий с целью:

— отбраковать явно негодные подходы к торговле опционами в конкретных стратегиях.

— создать базу, фундамент, для дальнейшего улучшения подходов применимо к стратегиям. Это добавление методов роллирования и введения фильтров на вход и выход из позиции.

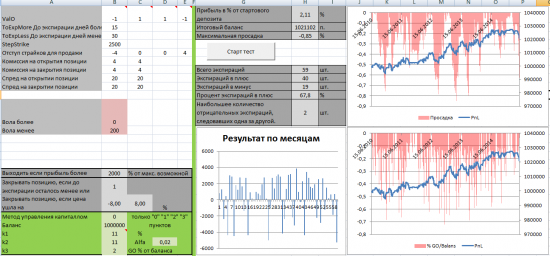

В этой статье я более подробно остановлюсь на тесте стратегии 1.

Номера стратегий, нюансы и параметры тестов указаны в предыдущей статье, тут.

Чтобы определить оптимальные параметры, данной стратегии, протестируем его без системы управления капиталлом, тоесть при постоянном количестве опционов.

Почему так? Просто хочется, чтобы система показывала доход в чистом виде, без способов вытягивания баланса в плюс с помощью системы управления капиталлом.

( Читать дальше )

Тест простых опционных конструкций.

- 30 июля 2015, 22:31

- |

Выкладываю тест простейших опционных конструкций. Тест типа купил и через каойто промежуток времени закрыл или по приходу кокогото события и все, без роллирывания, выравнивания дельты, кроме открытия позиции и закрытия больше нет ни каких телодвижений. Так что каких то супер результатов ждать не стоит, идея совсем в другом. Мне бы хотелось чтобы данные тесты послужили какойто основой для разработки полноценной торговой системы трейдера.

Тестировал на месячных опционах. Данные для теста качал с биржы от сюда.

Параметры для теста:

Инструмент: месячные опционы на RI

Шаг страйка: 2500 п.

Шаг цены опционов: 10 п.

Комиссия по опционам: 4 п.

Проскальзывание по опционам: 20 п.

Период тестирования: с 15.06.2010 по 15.05.2015 (котировок за более ранний период нет)

( Читать дальше )

Трейдинг по правилам. Автоматизированная система выставления заявок MarketScheduler

- 27 мая 2015, 18:00

- |

В процессе поиска собственной системы торговли я перепробовал довольно много всего, сейчас я могу сказать, что являюсь сторонником системной торговли и алготрейдинга. Одним из побочных результатов этого «увлечения» стало написание забавной программки с графическим интерфейсом, значительно облегчающей системную торговлю внутри дня, о которой я расскажу в этой статье после небольшого предисловия.

( Читать дальше )

Анализатор опционных позиций. Версия 10. Первый юбилей ;)

- 28 апреля 2015, 18:00

- |

Выпускаю десятую версию моего анализатора. В неё вошли следующие изменения:

1. Переделал алгоритм рассчета переменной Т, в формулах Блека-Шоулза. Раньше она рассчитывалась один раз в сутки, теперь рассчитывается с дискретностью одна секунда. Это связано с тем, что раньше я думал, что тета списывается только на открытии торгов, тоесть в 10:00, как оказалось все совсем не так (спасибо Алексею подсказал) тета списывается каждый тик, каждую милисекунду, короче постоянно. Так как у меня самый высокий приоритет в моем анализаторе это точность и правильность рассчетов, то пришлось сразу все переделывать.

Теперь надо во все поля где необходимо вписывать дату рассчетов, еще и вписывать время в таком формате «23:50 24.04.2015». В поля где надо вписывать дату экспирации, время вписывать не надо, оно подставляется автоматически, формат такой «24.04.2015».

2. Профиль на экспирацию сделал стандартный как у всех программ.

3. Делаю первые попытки рассчета ГО. Сразу говорю, что это пока сырая версия, нужна в первую очередь для обкатки алгоритма и поиска программных глюков модуля рассчета ГО, в дальнейшем будет совершенствоваться и автоматизироваться. Есть 2 ограничения: первое, это производится рассчет только опционов одной серии, календари не посчитает, выдаст соответствующее сообщение, второе это не введен расчет сценарии экспирации, тоесть за 1 — 2 дня ГО будет рассчитывать некорректно (скорее всего), не пробывал не знаю.

( Читать дальше )

Этого достаточно для интенет-трейдинга

- 24 апреля 2015, 10:31

- |

Правила индентификации тренда.

Рынок должен был двигаться в одном направлении, например, вверх от минимума к максимуму или вниз от максимума к минимуму. Как только рынок был в движении, он должен был делать достаточную коррекцию, что бы позволить соединить точки для линии тренда. У этой соединительной линии было бы свое начало от минимума или максимума и её конечной остановкой мог бы быть минимум или максимум отката. Это понятие лучше показать на иллюстрации.

Когда цена пересекла бы противоположный минимум бара в направлении линии тренда, как показано ниже, предположительно что тренд вниз начался. И наоборот, когда цена пересекла бы противоположный максимум бара в направлении линии тренда, как показано ниже, предположительно что тренд ввех начался.

( Читать дальше )

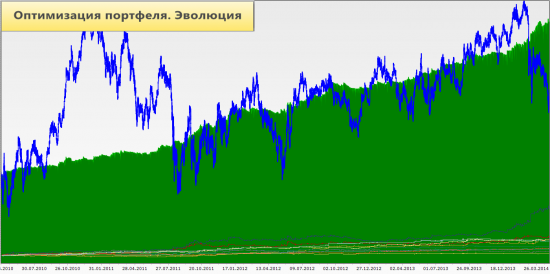

Оптимизация портфеля. Эволюция

- 12 марта 2015, 13:11

- |

Для того, чтобы понимать о чем пойдет речь ниже отсылаю Вас к своему посту про PortfolioOptimizer на базе Wealth-lab.

PortfolioOptimizer — это оптимизатор с функцией автоматического сохранением TWR/HPR топа лучших результатов оптимизации. Термины TWR и HPR заимствованы из портфельной теории Ральфа Винса, к адептом которой я себя причисляю.

Для того, чтобы получить базовое понимание того, чем отличается теория Винса от классической портфельной теории, я также понятия TWR и HPR отсылаю Вас к книгам автора, или курсам на тему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал