Избранное трейдера Марина Бардина

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

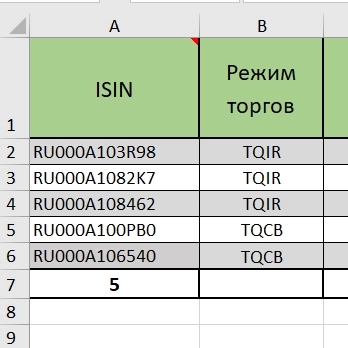

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

- комментировать

- ★96

- Комментарии ( 33 )

Как работать с таблицами Excel. Как работают формулы?

- 29 апреля 2024, 19:07

- |

В статье я расписываю как пользоваться Excel таблицей с подтягиванием информации из API Московской биржи.

Таблицу удобно использовать для автономного подсчёта всех данных по инвестиционному счёту. Её можно кастомизировать как душе угодно.

Поехали!

Все ссылки работают через API Московской Биржи.

Чтобы понять, что такое API проведу аналогию с рестораном. База данных московской биржи- это кухня ресторана, мы и в ресторане и в финансовом мире- клиенты. Как, что, кем готовится на кухне или в базе данных биржи нас не волнует, нам важен конечный продукт. В ресторане официант принимает от нас информацию о том, что мы хотим, передаёт на кухню, там забирает заказ и приносит нам готовый заказ. API делает тоже самое, мы ему говорим что хотим, он делает все манипуляции с базой данных мосбиржи и приносит нам готовую информацию.

Чтобы начать пользоваться таблицей Excel необходимо лишь научиться работать с API, что мы сейчас и сделаем.

Для начала распишу общие принципы, чтобы было понятно откуда берутся данные.

( Читать дальше )

😎💰Может ли инвестор получить налоговый вычет, если нет официальной зарплаты?

- 18 апреля 2024, 10:46

- |

Существует несколько видов налоговых вычетов по НДФЛ:

1️⃣стандартные;2️⃣ социальные;

3️⃣ вычет на долгосрочные сбережения;

4️⃣ имущественные;

5️⃣ инвестиционные;

6️⃣ вычет при переносе убытка.

Последние два вычета в нашем списке можно применить к доходу от сделок с ценными бумагами.

Мы расскажем при наличии какого дохода можно получить первые четыре вычета👇

💸Если вы получаете постоянный доход только от сделок с ценными бумагами и у вас нет официальный зарплаты, то налоговые вычеты можно получить при наличии дополнительных источников дохода, таких как:

➖проценты по банковским депозитам;

➖доход от сдачи недвижимости в аренду;

➖доход от продажи недвижимости или транспортного средства;

➖доход от переуступки права;

➖доход в виде страховых выплат по договорам страхования;

➖прибыль от операций с иностранной валютой;

➖материальная выгода;

➖пенсия по договору негосударственного пенсионного обеспечения;

➖штрафы и неустойки на основании решения суда;

➖доход от продажи доли в уставном капитале;

( Читать дальше )

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

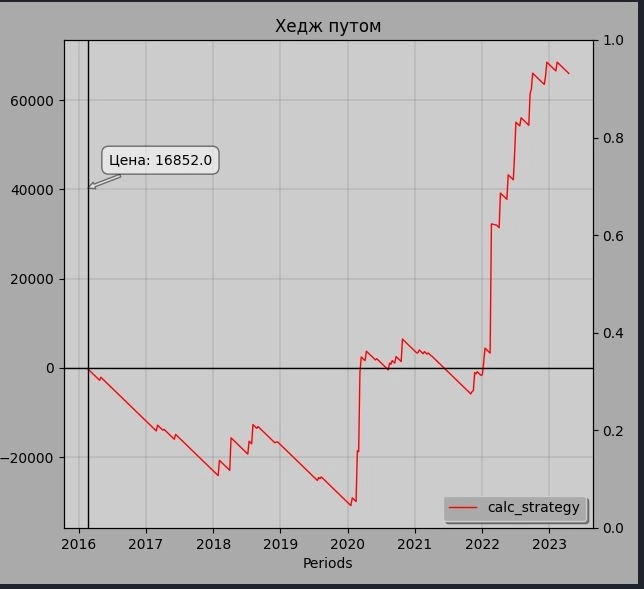

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

( Читать дальше )

⭐️Сохрани себе! Ведь это мои самые полезные видео на ютубе

- 21 апреля 2023, 16:30

- |

✅С чего начать инвестиции в акции и как их анализировать ==>ссылка

✅Фундаментальный анализ акций. Часть 1 — лекция ==>ссылка

✅Анализ акций. Часть 2: принцип работы с информацией ==>ссылка

✅Как жить на дивиденды ==>ссылка

✅Что такое экономика ==>ссылка

Я прошёл эпицентр кризиса 2008 от звонка до звонка и вот что я вам посоветую

- 22 марта 2023, 16:59

- |

Если может быть кто не в курсе, в 2008 году я работал сквозным ведущим в программе «Рынки» на телеканале РБК-ТВ, а также торговал каждый день фьючерс на индекс РТС. Месяцами напролет я читал книги про биржу, и каждый день анализировал тонны информации и выкладывал их в свой ЖЖ, можете посмотреть пример тут.

Тогда я заработал небольшие деньги, но это было лишь всего лишь 1/100 от того, сколько возможностей тогда давал рынок.

Про те времена бывалые трейдеры спустя время говорили так: эх, время было такое — палку в монитор воткни, она начнет зарабатывать.

Моя проблема была в том, что моя подлинная цель была — изучать рынок, но не делать деньги на нём.

Тогда я этого не осознавал.

С тех пор утекло много волы, я стал гораздо опытнее, и, если бы я мог вернуться назад, что бы я мог сказать или посоветовать сам себе?

👉не трать время на чтение новостей и составление обзоров. Это тебе никак не поможет ВООБЩЕ

👉самые умные люди, профи своего дела, приходили десятками в эфир РБК и все несли полную чушь, никто не смог анализируя информацию что-либо адекватно спрогнозировать на средний срок

👉систематически делай простые вещи, которые работают

👉торгуй тренд с коротким стопом: то есть входишь в направлении тренда с короткими рисками и тянешь прибыльную позу в направлении тренда

👉лучше сделки ты сделаешь после откатов от основного тренда и на возвращении к тренду, а также играя на гэпах против основного тренда

( Читать дальше )

Первичка ВДО. Результаты февраля. Крупняк пожаловал

- 10 марта 2023, 07:38

- |

Февраль на рынке размещений высокодоходных облигаций отметился двумя фактами.

• Во-первых, он стал лучшим по сумме размещений месяцем за год с начала …: 3,2 млрд.р., тогда как раньше размещалось облигаций в среднем на 1,1 млрд.р. за месяц.

• Во-вторых, и это интереснее, из топ-5 организаторов (2/3 рынка) трое – крупнейшие финансовые институты, БКС, Синара и Газпромбанк. Не будь их, не было бы и факта №1.

( Читать дальше )

Как замещающие облигации отличить от других?

- 19 января 2023, 10:10

- |

Есть такие?

Хочу на смартлабе построить отдельно таблицу котировок замещаек соответственно вопрос, если не знаешь конкретные isinы например как это сделать? И можно ли вообще?

Когда покупать золото?

- 18 января 2023, 15:39

- |

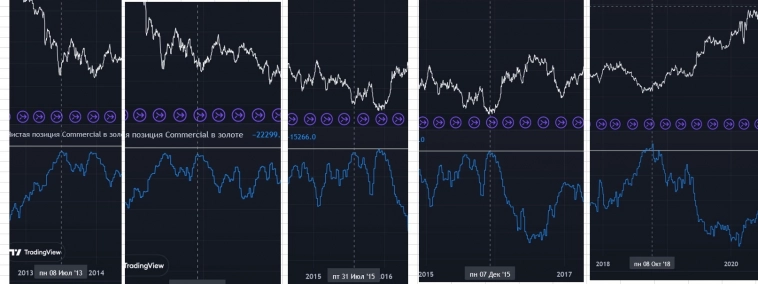

У Ларри Уильямса есть отличная книга о том, как использовать отчёты СОТ в торговле: «Секреты торговли на фьючерсном рынке». Советую прочитать её всем, кому интересно подробно разобраться в вопросе. Я постараюсь коротко изложить суть на примере фьючерса на золото.

Когда хеджеры (commercial) находятся в максимально лонговой чистой позиции (показатель «объём лонгов – объём шортов» находится вблизи исторических максимумов ) — это значит, что появилась хорошая возможность купить золото.

Обратите внимание на график.

На верхней панели – цена золота на Московской бирже.

На нижней панели – чистая позиция commercial из отчёта СОТ (отчёты публикуются Комиссией по торговле товарными фьючерсами каждую пятницу и содержат информацию за прошедший вторник)

С 2013 года чистая позиция лишь один раз превышала 0 и несколько раз была околонулевой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал