SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Минеев (vojd)

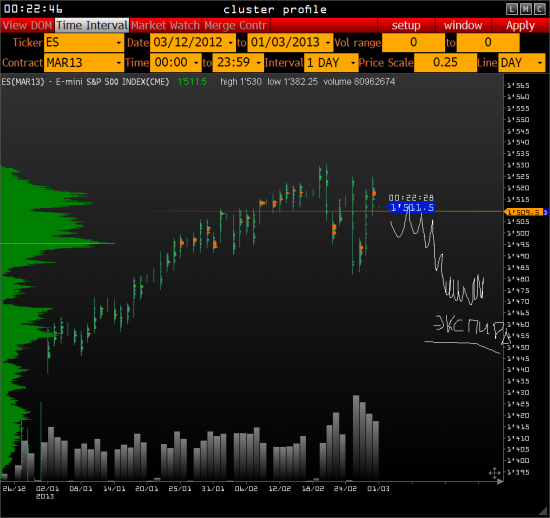

Самый лучший сценарий.

- 01 марта 2013, 10:31

- |

Вчера, в обстановке глубочайшей секретности), был выработан ПЛАН.

Предлагается широкой публике САМЫЙ ЛУЧШИЙ СЦЕНАРИЙ ( из возможных).

Временной тайм фрейм — экспира 15 марта.

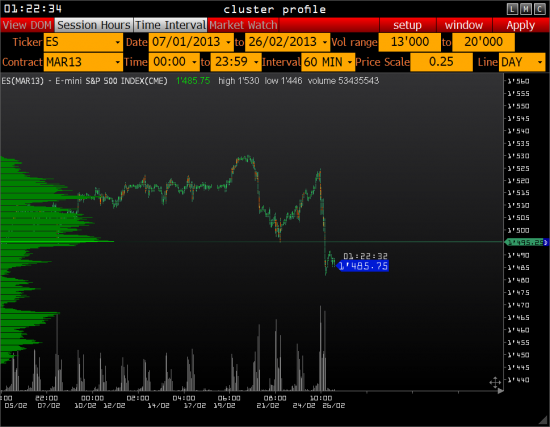

сипи:

( Читать дальше )

Предлагается широкой публике САМЫЙ ЛУЧШИЙ СЦЕНАРИЙ ( из возможных).

Временной тайм фрейм — экспира 15 марта.

сипи:

( Читать дальше )

- комментировать

- Комментарии ( 36 )

Скрытая угроза - это возможности!

- 28 февраля 2013, 15:18

- |

С 13 -ого, 14..., 20 и 21 февраля на русском рынке реализуется сценарий «скрытой угрозы» стопаков.

Сегодня в первой половине дня — на отскоке — было очень занятно выяснить: появится ли инициирующая вверх покупка.

Её не появилось)))).

«Скрытая » угроза выхода по стопакам из позиции «застрявшего лонга в конкретных бумажках по широкому спектру », игравшего в «дивидендные» истории, истории, что «дёшево, аж зубы ломит» НАРАСТАЕТ.

Имхо.

Сегодня в первой половине дня — на отскоке — было очень занятно выяснить: появится ли инициирующая вверх покупка.

Её не появилось)))).

«Скрытая » угроза выхода по стопакам из позиции «застрявшего лонга в конкретных бумажках по широкому спектру », игравшего в «дивидендные» истории, истории, что «дёшево, аж зубы ломит» НАРАСТАЕТ.

Имхо.

"Четверг 19.30" 28 февраля.

- 27 февраля 2013, 10:07

- |

Собрание из серии: разговоры о методе. Гость, он же докладчик — Дмитрий Косарев.

Сообщение: Почему упала иена? Монетарная политика центральных банков: ФРС, ЕЦБ, Банка Японии и т.д.

Дмитрий — частный инвестор, но его метод анализа скорее ассоциируется с классической аналитикой. Он изучает открытые источники информации ( подчёркиваю: ОТКРЫТЫЕ!) о денежных потоках, которые генерят своей активностью центральные банки. Это труд — огромный труд. Конечно, это не sell side ( см цикл постов

smart-lab.ru/blog/104645.php

Скорее, эти исследования можно отнести к buy side, т.к. они используются в торговле и Дмитрий перестал их публиковать, хотя раньше делал это, см

financeguru.ru/news/1883/view.html

http://financeguru.ru/news/1863/view.html

http://blogberg.ru/blog/13050.html

«Четверг 19.30» на прежнем месте, см

chetverg1930.livejournal.com/517.html

Sell/buy side аналитики. Часть3.

- 26 февраля 2013, 21:52

- |

продолжение, начало в

smart-lab.ru/blog/104455.php

Об аналитике buy side мы имеем весьма смутное представление. Вроде бы она и есть… где-то… Иногда, довольно случайно))), почти вдруг, опционный трейдер по софт коммодитез начинает рассказывать историю, что покупает аналитику прогноза погоды у специализированных фирм. Поэтому, внимание: «ТОЧНО ЗНАЕТ когда и в какую сторону совершать операции». Его спрашиваю: " а как Вы роллируете позицию ?" ( ну типа убытки фиксите). А ответ, что нет убытков… не надо роллировать. Потому, что прогноз ОЧЕНЬ ДОРОГОЙ и, поэтому, правильный!

И далее: «опцион — это инструмент, который позволяет просто собрать деньги с рынка, реализовав свои ЗНАНИЯ о нём!»

Вот это про buy side!

www.youtube.com/watch?feature=player_detailpage&v=mIJc6BCkSdg

Buy side порой возникает совершенно случайно: на семинаре летом в Метрополе по долгам на Европейском рынке сидящий рядом В**** вдруг начинает задавать вопросы, из которых становится ясно, что , например, в Ирландии всё неплохо, и в других… некоторых… местах совсем не так, как пишут в финансовых изданиях. И ты начинаешь разговаривать и всплывает некоторое ЗНАНИЕ, которое супер АКТУАЛЬНО, а потом с августа евро начинает расти от 1,23!

( Читать дальше )

smart-lab.ru/blog/104455.php

Об аналитике buy side мы имеем весьма смутное представление. Вроде бы она и есть… где-то… Иногда, довольно случайно))), почти вдруг, опционный трейдер по софт коммодитез начинает рассказывать историю, что покупает аналитику прогноза погоды у специализированных фирм. Поэтому, внимание: «ТОЧНО ЗНАЕТ когда и в какую сторону совершать операции». Его спрашиваю: " а как Вы роллируете позицию ?" ( ну типа убытки фиксите). А ответ, что нет убытков… не надо роллировать. Потому, что прогноз ОЧЕНЬ ДОРОГОЙ и, поэтому, правильный!

И далее: «опцион — это инструмент, который позволяет просто собрать деньги с рынка, реализовав свои ЗНАНИЯ о нём!»

Вот это про buy side!

www.youtube.com/watch?feature=player_detailpage&v=mIJc6BCkSdg

Buy side порой возникает совершенно случайно: на семинаре летом в Метрополе по долгам на Европейском рынке сидящий рядом В**** вдруг начинает задавать вопросы, из которых становится ясно, что , например, в Ирландии всё неплохо, и в других… некоторых… местах совсем не так, как пишут в финансовых изданиях. И ты начинаешь разговаривать и всплывает некоторое ЗНАНИЕ, которое супер АКТУАЛЬНО, а потом с августа евро начинает расти от 1,23!

( Читать дальше )

НеплохА...дела у лохА....)))

- 26 февраля 2013, 11:27

- |

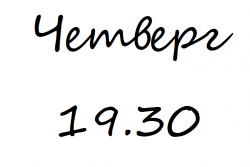

Важные ориентиры сипи 1495, евра 1,335, у нас дна, как известно, нет, однако есть ВРЕМЯ обеденного перерыва))) — война войной, а обед - по расписанию)))).

Что я понимаю точно, я не буду довешиваться вниз, если сипи уйдёт выше 1495 — замечательный, необнократно подтверждённый уровень.

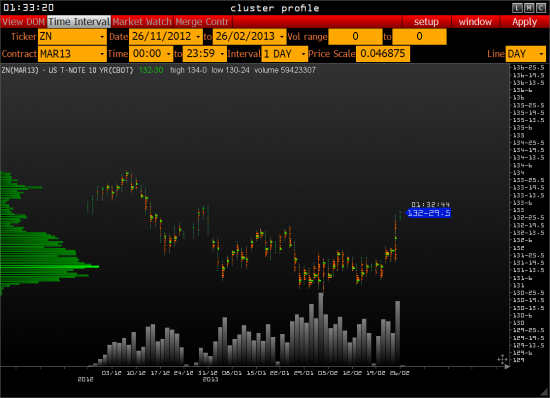

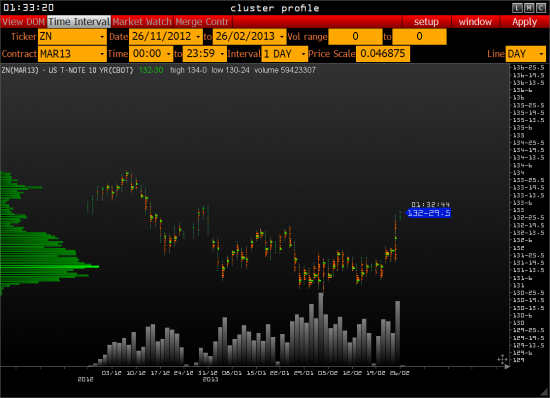

а вообще говоря, вчера взяли трежериз — и, возможно, это начало большого тренда вверх в трежерях и тогда, это вообще кранты...))))

см

smart-lab.ru/blog/104093.php

индикатором всего, имхо, сейчас должно выступить золото, если золото от текущих уровней ( 1590-1600) начнут сАвать, то значит точно) берут трежериз и ВООБЩЕ НЕТ НИКАКОЙ АЛЬТЕРНАТИВЫ… надолго.....

( Читать дальше )

Что я понимаю точно, я не буду довешиваться вниз, если сипи уйдёт выше 1495 — замечательный, необнократно подтверждённый уровень.

а вообще говоря, вчера взяли трежериз — и, возможно, это начало большого тренда вверх в трежерях и тогда, это вообще кранты...))))

см

smart-lab.ru/blog/104093.php

индикатором всего, имхо, сейчас должно выступить золото, если золото от текущих уровней ( 1590-1600) начнут сАвать, то значит точно) берут трежериз и ВООБЩЕ НЕТ НИКАКОЙ АЛЬТЕРНАТИВЫ… надолго.....

( Читать дальше )

Sell/buy side аналитики. Часть2. Н. Кащеев. Страшные секреты аналитики.

- 26 февраля 2013, 09:24

- |

продолжение, начало

smart-lab.ru/blog/104274.php

Н. Кащеев

Страшные секреты аналитики

13.08.2012 10:33

Меня риторически спрашивают (а, точнее, спросили на выходных): как это получается так, что очень, очень крутые, согласно общему мнению, инвестконторы, укомплектованные часто так называемыми «звездными» аналитиками, с диким треском и грохотом проигрывают на рынках, стоит последним лишь чуть-чуть перестать быть бычьими?

А когда жареным запахнет еще сильнее, то почему вдруг эти планетарии, очаги протестантской деловой этики в Орде и лауреаты всяких «лучших команд на таком-то рынке / в области такой-то аналитики» вообще ударяются в мелкое мошенничество? И, тем не менее, отчего репутация людей, доказавших делом, что они реально мало что могут «в полевых услових», не страдает, и они продолжают дальше истребовать, мягко говоря, немалые оклады + бонусы?

( Читать дальше )

smart-lab.ru/blog/104274.php

Н. Кащеев

Страшные секреты аналитики

13.08.2012 10:33

Меня риторически спрашивают (а, точнее, спросили на выходных): как это получается так, что очень, очень крутые, согласно общему мнению, инвестконторы, укомплектованные часто так называемыми «звездными» аналитиками, с диким треском и грохотом проигрывают на рынках, стоит последним лишь чуть-чуть перестать быть бычьими?

А когда жареным запахнет еще сильнее, то почему вдруг эти планетарии, очаги протестантской деловой этики в Орде и лауреаты всяких «лучших команд на таком-то рынке / в области такой-то аналитики» вообще ударяются в мелкое мошенничество? И, тем не менее, отчего репутация людей, доказавших делом, что они реально мало что могут «в полевых услових», не страдает, и они продолжают дальше истребовать, мягко говоря, немалые оклады + бонусы?

( Читать дальше )

Sell side / buy side аналитики. Часть1.

- 25 февраля 2013, 13:31

- |

Всестороннее описание предмета.

Частично отсюда:

www.investopedia.com/ask/answers/04/040204.asp#axzz2LtaQBGvp

Основное различие между этими двумя аналитиками является тип фирмы, на которые они работают и клиентами, которым они дают рекомендации. Sell side аналитик работает в брокерской или фирме, которая управляет отдельными счетами и дает рекомендации клиентам фирмы . Стандартные, широ известные рекомендации sell side аналитиков — это то, что каждый слышал много раз: «покупать», «держать», «нейтрально», «продавать». Эти рекомендации помогают клиентам принимать решения покупать или продать определенные акции. Это выгодно для брокерских фирм, потому что каждый раз, когда клиент принимает решение торговать акции, брокерские конторы получает комиссию от сделок. Это не означает, что sell side аналитики рекомендуют просто для создания потока сделок. Тем не менее, важно понимать, что этим аналитикам платят деньги брокеры. Конечно, и рекомендации направлены всё-таки не отдельным клиентам, а широкому кругу инвесторов. Когда вы рассматриваете sell side рекомендацию, важно определить, соответствует ли рекомендация вашему индивидуальному стилу инвестиций.

К чести sell side аналитиков они придумали форму рекомендации, которая исключает)))) доход брокерской фирмы от комиссии клиента — это рекомендация «накапливать». В сочетании с наличием рекомендации «покупать», вероятно, имеется в виду какой-то новый ( low cost) способ формирования лонг позиции ( воровать что ли?.. как накопить не покупая?.. натуральный обмен?.. ваучеры?)

Я надеюсь, что sell side аналитики не обидились на лёгкую шутку. В реальности мы их всех читаем, а лучших из них очень-очень уважаем.

( Читать дальше )

Частично отсюда:

www.investopedia.com/ask/answers/04/040204.asp#axzz2LtaQBGvp

Основное различие между этими двумя аналитиками является тип фирмы, на которые они работают и клиентами, которым они дают рекомендации. Sell side аналитик работает в брокерской или фирме, которая управляет отдельными счетами и дает рекомендации клиентам фирмы . Стандартные, широ известные рекомендации sell side аналитиков — это то, что каждый слышал много раз: «покупать», «держать», «нейтрально», «продавать». Эти рекомендации помогают клиентам принимать решения покупать или продать определенные акции. Это выгодно для брокерских фирм, потому что каждый раз, когда клиент принимает решение торговать акции, брокерские конторы получает комиссию от сделок. Это не означает, что sell side аналитики рекомендуют просто для создания потока сделок. Тем не менее, важно понимать, что этим аналитикам платят деньги брокеры. Конечно, и рекомендации направлены всё-таки не отдельным клиентам, а широкому кругу инвесторов. Когда вы рассматриваете sell side рекомендацию, важно определить, соответствует ли рекомендация вашему индивидуальному стилу инвестиций.

К чести sell side аналитиков они придумали форму рекомендации, которая исключает)))) доход брокерской фирмы от комиссии клиента — это рекомендация «накапливать». В сочетании с наличием рекомендации «покупать», вероятно, имеется в виду какой-то новый ( low cost) способ формирования лонг позиции ( воровать что ли?.. как накопить не покупая?.. натуральный обмен?.. ваучеры?)

Я надеюсь, что sell side аналитики не обидились на лёгкую шутку. В реальности мы их всех читаем, а лучших из них очень-очень уважаем.

( Читать дальше )

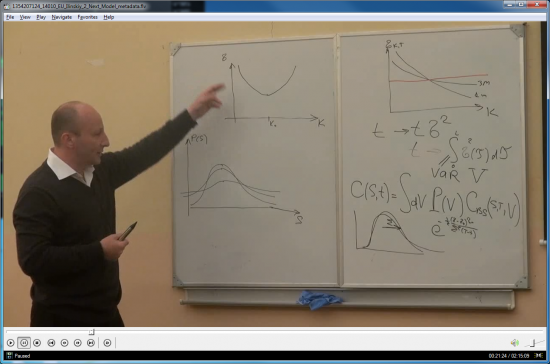

Воскресенье, есть время - ссылки на интересные лекции в сети.

- 24 февраля 2013, 18:05

- |

Суть некоммерческого проекта «Четверг 19.30»

chetverg1930.livejournal.com/

найти интересные мысли и, конечно, людей, кто может понятно рассказать о сложном и важном. Было бы здорово послушать «вживую». Но нельзя «объять необъятное». Вот ссылки на интересные лекции.

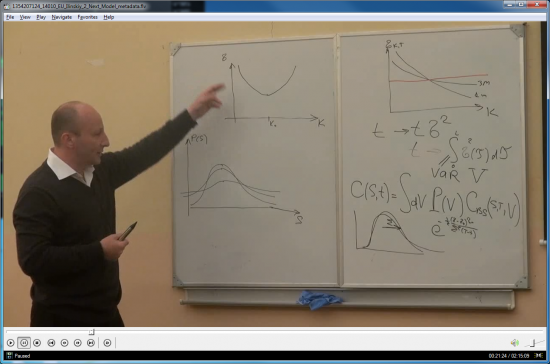

Начать я хотел бы с блестящих лекций Кирилла Ильинского, которые он читает в Питере в Европейском Университете. (На Смарт лабе уже были ссылки.)

Лекции поразительным образом сочетают в себе глубину материала и доступность изложения. Цикл лекций продолжается.

http://www.lektorium.tv/speaker/?id=3058

Кирилл Ильинский, управляющий партнер, директор по инвестициям и один из основателей компании Fusion Asset Management. Компания создана в 2004, имеет офисы в Лондоне и Москве, регулируется FSA. Продукты и услуги, предлагаемые компанией, основаны на приложении количественных методов к проблемам финансовой экономики. Компания специализируется на разработке, осуществлении и сопровождении защитных/хеджирующих стратегий для широкого круга клиентов: от финансовых компаний и финансовых институтов до крупных корпоративных клиентов. В кризисные месяцы 2007, 2008, 2010 и 2011 годов продукты Fusion входили в первые 5% фондов в мире по доходности в эти периоды. До основания Fusion Кирилл занимал различные должности в банке Chase Manhattan и, позже, JPMorgan Chase, работая в отделе аналитики экзотических опционов на акции, отделе торговли индексными опционами, отделе структурных продуктов и конвертируемых облигаций. В 2003 году он стал одним из основателей JP Morgan Debt-Equity Relative Value Group, в чью задачу входил поиск и реализация оптимальных защитных стратегий для кредитных книг банка и его избранных клиентов. Кирилл окончил Физический Факультет Ленинградского Государственного Университета (1992) и является кандидат физико-математических наук (ЛОМИ АН, 1994). После защиты диссертации с 1994 по 2000 гг. работал научным сотрудником в Институте Спектроскопии АН и сотрудником физического факультета Бирмингемского университета (Великобритания). К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы математической физики, теории конденсированного состояния и применения методов теоретической физики в моделировании финансовых процессов. В 2001 году его монография по неравновесному ценообразованию производных финансовых инструментов была опубликована ведущим финансовым издательством Wiley & Sons.

( Читать дальше )

chetverg1930.livejournal.com/

найти интересные мысли и, конечно, людей, кто может понятно рассказать о сложном и важном. Было бы здорово послушать «вживую». Но нельзя «объять необъятное». Вот ссылки на интересные лекции.

Начать я хотел бы с блестящих лекций Кирилла Ильинского, которые он читает в Питере в Европейском Университете. (На Смарт лабе уже были ссылки.)

Лекции поразительным образом сочетают в себе глубину материала и доступность изложения. Цикл лекций продолжается.

http://www.lektorium.tv/speaker/?id=3058

Кирилл Ильинский, управляющий партнер, директор по инвестициям и один из основателей компании Fusion Asset Management. Компания создана в 2004, имеет офисы в Лондоне и Москве, регулируется FSA. Продукты и услуги, предлагаемые компанией, основаны на приложении количественных методов к проблемам финансовой экономики. Компания специализируется на разработке, осуществлении и сопровождении защитных/хеджирующих стратегий для широкого круга клиентов: от финансовых компаний и финансовых институтов до крупных корпоративных клиентов. В кризисные месяцы 2007, 2008, 2010 и 2011 годов продукты Fusion входили в первые 5% фондов в мире по доходности в эти периоды. До основания Fusion Кирилл занимал различные должности в банке Chase Manhattan и, позже, JPMorgan Chase, работая в отделе аналитики экзотических опционов на акции, отделе торговли индексными опционами, отделе структурных продуктов и конвертируемых облигаций. В 2003 году он стал одним из основателей JP Morgan Debt-Equity Relative Value Group, в чью задачу входил поиск и реализация оптимальных защитных стратегий для кредитных книг банка и его избранных клиентов. Кирилл окончил Физический Факультет Ленинградского Государственного Университета (1992) и является кандидат физико-математических наук (ЛОМИ АН, 1994). После защиты диссертации с 1994 по 2000 гг. работал научным сотрудником в Институте Спектроскопии АН и сотрудником физического факультета Бирмингемского университета (Великобритания). К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы математической физики, теории конденсированного состояния и применения методов теоретической физики в моделировании финансовых процессов. В 2001 году его монография по неравновесному ценообразованию производных финансовых инструментов была опубликована ведущим финансовым издательством Wiley & Sons.

( Читать дальше )

Будующая аллокация активов.

- 23 февраля 2013, 23:07

- |

Текущий финансовый рынок, на мой взгляд, представляет собой не набор объектов рационального инвестирования, а скорее непрерывный набор возможностей " по впрыгиванию в уходящие поезда". Понятно, что если сесть не в ту «электричку», то: " а с платформы говорят, это город Ленинград"))).

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

( Читать дальше )

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

( Читать дальше )

теги блога Александр Минеев (vojd)

- CL

- quantitative finance

- quantitative research

- S&P500

- VolFix

- австралийский доллар

- анализ объемов

- аналитика

- боты

- брент

- валюты

- ВВП

- волатильность

- время

- ВТБ

- Газпром

- ГМК НорНикель

- государство

- ГП

- долг

- доллар

- евра

- евро

- Евро доллар

- евродоллар

- жизнь она такая

- золото

- иена

- индекс доллара

- К.Ильинский

- кипр

- Кирилл Ильинский

- контент

- корреляция

- кредит

- Кукл

- лайт свит

- лекции

- Лукойл

- лчи

- маркет профайл

- метод

- Натан

- наука

- нефть

- НОК 8

- обучение трейдингу

- объёмный агализ

- объёмный аназиз

- объёмный анализ

- объёмный анализ ри

- объёмный взгляд

- опрос

- опционы

- открытый интерес

- ОФЗ

- оффтоп

- охота на доллар

- профиль рынка

- процентные ставки

- психология

- рейтинг

- ри

- Риски

- росн

- роснефть

- рубль

- рынки

- рынок

- рыночная психология

- РЭШ

- Сбер

- Сбербанк

- северсталь

- семинар

- си

- сипи

- смартлаб

- структура

- твиттер

- торговые сигналы

- трежериз

- трежеря

- форекс

- хедж

- Четверг 19.30

- шорт