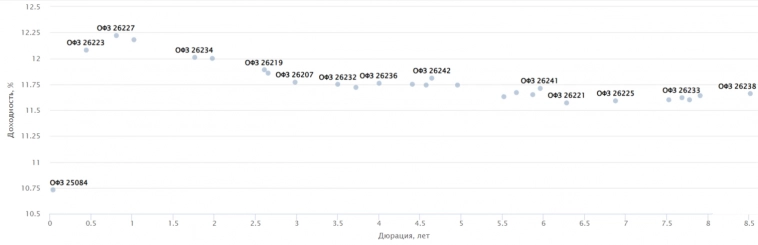

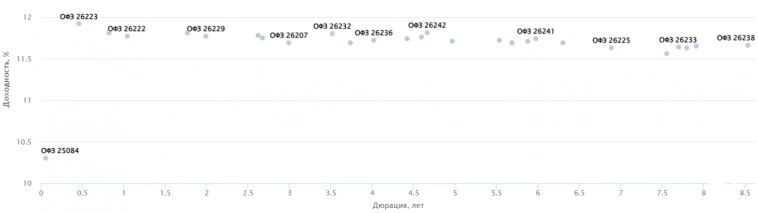

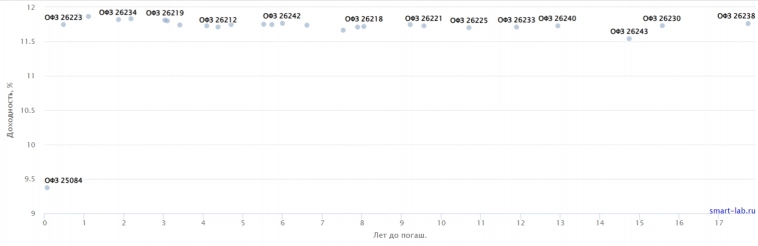

Минфин провёл аукцион ОФЗ и предложил инвесторам 1 выпуск, но зато какой (сильно полюбившийся финансовому сектору). На сегодняшний день у частных инвесторов/компаний есть несколько причин требовать премию в ОФЗ:

💬 Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, но видимо этого мало. Как минимум на октябрьском заседании речь будет идти о повышении её до 14-15%, индекс RGBI продолжает своё падение

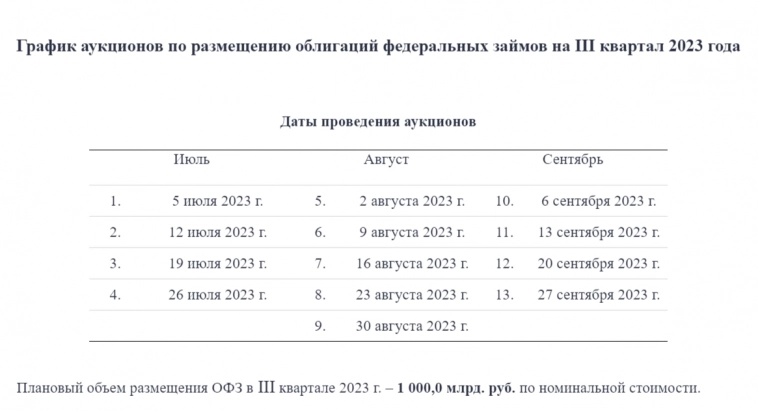

💬 Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, которая должна разрешиться с сокращением заимствований на 1₽ трлн, необходимо время

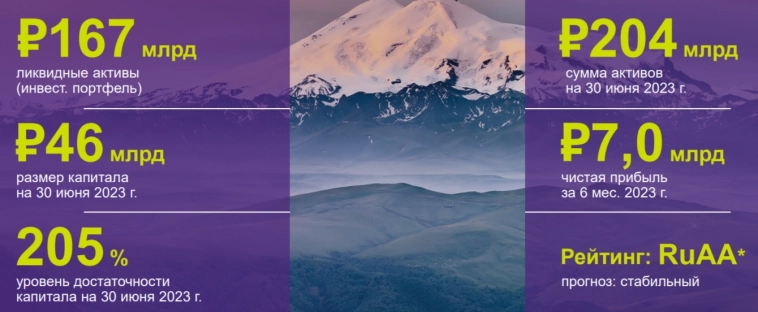

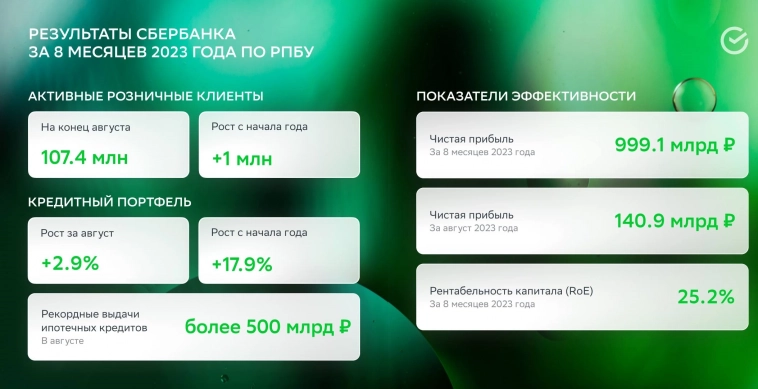

💬 Лучшая доходность в безрисковых инструментах, вклады можно открыть под +12% (акции происходят на Финуслугах, там прячутся лакомые %), при некрупных вложениях (до 1₽ млн) можно избежать налога, к сожалению с купонов вы этот налог заплатите в любом случае

Идёт борьба между банками и Минфином, регулятор не хочет уступать финансовым организациям, поэтому иногда Минфин уходит ни с чем.

Авто-репост. Читать в блоге >>>