Stodnes

Western Alliance Bancorporation, есть идея?

- 11 мая 2023, 16:47

- |

Western Alliance Bancorporation (#WAL) — 1 из тех самых региональных банков США сообщил сегодня о состоянии своих депозитов.

✏️ Общий объем депозитов 49,4 млрд на 9 мая, при этом рост депозитов за квартал составил 1,8 млрд (с 47,6 млрд на 31 марта).

Со 2 мая депозиты прибавили 600 млн (было с 48,8 млрд).

✅ Застрахованные депозиты составляли примерно 79% от общего объема депозитов на 9 мая, по сравнению с 68% на 31 марта. Доступные ликвидные средства примерно вдвое превышает объем незастрахованных депозитов по состоянию на 9 мая.

✏️ Увеличение депозитов на фоне повышенной волатильности рынка и проблем на конкурентов является примером силы и устойчивости банка и его отношений с клиентами. Наш прогноз по темпам роста депозитов в квартальном исчислении на уровне $2 млрд не изменился.

Мое мнение:

- Как мы помним, причиной падения банков был быстрый отток депозитов. У WAL с этим порядок, по предоставленным сведениям, и даже прирастать получается.

- Стало больше застрахованных депозитов = больших клиентов стало меньше, а мелких больше. Я думаю, что в данном случае это скорее плюс, т к при очередном перетекании денег из банка в банк WAL будет выглядеть надежным местом и для клиентов с суммами больше страховых.

( Читать дальше )

- комментировать

- 123

- Комментарии ( 2 )

Как приготовиться к кризису

- 05 мая 2023, 13:22

- |

💬 Когда вокруг говорят о надвигающейся рецессии, геополитическая обстановка накалена, а в крупнейшей экономике мира один за другим банкротятся крупные банки – самое время:

Запасаться гречкой)- Адаптировать стратегию под текущие и наиболее вероятные сценарии.

- Проверить свой инвест. портфель на предмет какой-нибудь дряни, что завалялась с эпохи безудержного роста всего и вся, что торгуется на бирже.

- Составить список покупок, чтоб в самый страшный момент не дать слабину и таки нажать кнопку «buy».

Пункт № 1 — Греча

Пропустим. Мы же серьезные люди, ну какая гречка? Только рис длиннозерный). Очевидно же. 😎

Пункт № 2 – Стратегия

Если у вас ее еще нет, то самое время срочно обзавестись. Она нужна даже в спокойные времена, но в период неопределенности ее важность возрастает до уровня Босс.

✅ При наличии стратегии у вас будет четкий план как нужно действовать. Пересидеть просадку портфеля 30-50% гораздо проще, если это у вас допускается планом, и вы на это психологически готовы.

( Читать дальше )

Еще 1 американскому банку сильно поплохело 💔

- 26 апреля 2023, 23:09

- |

First Republic Bank (#FRC) — по состоянию на 31 декабря был 12-м по величине банком страны.

✏️ из статьи на Yahoo: «В понедельник банк изложил свою стратегию выживания — планирует увеличить свои застрахованные депозиты, сократить заимствования, которые он использовал для покрытия снятия средств клиентами, сократить свой баланс и сократить штат сотрудников на 20-25%, чтобы сократить расходы.

Он также рассматривает другие «стратегические» варианты, включая продажу или привлечение дополнительного капитала.»

Коротко о важном:

♻️ Банк отчитался о существенно большем, чем ожидалось оттоке депозитов => его акции сильно падают => это пугает оставшихся вкладчиков. Круг замкнулся. Самосбывающийся прогноз.

🛎 Экстренные меры спасения выглядят отчаянно.

🧐 Регуляторы как-то не спешат на помощь. Поговариваю, что мол может и не будем всех спасать в этот раз.

💰 Этому банку скидывались деньгами крупные банки (но для них это скорее не существенно).

Мои мысли:

💭 Как я понимаю, никому такой банк без доплаты со стороны гос. органов не нужен, даже по цене около 1 млрд $ (раньше стоил около 30 млрд).

( Читать дальше )

Что там с региональными банками США?

- 13 марта 2023, 07:46

- |

Сегодня в гостях «CNN»:

💬 Правительство США в 12 марта 2023 г/ (воскресенье, вечер) предприняло экстраординарную акцию по восстановлению доверия к банковской системе и гарантировало, что клиенты обанкротившегося банка Silicon Valley Bank #SIVB получат доступ ко всем своим деньгам, начиная с понедельника.

💬 В связи с этим правительство также закрыло Signature Bank #SBNY, региональный банк, который в последние дни балансировал на грани краха. Клиенты Signature получат аналогичную сделку.

👉 Размер страхования составляет не более 250 тысяч долларов США.

💬 В совместном заявлении в воскресенье министр финансов Джанет Йеллен, председатель Федеральной резервной системы Джером Пауэлл и председатель Федеральной корпорации страхования депозитов (FDIC) Мартин Дж. Грюнберг заявили, что FDIC гарантируя все депозиты — даже незастрахованные деньги, которые клиенты хранили в обанкротившихся банках, — правительство стремилось предотвратить дальнейшее изъятие банковских счетов и помочь компаниям, размещавшим крупные суммы в банках, продолжать получать заработную плату и финансировать свою деятельность.

( Читать дальше )

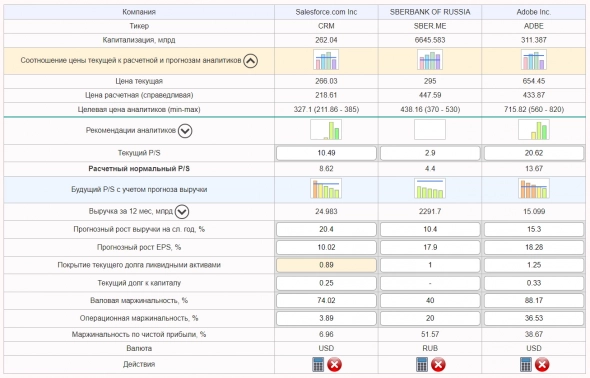

Updata программы "Расчет справедливой цены акции"

- 18 февраля 2022, 09:00

- |

Примерно 2 месяца назад я написал пост на смартлабе о расчете справедливой цены акции через показатель P/S. В нем я привел свои мысли почему возможен и нужен расчет справедливой цены акций, а также показал программку, которая выполняет этот расчет. Повторяться не буду, суть теории не изменилась, кому интересно, можно почитать в прошлом посте или под программой есть этот же текст, почти слово в слово.

Кратко напомню, что программа считает «нормальный» P/S на основе фундаментальных параметров и прогнозов изменения выручки и прибыли на акцию. Затем через соотношение рассчитывает справедливую стоимость акции.

За 2 месяца я серьезно улучшил программу и хочу показать, что изменилось.

К тому же, пришло время считать. Если на момент публикации прошлого поста был общий почти безостановочный рост рынков и по ощущениям было «покупай хоть что, оно вырастет», то сейчас ситуация изменилась. Если вы, как и я, не знаете где дно и собираетесь что-то

( Читать дальше )

Расчет справедливой цены акций (программа)

- 12 декабря 2021, 20:05

- |

Никогда такого не было и вот опять — кто-то сделал калькулятор… расчета справедливой цены акций.

Не спешите кидать помидоры. Давайте обсудим такую возможность. Я утверждаю, что с некоторыми допущениями, такой расчет может быть произведен.

Почему возможен и нужен расчет справедливой цены акций?

Очень актуальный вопрос — по какой цене покупать акции? Я считаю, что на этот вопрос может помочь ответить коэффициент P/S (но он не должен быть единственным критерием). P/S = 10 — это дорого? Просто по цифрам — очень дорого, но если у компании стабильно растет выручка по 50% в год и увеличивается прибыльность, то у нас и не будет шанса увидеть P/S = 1, пока сохраняются такие темпы.

В нашем случае, справедливая цена акций вычисляется на основе «нормального» значения коэффициента P/S. С точки зрения оценки бизнеса, наш субъективный «нормальный» коэффициент P/S вполне может быть определен по ряду показателей, таких как: маржинальность валовая и операционная, уровень долга и способность его обслуживать, прогноз изменения выручки и прибыли. Все эти показатели определяют ценность бизнеса.

( Читать дальше )

теги блога Stodnes

- иллюзия кластеризации

- bitcoin

- CARNIVAL

- ccl

- first republic bank

- globaltrans

- Incyte

- NVDA

- Nvidia

- paypal holdings

- PYPL

- S&P500

- акции

- акции США

- банки США

- банки США

- биткоин

- валюта

- Второе дно

- делистинг акций

- денежно-кредитная политика

- дивиденды

- доллар

- инвестирование

- инвестиции

- инфляция

- квартальный отчет

- Ключевая ставка ЦБ РФ

- когнитивные искажения

- кризис

- Криптовалюты

- отчёт

- оффтоп

- ошибка выжившего

- программа

- психология

- пузырь

- развитие

- справедливая стоимость

- справедливая цена

- ставка ЦБ РФ

- стратегия

- торговый софт

- трейдинг

- фондвый рынок

- фондовый рынок

- ФРС

- Фундаментальный анализ акций

- ЦБ РФ

- экономика России

- юмор