Солид Брокер

Утренний комментарий по финансовым рынкам за 28.10.2019

- 28 октября 2019, 10:23

- |

Доброе утро!

• США и Китай сообщили о продвижении по торговому соглашению, чего оказалось достаточно для роста американских индексов в пятницу, при этом о подписании итогового документа речи пока не было. В выходные появилась информация и том, что было достигнуто финальное соглашение по поставкам мяса птицы из США. Понятно, что инвесторы ждут более серьезного прогресса, однако положительные отчеты пока помогают и без него.

• Сегодня особое внимание будет приковано к результатам Google и AT&T. Главным же событием недели станет решение ФРС по ключевой ставке в среду. Сейчас преобладают ожидания по ее снижению на 25 б.п., что также поддерживает рынки.

• Нефть продолжает рост после выхода из консолидации и закрепления выше ключевых уровней. В пятницу стало известно, что число буровых установок за неделю сократилось на 16 единиц – это сильнейшее снижение с апреля 2019. В начале недели Brent может дойти до 63 за баррель.

• Банк России в пятницу снизил ключевую ставку сразу на 50 б.п., опираясь на замедление инфляции и инфляционных ожиданий населения. Прогноз по индексу потребительских цен на 2019 был смещен с 4-4.5% до 3.2-3.7%, что стало основной причиной укрепления рубля. Российская валюта сохраняет потенциал роста, особенно при снижении ставки ФРС.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рекомендуем присмотреться с покупке рубля

- 25 октября 2019, 17:19

- |

Вместо этого сегодня ЦБ снизил ставку сразу на 0,5%, удовлетворив ожидания рынка, который закладывал такое снижение.

Рубль ожидаемо отреагировал укреплением на 30 копеек, сохранив перспективу дальнейшего укрепления до конца года.

Исходя из заявлений, ЦБ сохраняет вероятность еще одного снижения ставки до конца года как минимум до уровня 6,25%.

Следующее заседание состоится 13 декабря.

В краткосрочной перспективе, снижение ставки является позитивным фактором для российского рынка.

Рубль становится более привлекательным для иностранных инвесторов, а это в свою очередь отражается на росте фондового рынка.

Последние недели мы наблюдаем устойчивый рост российских акций, при этом вчера индекс ММВБ обновил исторический максимум.

Интерес к рынку отчасти обосновывается еще и тем, что на фоне снижения ключевой ставки снижаются и доходности по депозитам.

В краткосрочной перспективе (1-2 месяца) рекомендуем присмотреться к покупке рубля. Есть все основания для укрепления.

Зарабатывайте на идеях персонального брокера

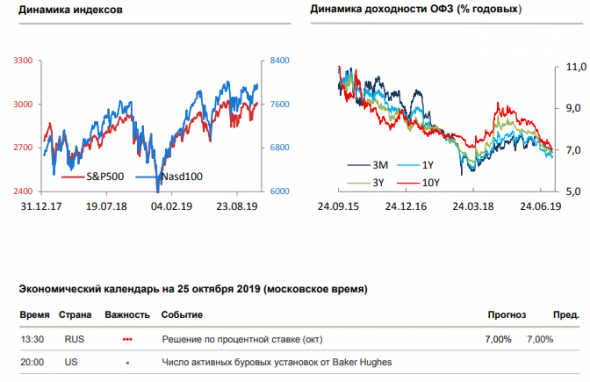

Утренний комментарий по финансовым рынкам за 25.10.2019

- 25 октября 2019, 10:05

- |

• Американские индексы в ходе вчерашних торгов формально закрылись в плюсе, однако преобладали скорее негативные новости и квартальные отчеты. Из компаний, на которые инвесторы обращают особое внимание, положительными можно считать результаты Microsoft, который увеличил чистую прибыль на 21% при росте выручки.

• На последнем для Марио Драги заседании ЕЦБ в качестве главы организации ключевая ставка была ожидаемо сохранена на нулевом уровне, но подтвержден новый раунд количественного смягчения, который стартует с 1 ноября.

• Цены на нефть марки Brent продолжают рост после закрепления выше уровня $60 за баррель в рамках наших ожиданий. При сопутствующей динамике мировых площадок состоится тестирование уровня $62.

• ЦБ РФ сегодня примет решение по ключевой ставке – в ее снижении сомнений нет, не исключено, что будет пересмотр сразу на 50 б.п. Такой шаг усилит давление на рубль, но позитивно скажется на динамике фондовых индексов.

• НЛМК представил и слабый отчет со снижением выручки на 9%, чистой прибыли на 34%, и сообщил о дивидендах за 3 кв. – 3.22 рубля по сравнению с 6.04 руб. годом ранее. Считаем, что на этом фоне снижение акций сектора продолжится.

Более подробный отчет

Зарабатывайте на идеях персонального брокера

Власти помогут застройщикам избежать судов. Как это повлияет на акции ЛСР и ПИК?

- 24 октября 2019, 18:44

- |

Как это повлияет на акции ЛСР и ПИК

Аналитик Вадим Кравчук из ИФК «Солид» считает, что законопроект не окажет сильного влияния на акции ПИК и ЛСР. За 2018 год по подобным искам компании выплатили всего ₽3,5 млрд. При этом годовая выручка одного только ЛСР в 2018 составила ₽146 млрд. Малый масштаб судебных разбирательств не останавливает застройщиков от того, чтобы называть ситуацию «потребительским терроризмом».

Сейчас вся строительная отрасль будет адаптироваться к новым условиям ведения бизнеса после появления эскроу-счетов. В этой ситуации лидеры рынка, такие как ПИК и ЛСР, имеют конкурентное преимущество. Однако нужно учитывать, что спрос на жилье замедляется, поэтому большого потенциала для роста акций этих компаний пока нет, указал Кравчук.

( Читать дальше )

Утренний комментарий за 24 октября

- 24 октября 2019, 10:13

- |

• Вопрос Brexit остается нерешенным, но опасения «жесткого» сценария практически находятся на ноле. Никто не сомневается, что Европа предоставит очередную отсрочку, вчера проводились консультации по этом поводу, но вопрос о сроках этой отсрочки остается открытым.

( Читать дальше )

О прогнозе ключевой ставки

- 23 октября 2019, 19:16

- |

Всего до конца текущего года должно состояться два плановых заседания совета директоров ЦБ РФ, на которых будут приниматься решения по ставке, последнее состоится в декабре.

"Банк России в ближайшую пятницу пойдет на еще одно снижение ключевой ставки, вопрос лишь в том, сколько пересмотров будет до конца 2019 года и на какую величину, — полагает Вадим Кравчук, эксперт ИФК «Солид». — Мы считаем, что ставка будет снижена на 25 б. п., после чего ЦБ РФ может воздержаться от активных действий до начала 2020 года".

( Читать дальше )

Утренний комментарий за 23 октября

- 23 октября 2019, 10:04

- |

• От полноценного одобрения соглашения с ЕС в 3-х дневный срок британские парламентарии отказались, решив взять больше времени. В итоге нынешнее соглашение вновь подверглось критике, а Джонсон сообщил о подготовке к «жесткому» сценарию и высокой неопределенности.

( Читать дальше )

Покупка Россети и Норникель

- 22 октября 2019, 18:14

- |

За прошедшую неделю общая доходность рекомендаций сократилась за счет закрытых по стоп-лосс позиций по Мосбирже и Интер РАО, продолжаем удерживать акции Башнефти.

В ближайшие дни обращаем внимание на бумаги Норникеля, которые торгуются с гэпом после выплаты дивидендов и интересны для покупки, а также на акции Россети ао — компания стабильно улучшает финансовые показатели, а также интересна с технической точки зрения.

Покупка Норникель

Акции Норникеля неоднократно упоминались нами ранее в рамках еженедельных обзоров. Это одна из самых сильных компаний в 2019 году, дальнейшие перспективы которой также внушают оптимизм. Несмотря на значительный рост котировок в последние годы, акции компании не являются переоцененными. Одними дивидендами обеспечивается доходность выше средней на российском рынке. 27 сентября акционеры, в частности, одобрили выплату в размере 884 рубля на одну акцию. Годом ранее за аналогичный период было выплачено 776 рублей. Общая доходность по итогам 12 месяцев в любом случае превысит 10%. Спрос на добываемые металлы Группы остается стабильно высоким. Это касается, как никеля, так и палладия и меди. Большинство авторитетных аналитиков прогнозируют рост цен на них в течение нынешнего и следующего года. Ранее мы уже отмечали, что корпоративный спор ключевых акционеров по поводу распределения денежных потоков (инвестиции в добычу или дивиденды) сейчас исчерпан, тогда как ранее это беспокоило ряд инвесторов. Сейчас акции Норникеля торгуются уже без выплаченных за 1 полугодие дивидендов. На наш взгляд, на закрытие дивидендного гэпа потребуется немного времени, это должно произойти в ближайшие недели. По итогам 1 полугодия компания сумела увеличить чистую прибыль на 81% к аналогичному периоду прошлого года при росте выручки на 8%, хотя большая часть этого достижения и достигнута благодаря положительным курсовым разницам. Считаем, что акции компании продолжат рост и в обозримом будущем достигнут 17 тыс. рублей за одну акцию.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 22.10.2019

- 22 октября 2019, 10:04

- |

• Американские площадки закрылись ростом за счет ряда положительных новостей, касающихся торговых переговоров. Позитивные оценки происходящему были предоставлены как со стороны Китая, так и со стороны Трампа. Кроме того, была анонсирована дата новой встречи – в эту пятницу переговорщики попытаются завершить обсуждение первой части соглашения.

• Парламент Великобритании вчера вновь отказался голосовать по проекту соглашения с ЕС, предложенному Джонсоном. Таким образом, законодатели рассчитывают исключительно на то, что Европа в очередной раз согласится предоставить отсрочку.

( Читать дальше )

Стоит ли покупать акции Лукойла?

- 21 октября 2019, 17:56

- |

Главным фактором позитивной переоценки ценных бумаг стало изменение дивидендной политики, которое приведет к заметному росту див. выплат для акционеров.

Если ранее на эти цели направлялось не менее 25% от чистой прибыли по МСФО, то теперь акционеры получат 100% свободного денежного потока, который будет корректироваться на расходы по обратному выкупу акций и проценты, уплачиваемые в качестве обслуживания долга.

Если говорить о конкретных примерах, то за 2018 год суммарно было выплачено 188 млрд. рублей (примерно 279 руб. на 1 акцию) или 30% от чистой прибыли, но если бы выплата производилась по новым правилам, то на 1 акцию пришлось бы уже 668 рублей.

Доходность по текущим ценам в первом случае 4.8%, а во втором 11.7%.

Таким образом Лукойл может стать одним из лидеров российского рынка по дивидендной доходности, что обеспечит дальнейший рост спроса на акции.

( Читать дальше )