SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Солид Брокер

Утренний комментарий по финансовым рынкам за 23.05.2019

- 23 мая 2019, 10:17

- |

Внешний фон оцениваем, как нейтральный

• Опубликованные протоколы с последнего заседания ФРС произвели нейтральный эффект на рынки. Федрезерв теперь не планирует торопиться с повышением ставки даже в случае улучшения экономической ситуации, так как сохраняется беспокойство относительно темпов экономического роста и достижения цели по инфляции.

• Нефть предсказуемо перешла к снижению после очередного роста запасов в США, а также из-за предполагаемых уступок Ираку для покупки сырья у Ирана. Озвученная нами ранее цель $70 по Brent почти достигнута, но существуют условия и для дальнейшего снижения.

• Рубль продолжает укрепляться вследствие сохранения высокого спроса на российские облигации. В ходе аукционов Минфина удалось привлечь 96.3 млрд. рублей.

• Росстат опубликовал достаточно сильные данные по росту промышленного производства в РФ. По итогам апреля +4.9% в годовом выражении, темпы за 4 месяца 2019 года примерно на уровне прошлого года (+2.8%).

( Читать дальше )

• Опубликованные протоколы с последнего заседания ФРС произвели нейтральный эффект на рынки. Федрезерв теперь не планирует торопиться с повышением ставки даже в случае улучшения экономической ситуации, так как сохраняется беспокойство относительно темпов экономического роста и достижения цели по инфляции.

• Нефть предсказуемо перешла к снижению после очередного роста запасов в США, а также из-за предполагаемых уступок Ираку для покупки сырья у Ирана. Озвученная нами ранее цель $70 по Brent почти достигнута, но существуют условия и для дальнейшего снижения.

• Рубль продолжает укрепляться вследствие сохранения высокого спроса на российские облигации. В ходе аукционов Минфина удалось привлечь 96.3 млрд. рублей.

• Росстат опубликовал достаточно сильные данные по росту промышленного производства в РФ. По итогам апреля +4.9% в годовом выражении, темпы за 4 месяца 2019 года примерно на уровне прошлого года (+2.8%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Прогноз курса доллара: рубль в проигрышном положении

- 22 мая 2019, 18:18

- |

Курс доллара снова снизился в ходе торгов на Московской бирже во вторник, 21 мая. Под конец дня «американец» подешевел на 10 копеек до 64,41, а евро потерял 17 копеек, снизившись до 71,88.

Несмотря на эти новости, многие эксперты по-прежнему не верят в хорошие перспективы российской валюты и дают сдержанные прогнозы курса доллара.

Так, наш ведущий аналитик Вадим Кравчук считает, что потенциал дальнейшего укрепления «деревянного» ограничен, несмотря на положительную динамику последних дней.

Почему растет курс рубля

«Рубль долгое время является одной из наиболее сильных валют среди развивающихся рынков, тогда как в 2018, наоборот, находился среди аутсайдеров. Помогает российской валюте целый комплекс причин, среди которых особенно нужно выделить положительное сальдо платежного баланса, высокий спрос на рублевые облигации (на аукционах по размещению ОФЗ, которые проводит Минфин, уже несколько раз в 2019 был обновлен рекорд), а также растущую нефть», — поясняет аналитик.

( Читать дальше )

Несмотря на эти новости, многие эксперты по-прежнему не верят в хорошие перспективы российской валюты и дают сдержанные прогнозы курса доллара.

Так, наш ведущий аналитик Вадим Кравчук считает, что потенциал дальнейшего укрепления «деревянного» ограничен, несмотря на положительную динамику последних дней.

Почему растет курс рубля

«Рубль долгое время является одной из наиболее сильных валют среди развивающихся рынков, тогда как в 2018, наоборот, находился среди аутсайдеров. Помогает российской валюте целый комплекс причин, среди которых особенно нужно выделить положительное сальдо платежного баланса, высокий спрос на рублевые облигации (на аукционах по размещению ОФЗ, которые проводит Минфин, уже несколько раз в 2019 был обновлен рекорд), а также растущую нефть», — поясняет аналитик.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 22.05.2019

- 22 мая 2019, 09:46

- |

Внешний фон оцениваем, как нейтральный.

• Индексы США завершили вчерашний день в плюсе в пределах 1%, что связано, скорее, с отсутствием новых негативных новостей по торговому спору, нежели с появлением поводов для оптимизма. С технической точки зрения американские площадки ушли от опасных уровней, но фундаментальные риски сохраняются.

• Макростатистика сейчас также не выступает фактором роста. Вчера вышли слабые данные по вторичным продажам жилья в США – спад на 0.4% в апреле вместо прогнозируемого роста на 2.7%. Китай сообщил о замедлении темпов роста промышленного производства и розничных продаж.

• Индекс Московской биржи уверенно обновил максимум, прибавив 1.75%. Наиболее весомый вклад в общий рост внес Газпром, акции которого прибавили 3.49% после подтверждения рекордных дивидендов.

• Мечел также отметился с положительной точки зрения. По привилегированным акциям рекомендована выплата 18.21 руб., на фоне чего котировки бумаг могут вернуться к значениям прошлого года – 127-130 руб., несмотря на проблемы с долгом.

( Читать дальше )

• Индексы США завершили вчерашний день в плюсе в пределах 1%, что связано, скорее, с отсутствием новых негативных новостей по торговому спору, нежели с появлением поводов для оптимизма. С технической точки зрения американские площадки ушли от опасных уровней, но фундаментальные риски сохраняются.

• Макростатистика сейчас также не выступает фактором роста. Вчера вышли слабые данные по вторичным продажам жилья в США – спад на 0.4% в апреле вместо прогнозируемого роста на 2.7%. Китай сообщил о замедлении темпов роста промышленного производства и розничных продаж.

• Индекс Московской биржи уверенно обновил максимум, прибавив 1.75%. Наиболее весомый вклад в общий рост внес Газпром, акции которого прибавили 3.49% после подтверждения рекордных дивидендов.

• Мечел также отметился с положительной точки зрения. По привилегированным акциям рекомендована выплата 18.21 руб., на фоне чего котировки бумаг могут вернуться к значениям прошлого года – 127-130 руб., несмотря на проблемы с долгом.

( Читать дальше )

Роснефть выставляет на продажу треть заправок Башнефть

- 21 мая 2019, 11:05

- |

«Башнефть-розница», управляющая розничной сетью «Башнефти», намерена заказать оценку рыночной стоимости 186 АЗС компании в Башкирии и Оренбургской области.

В основном речь идет о заправочной сети в Башкирии: предпродажную подготовку здесь проходят 168 станций, в Оренбургской области — 18. Результаты оценки должны быть готовы к концу августа.

Тем самым «Башнефть» исполняет предписание ФАС, которая в 2016 году, одобряя сделку по продаже АНК «Роснефти», обязала покупателя продать АЗС «Башнефти» в регионах, где доля компании на розничном рынке топлива превышает 50%.

Отмечалось, что кроме Башкирии и Оренбургской области «Башнефть» должна будет продать заправки в Курганской, Ульяновской, Смоленской, Самарской, Саратовской и Челябинской областях.

Их оценка не заказана. Причины в «Башнефти» не пояснили.

Наш ведущий аналитик Вадим Кравчук считает, что спрос на различные активы низок:

Источник https://www.kommersant.ru

Интернет-трейдинг с комфортным брокером!

В основном речь идет о заправочной сети в Башкирии: предпродажную подготовку здесь проходят 168 станций, в Оренбургской области — 18. Результаты оценки должны быть готовы к концу августа.

Тем самым «Башнефть» исполняет предписание ФАС, которая в 2016 году, одобряя сделку по продаже АНК «Роснефти», обязала покупателя продать АЗС «Башнефти» в регионах, где доля компании на розничном рынке топлива превышает 50%.

Отмечалось, что кроме Башкирии и Оренбургской области «Башнефть» должна будет продать заправки в Курганской, Ульяновской, Смоленской, Самарской, Саратовской и Челябинской областях.

Их оценка не заказана. Причины в «Башнефти» не пояснили.

Наш ведущий аналитик Вадим Кравчук считает, что спрос на различные активы низок:

Список потенциальных покупателей АЗС очень ограничен.

Это может быть либо ЛУКОЙЛ, либо „Газпром нефть“, но сделка для них вряд ли интересна.

К тому же долгосрочные стратегии этих компаний не предполагают значительного увеличения числа АЗС: акцент сделан на качество и маржинальность.

Продажа топлива в розницу для вертикально интегрированных компаний является низкомаржинальной, зачастую убыточной, хотя сейчас они и получают компенсации через бюджетные субсидии

Но крупные сделки в этой отрасли не проводились давно — с момента, когда сама „Башнефть“ активно увеличивала свою сеть

Источник https://www.kommersant.ru

Интернет-трейдинг с комфортным брокером!

Утренний комментарий по финансовым рынкам за 21.05.2019

- 21 мая 2019, 10:09

- |

Внешний фон оцениваем, как нейтральный.

• США внесли Huawei в черный список и сотрудничество с ней должны будут прекратить все американские партнеры, в том числе Google и производители полупроводников. Ответом Китая могут стать ограничения к Apple, на фоне чего растет вероятность продолжения коррекции индексов.

• Пауэлл в ходе своего выступления отметил, что давать оценку торговым переговорам преждевременно, то есть и дальнейших стимулов от регулятора ожидать пока рано, хотя сигналы к этому есть. Член FOMC Буллард, например, планирует агрессивнее настаивать на снижении ключевой ставки.

• Сырьевые цены попытались отвязаться от динамики мировых рынков, но не сумели. Потенциальное снижение спроса со стороны Китая важнее, чем перспективы продления сделки ОПЕК+ на второе полугодие 2019.

• Компания Русагро стала одним из лидеров фондовой секции после публикации сильного отчета за 1 кв. 2019. Считаем, что акции Русагро продолжат рост и достигнут 880-900 в течение года.

( Читать дальше )

• США внесли Huawei в черный список и сотрудничество с ней должны будут прекратить все американские партнеры, в том числе Google и производители полупроводников. Ответом Китая могут стать ограничения к Apple, на фоне чего растет вероятность продолжения коррекции индексов.

• Пауэлл в ходе своего выступления отметил, что давать оценку торговым переговорам преждевременно, то есть и дальнейших стимулов от регулятора ожидать пока рано, хотя сигналы к этому есть. Член FOMC Буллард, например, планирует агрессивнее настаивать на снижении ключевой ставки.

• Сырьевые цены попытались отвязаться от динамики мировых рынков, но не сумели. Потенциальное снижение спроса со стороны Китая важнее, чем перспективы продления сделки ОПЕК+ на второе полугодие 2019.

• Компания Русагро стала одним из лидеров фондовой секции после публикации сильного отчета за 1 кв. 2019. Считаем, что акции Русагро продолжат рост и достигнут 880-900 в течение года.

( Читать дальше )

Почему Россети +6%?

- 20 мая 2019, 18:36

- |

Сегодня активнее других на рынке растут Россети ао: +6%

Потенциал дивидендных выплат у россетей выше, чем у газпрома.

Компания может выплатить 30млрд дивидендов, и в это с случае доходность составит 13%.

Так же в ближайшем будущем планируется значительная переоценка капитализации россетей.

В начале апреля начал расти спрос на акции эмитента, а вслед за повышением дивидендов в газпроме, на следующий день начала расти активность и в россетях.

По некоторым оценкам потенциал роста в бумаге составляет более 600%.

Сейчас нужно ждать коррекционного снижения, после которого можно присмотреться к покупкам.

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход

Потенциал дивидендных выплат у россетей выше, чем у газпрома.

Компания может выплатить 30млрд дивидендов, и в это с случае доходность составит 13%.

Так же в ближайшем будущем планируется значительная переоценка капитализации россетей.

В начале апреля начал расти спрос на акции эмитента, а вслед за повышением дивидендов в газпроме, на следующий день начала расти активность и в россетях.

По некоторым оценкам потенциал роста в бумаге составляет более 600%.

Сейчас нужно ждать коррекционного снижения, после которого можно присмотреться к покупкам.

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход

Утренний комментарий по финансовым рынкам за 20.05.2019

- 20 мая 2019, 09:52

- |

Внешний фон оцениваем, как нейтральный.

• Индексы США последнюю сессию прошлой недели завершили снижением, несмотря на отмену пошлин на сталь и алюминий для Канады и Мексики, а также решение отложить повышение тарифов на ввоз авто и комплектующих из Европы на 6 месяцев.

• Итоги встречи мониторингового комитета ОПЕК+ оказывают поддержку нефтяным ценам. Страны-участники перенесли вопрос продления соглашения до июня. В апреле сделка выполнялась на 168%, а замещение поставок из Ирана не обсуждалось, поэтому Brent может вернуться выше $75.

• Рубль в последние недели выглядит заметно лучше других валют развивающихся рынков, дальнейшее укрепление будет зависеть от спроса на рублевые активы, который пока остается высоким.

• Совет директоров Сургутнефтегаза рекомендовал выплатить 7.62 руб. на привилегированную акцию.

( Читать дальше )

• Индексы США последнюю сессию прошлой недели завершили снижением, несмотря на отмену пошлин на сталь и алюминий для Канады и Мексики, а также решение отложить повышение тарифов на ввоз авто и комплектующих из Европы на 6 месяцев.

• Итоги встречи мониторингового комитета ОПЕК+ оказывают поддержку нефтяным ценам. Страны-участники перенесли вопрос продления соглашения до июня. В апреле сделка выполнялась на 168%, а замещение поставок из Ирана не обсуждалось, поэтому Brent может вернуться выше $75.

• Рубль в последние недели выглядит заметно лучше других валют развивающихся рынков, дальнейшее укрепление будет зависеть от спроса на рублевые активы, который пока остается высоким.

• Совет директоров Сургутнефтегаза рекомендовал выплатить 7.62 руб. на привилегированную акцию.

( Читать дальше )

Почему Сургутнефтегаз +3?

- 17 мая 2019, 19:28

- |

Сегодня активностью на рынке отмечается Сургутнефтегаз ап: +3%

Совет директоров подтвердил наши ожидания по дивидендам Сургута АП с точностью до сотых.

Выплатят 7.62р на привилегированную акцию, что соответствует 19.4% грязной доходности.

На наш взгляд — был отличный повод для фиксации позиций на годовых отчётах, но сейчас дают шанс опоздавшим.

Акцию обходим стороной, а любителям опциона на доллар желаем набраться терпения

Зарабатывайте на идеях персонального брокера

Совет директоров подтвердил наши ожидания по дивидендам Сургута АП с точностью до сотых.

Выплатят 7.62р на привилегированную акцию, что соответствует 19.4% грязной доходности.

На наш взгляд — был отличный повод для фиксации позиций на годовых отчётах, но сейчас дают шанс опоздавшим.

Акцию обходим стороной, а любителям опциона на доллар желаем набраться терпения

Зарабатывайте на идеях персонального брокера

Утренний комментарий по финансовым рынкам за 17.05.2019

- 17 мая 2019, 09:50

- |

Внешний фон оцениваем, как нейтральный.

• США пересматривают отношения не только с Китаем – накануне было решено отменить льготный режим для Турции, что вызовет очередную волну продаж лиры. В то же время пошлины на ввоз турецкой стали были снижены с 50% до 25% из-за локального дефицита металлов на внутреннем рынке.

• Нефть Brent торгуется вблизи $73 за баррель, опасения относительно ухудшения геополитической обстановки на Ближнем Востоке сохраняются. Более глобальным фактором поддержки цен остается снижение предложения сырья на рынке с начала года.

• Профицит внешней торговли и текущего счета платежного баланса, по сообщению ЦБ РФ, в апреле практически не изменились.По нашим оценкам, в мае наблюдается аналогичная тенденция, что помогает рублю.

• Лукойл планирует сократить уставной капитал, для этого будет объявлена оферта на выкуп акций по цене 5450. Бумаги компании интересны для покупки как спекулятивно, так и на среднесрочную перспективу.

( Читать дальше )

• США пересматривают отношения не только с Китаем – накануне было решено отменить льготный режим для Турции, что вызовет очередную волну продаж лиры. В то же время пошлины на ввоз турецкой стали были снижены с 50% до 25% из-за локального дефицита металлов на внутреннем рынке.

• Нефть Brent торгуется вблизи $73 за баррель, опасения относительно ухудшения геополитической обстановки на Ближнем Востоке сохраняются. Более глобальным фактором поддержки цен остается снижение предложения сырья на рынке с начала года.

• Профицит внешней торговли и текущего счета платежного баланса, по сообщению ЦБ РФ, в апреле практически не изменились.По нашим оценкам, в мае наблюдается аналогичная тенденция, что помогает рублю.

• Лукойл планирует сократить уставной капитал, для этого будет объявлена оферта на выкуп акций по цене 5450. Бумаги компании интересны для покупки как спекулятивно, так и на среднесрочную перспективу.

( Читать дальше )

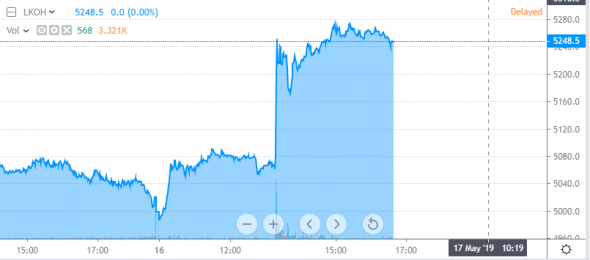

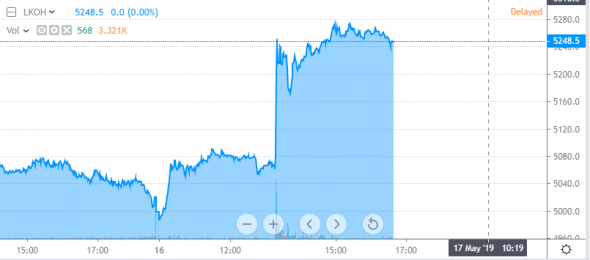

Почему Лукойл +5 и что делать с акциями компании?

- 16 мая 2019, 16:55

- |

Сегодня активнее других на рынке торгуются бумаги Лукойла +5%

Совет директоров рекомендовал 155 руб на акцию (не включая промежуточные дивы за 9 месяцев).

С учетом ранее выплаченных суммарно получится 250 руб.

Так же в июне Лукойл рассмотрит выкуп до 35 млн акций (чуть меньше 5% всего объёма).

Сейчас бумага находилась в коррекции с начала апреля, пришло время увеличивать позицию.

Цена покупок сейчас 5050-5150. Целевые ориентиры 6200-6400.

Рекомендуем покупать

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход

Совет директоров рекомендовал 155 руб на акцию (не включая промежуточные дивы за 9 месяцев).

С учетом ранее выплаченных суммарно получится 250 руб.

Так же в июне Лукойл рассмотрит выкуп до 35 млн акций (чуть меньше 5% всего объёма).

Сейчас бумага находилась в коррекции с начала апреля, пришло время увеличивать позицию.

Цена покупок сейчас 5050-5150. Целевые ориентиры 6200-6400.

Рекомендуем покупать

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход