Роснано: "У нас очень много денег!"

Когда внуки спросят меня: «Дедушка, какую самую большую глупость ты совершил в своей жизни?», я отвечу: «Я дал в долг Чубайсу»

Что произошло на выходных

В пятницу в 17:00 Мосбиржа приостановила торги всеми 9 выпусками облигаций Роснано, находящимися в обращении сейчас. Часом позже на официальном сайте Роснано вышел пресс-релиз, в котором было написано, что компания ведёт переговоры с ключевыми кредиторами о возможностях реструктуризации долга. Мол, заняли много, обслуживать долг сложно, давайте что-то придумаем, мало ли. Ни в пятницу, ни в субботу ни одно СМИ ситуацию не освещало, я узнал об этом вечером в субботу, а уже в воскресенье появились статьи в СМИ и посты в блогах.

Что у меня

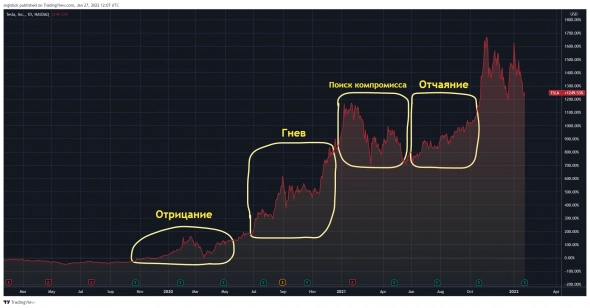

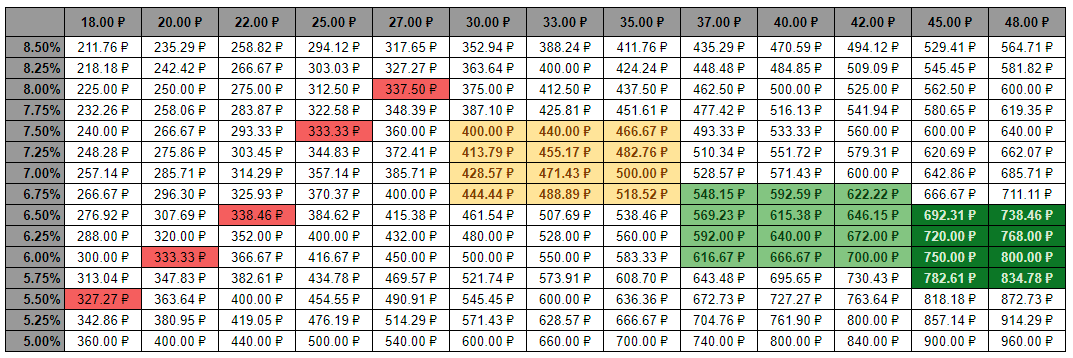

У меня есть 55 облигаций Роснано выпуска БО-002Р-01. Примечательно то, что облигация должна погашаться через 9 дней — 1 декабря 2021 года. Облигация выпущена 05.06.2019, а купил я их себе на ИИС 25.06.2019. В 2019 году я предполагал, что мне будет комфортно с распределением 70% в акциях и 30% в облигациях и денежных эквивалентах, так что облигаций на тот момент у меня было много разных, в том числе и этот выпуск. Писал об этом неоднократно в своих постах здесь. Но впоследствии я понял, что могу набирать себе больше риска, перейдя к 90/10. Да и в оставшихся 10% я больший приоритет отдавал именно деньгам (долларам) и денежным эквивалентам и меньший — корпоративным облигациям. Так что к началу 2021 года у меня остался только один выпуск облигаций — РОСНАНО БО-002Р-01. Я думал, зачем мне это продавать, погасится в декабре 2021 года само собой, какие тут могут быть риски, ведь это же госкомпания! Но, как оказалось, риски есть.

Авто-репост. Читать в блоге

>>>