комментарии Владимир Литвинов на форуме

-

Дивиденды Сбербанка и Доллар по 80 в итогах недели

Дивиденды Сбербанка и Доллар по 80 в итогах недели

После внушительного роста предыдущих недель, Индекс Мосбиржи корректируется, тестируя сверху круглую отметку в 3000 п. За текущую неделю просадка составила -2,17%.

Котировки нефти безыдейно болтаются под отметкой в $45 за баррель. В отсутствие драйверов роста, возможно увидим небольшую коррекцию.

На фоне геополитической напряженности курс доллара к рублю вырос на +2,6% за неделю. Уровень в 76 рублей будет выступать ближайшим сопротивлением, проход вверх которого, откроет дорогу к 80 рублям за один доллар.

Не забывайте подписываться на мою группу Вконтакте

В положительной зоне завершили неделю не так много компаний. В лидерах бумаги Тинькофф Банка +10,9%. Помогают компании приток новых клиентов и устойчивое положение на рынке.

Сбербанк -3,8% и ВТБ -3,8% рекомендовали в пятницу выплатить дивиденды акционерам. Если Сбербанк порадовал своих инвесторов и рекомендовал дивиденды выше рынка, то ВТБ в который раз урезал сумму и теперь акционеры банка получат меньше 1% доходности.

Авто-репост. Читать в блоге >>> Дивиденды Сбербанка и Доллар по 80 в итогах недели

Дивиденды Сбербанка и Доллар по 80 в итогах недели

После внушительного роста предыдущих недель, Индекс Мосбиржи корректируется, тестируя сверху круглую отметку в 3000 п. За текущую неделю просадка составила -2,17%.

Котировки нефти безыдейно болтаются под отметкой в $45 за баррель. В отсутствие драйверов роста, возможно увидим небольшую коррекцию.

На фоне геополитической напряженности курс доллара к рублю вырос на +2,6% за неделю. Уровень в 76 рублей будет выступать ближайшим сопротивлением, проход вверх которого, откроет дорогу к 80 рублям за один доллар.

Не забывайте подписываться на мою группу Вконтакте

В положительной зоне завершили неделю не так много компаний. В лидерах бумаги Тинькофф Банка +10,9%. Помогают компании приток новых клиентов и устойчивое положение на рынке.

Сбербанк -3,8% и ВТБ -3,8% рекомендовали в пятницу выплатить дивиденды акционерам. Если Сбербанк порадовал своих инвесторов и рекомендовал дивиденды выше рынка, то ВТБ в который раз урезал сумму и теперь акционеры банка получат меньше 1% доходности.

Авто-репост. Читать в блоге >>> Большой разбор отчетности АЛРОСА

Большой разбор отчетности АЛРОСААЛРОСА отчиталась по МСФО за второй квартал и 6 месяцев 2020 года. Как и ожидалось, результаты максимально слабые. О причинах падения показателей и ключевых метриках, ниже.

Изучая финансовые показатели мы всегда закладываем в прошлое. Ожидаемо, второй квартал стал для компании провальным. В случае с АЛРОСА, пандемия сильно ударила по бизнесу компании. Наложилось это еще и на системные проблемы в огранкой отрасли в Индии. Добавляла негатива ситуация с синтетическими алмазами. Вкупе с коронакризисом давление на продажи оказалось максимальным.

Самая оперативная информация в моем Telegram

Выручка за период упала на 83% и составила 10,4 млрд рублей. Себестоимость продаж также снижается, но меньшими темпами. Общие и административные расходы остались на уровне прошлого года. Дополнительные расходы ушли на курсовые разницы в размере 2,6 млрд рублей за счет переоценки заемных средств в иностранной валюте.

Авто-репост. Читать в блоге >>> Философия продаж. Фиксировать или подождать?

Философия продаж. Фиксировать или подождать?

Рынок последние недели находится в эйфории. Некоторые эмитенты достигают своих исторических максимумов. На фоне продолжающегося ралли у многих инвесторов возникают вопросы. Фиксировать ли прибыль? Нужно ли продавать акции, которые хорошо прибавили с мартовского обвала? Давайте разбираться.

Сразу отмечу, что от фиксации прибыли еще никто не терял свой счет. Закрывать прибыльные позиции тяжело, ведь вероятность того, что акции продолжат расти, высока. Инвесторам не следует бояться закрывать позиции. Это совершенно нормальная практика. Я, к примеру, на росте Яндекса и Мосбирже фиксировал прибыль. По Яндексу прибыль составляла под 100%. По Мосбирже более 50%.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

К спекулянтам эта статья мало относится. Ведь у спекулянта всегда есть примерные цели роста, стоп и тэйк-профиты. А вот с долгосрочными инвесторами все немного сложнее. Мы с Вами покупаем актив на несколько лет. Глядя на монитор, Вы можете наблюдать приличный рост портфеля. Однозначно, закрывать все и уходить в кэш, неразумно. Есть множество компаний, которые не отыграли весь свой потенциал. Для продаж всегда должен быть повод.

Авто-репост. Читать в блоге >>> Философия продаж. Фиксировать или подождать?

Философия продаж. Фиксировать или подождать?

Рынок последние недели находится в эйфории. Некоторые эмитенты достигают своих исторических максимумов. На фоне продолжающегося ралли у многих инвесторов возникают вопросы. Фиксировать ли прибыль? Нужно ли продавать акции, которые хорошо прибавили с мартовского обвала? Давайте разбираться.

Сразу отмечу, что от фиксации прибыли еще никто не терял свой счет. Закрывать прибыльные позиции тяжело, ведь вероятность того, что акции продолжат расти, высока. Инвесторам не следует бояться закрывать позиции. Это совершенно нормальная практика. Я, к примеру, на росте Яндекса и Мосбирже фиксировал прибыль. По Яндексу прибыль составляла под 100%. По Мосбирже более 50%.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

К спекулянтам эта статья мало относится. Ведь у спекулянта всегда есть примерные цели роста, стоп и тэйк-профиты. А вот с долгосрочными инвесторами все немного сложнее. Мы с Вами покупаем актив на несколько лет. Глядя на монитор, Вы можете наблюдать приличный рост портфеля. Однозначно, закрывать все и уходить в кэш, неразумно. Есть множество компаний, которые не отыграли весь свой потенциал. Для продаж всегда должен быть повод.

Авто-репост. Читать в блоге >>> Система против Covid и Белорусия против Яндекса в итогах недели

Система против Covid и Белорусия против Яндекса в итогах неделиИндексу Мосбиржи на этой неделе удалось преодолеть круглую отметку в 3000 п. и закрепиться выше нее +3,02%. Как я и говорил в прошлых итогах, создаются предпосылки к дальнейшему росту. До исторического максимума осталось чуть более 4%.

Нефть топчется вблизи $45 за баррель. Мартовский гэп закрыт, но в отсутствии драйверов роста, возможна локальная коррекция черного золота.

Доллар снял перегретость. За неделю падение составило -1,2%. Отметка 75 рублей так и не была пройдена. Классический ретест уровня в 70 в июне дает повод рассчитывать быкам на продолжение роста в среднесрочной перспективе.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Лидерами этой недели стали акции нефтегазового сектора, которые отставали от рынка весь период роста. Татнефть +8,9%, НОВАТЭК +6,4%, Роснефть 5,9%, Газпром +3,2%, Лукойл +3,5%.

Акции

Авто-репост. Читать в блоге >>> Система против Covid и Белорусия против Яндекса в итогах недели

Система против Covid и Белорусия против Яндекса в итогах неделиИндексу Мосбиржи на этой неделе удалось преодолеть круглую отметку в 3000 п. и закрепиться выше нее +3,02%. Как я и говорил в прошлых итогах, создаются предпосылки к дальнейшему росту. До исторического максимума осталось чуть более 4%.

Нефть топчется вблизи $45 за баррель. Мартовский гэп закрыт, но в отсутствии драйверов роста, возможна локальная коррекция черного золота.

Доллар снял перегретость. За неделю падение составило -1,2%. Отметка 75 рублей так и не была пройдена. Классический ретест уровня в 70 в июне дает повод рассчитывать быкам на продолжение роста в среднесрочной перспективе.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Лидерами этой недели стали акции нефтегазового сектора, которые отставали от рынка весь период роста. Татнефть +8,9%, НОВАТЭК +6,4%, Роснефть 5,9%, Газпром +3,2%, Лукойл +3,5%.

Акции

Авто-репост. Читать в блоге >>> Норникель - прибыль за первое полугодие рухнула на 99%

Норникель - прибыль за первое полугодие рухнула на 99%Самой обсуждаемой компанией июля стал Норникель. Именно он не сходил с первых полос изданий после аварии, которая нанесла ущерб экологии на сумму в 148 млрд рублей. Штраф пока не назначен официально, поэтому котировки в августе показали значительный рост. Давайте посмотрим на отчет за первое полугодие в свете грозящего штрафа.

Компания продолжает наращивать производство на Быстринском ГОКе. Также, цены на палладий, который занимает 48% выручки, продолжают свой рост. Это привело к увеличению выручки за 1-е полугодие на 12,4% до 462 млрд рублей. К слову, продажи в РФ заняли долю всего в 4% от общего объема. Компания чистый экспортер, со всеми вытекающими.

Самая оперативная информация в моем Telegram

Я уже говорил, что официальный штраф пока не назначен ГМК, да и последний точно будет обжаловать его в суде. Однако, компания закладывает большие расходы на его покрытие. Сумма резерва составила 164,8 млрд рублей. Остальные операционные расходы остались на прошлогоднем уровне. В дополнение нагрузку оказывают курсовые разницы в размере 54 млрд рублей.

Вышеуказанные расходы утянули прибыль Норникеля на 99,4%. Но чистая прибыль удержалась на положительной территории и составила 1,2 млрд рублей. Даже штраф не смог привести ГМК к убытку. Скорректированная на сумму резервов чистая прибыль, составила 166 млрд рублей, что всего на 15% ниже уровня прошлого года. Второе полугодие для компании будет более успешным.

А вот на дивиденды сумма резерва может повлиять значительно. Напомню, что за 2019 год дивиденды ГМК составили двузначную величину, и по праву входят в список любителей дивидендных компаний. По итогам 2020 года, Норникель может лишиться половины суммы. Прогнозная доходность может составить 5,6%. На сегодняшний день продолжается противостояние ГМК и Русала, которому не интересно снижение уровня выплат.

Если исключить эффект аварии и денежные переоценки, Норникель хорошо завершил второй непростой квартал. Стабильные денежные потоки обеспечат закрытие негативных последствий и приведут к росту капитализации в долгосрочной перспективе. Целевые уровни для открытия позиции, я уже перенес выше.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Авто-репост. Читать в блоге >>> ДВМП - краткий разбор компании

ДВМП - краткий разбор компанииВсем привет, Друзья. Один из участников ИнвестТема|Чат предложил разобрать ДВМП. В своем портфеле из Транспортного сектора я держу лишь НМТП. Пришло время разобраться с еще одним ярким представителем сектора. В статье я расскажу Вам, чем занимается компания, ее основные преимущества и риски, а также посмотрим на динамику финансовых показателей.

Самая оперативная информация в моем Telegram

Начнем с того, что почти каждый из нас видел или слышал такое название, как FESCO. Это довольно известная транспортная компания. Как раз Дальневосточное морское пароходство на английском будет звучать именно так. ДВМП не только совершает транспортные перевозки по морю, но и имеет в своем распоряжении более 200 тыс. автомобилей, колесной техники и контейнеров. Большой вклад в выручку вносят железнодорожные перевозки, которые доставляют грузы с Дальнего Востока в центр страны. FESCO осуществляет также портовые и стивидорные услуги, обеспечивая конкуренцию НМТП. Их доля в общей выручки занимает 20%

Авто-репост. Читать в блоге >>> ВТБ сократил чистую прибыль на 93% во втором квартале 2020 года

ВТБ сократил чистую прибыль на 93% во втором квартале 2020 годаЗаканчивая разбирать отчеты компаний банковского сектора, сегодня остановимся на ВТБ. Замечу, что я продал акции компании и теперь мой разбор можно считать более объективным.

По отчету Тинькофф и Сбера видно, что банки всеми силами стараются сдержать негативные последствия коронакризиса. Для этого им понадобилось создать резервы под кредитные убытки и сократить рост операционных расходов. ВТБ идет тем же путем. Операционные расходы остались на уровне прошлого года, а резерв был сформирован в сумме 55 млрд рублей. За первое полугодие сумма резервов составила 97,9 млрд рублей, против 264,5 млрд у Сбербанка и 28,3 млрд у Тинькофф Банка.

Самая оперативная информация в моем Telegram

Чистые процентные доходы за период растут на 21%. Чистые комиссионные доходы сократились на 4,2%. Динамика характерна для всех банков. Снижение ключевой ставки, и как следствие ставок по вкладам, повышает рентабельность бизнеса, чего не скажешь об операциях банка с иностранной валютой и драгоценными металлами. За второй квартал убыток составил 19,3 млрд рублей.

Авто-репост. Читать в блоге >>> Ростелеком - прибыль компании выросла на 14% за 1-е полугодие

Ростелеком - прибыль компании выросла на 14% за 1-е полугодиеРостелеком отчитался по МСФО за первое полугодие 2020 года. Сектор телекомов занял устойчивое положение, даже в кризисные времена. Второй квартал для бизнеса многих компаний стал настоящим испытанием. Для Ростелекома все сложилось довольно удачным образом.

Первое полугодие отметилось несколькими месяцами карантинов, что в свою очередь резко подняло востребованность в услугах Группы. Население увеличило расходы на услуги телефонии. Это коснулось мобильной связи. Услуги фиксированной телефонии продолжают стагнировать. Львиную долю выручки в сегменте занимает Tele2, продолжая позитивно влиять на результаты всей Группы, в целом.

Самая оперативная информация в моем Telegram

Также ростом отметился и сегмент цифровых сервисов +66% к аналогичному периоду прошлого года. Такой рост связан с продвижением облачных услуг и услуг дата-центров, а также сервисов электронного правительства.

Авто-репост. Читать в блоге >>> Тинькофф Банк отчитался о росте чистой прибыли на 24,7% за второй квартал

Тинькофф Банк отчитался о росте чистой прибыли на 24,7% за второй кварталСам банк дает высокую оценку результатам. Давайте посмотрим, так ли это и каких результатов удалось достичь в этот непростой период.

Чистые комиссионные доходы продолжают расти. За второй квартал прибавляют 19% до 10,2 млрд рублей. Способствует этому рост клиентской базы. Валовый процентный доход увеличился на 14% благодаря продолжающемуся росту кредитного портфеля и числа кредитных продуктов. Из-за роста расходов, чистые процентные доходы остались на прошлогоднем уровне. Но стоит учесть, что второй квартал был тяжелый для банковского сектора.

Операционные расходы во втором квартале увеличились незначительно, +7%. Это положительно повлияло на чистую прибыль, которая увеличилась на 24,7% до 10,2 млрд рублей. По итогам полугодия рост составил 25,1%. Даже в условиях пандемии и возросших рисков, руководству банка удается поддерживать рентабельность капитала на хорошем уровне в 40%.

Компании банковского сектора продолжаю создавать резерв под кредитные убытки. Тинькофф вдвое увеличил резерв до 12,6 млрд рублей за второй квартал. Общий резерв за 6 месяцев составил 28,3 млрд.

В целом, оценка руководства компании своих результатов выглядит логичной. Банк справился с возросшей нагрузкой и удачно завершил полугодие. Правда, банк немного снизил прогноз по чистой прибыли за 2020 год до 30-35 млрд рублей.

Оливер Хьюз, председатель правления Группы заметил, что «значимую роль в успешном развитии экосистемы играет наше суперприложение Тинькофф, и мы гордимся теми многочисленными усовершенствованиями, которые были внедрены для клиентов во втором квартале»

Авто-репост. Читать в блоге >>> ВТБ без дивов и ралли в Мосбирже в итогах недели

ВТБ без дивов и ралли в Мосбирже в итогах недели

Несмотря на пятничную фиксацию прибыли, Индекс Мосбиржи прибавил за неделю +2,09%. Едва коснувшись круглой отметки в 3000 п. откатился под нее. Силы быков хватает преодолевать нейтральные отчеты голубых фишек и создавать предпосылки к дальнейшему росту.

Котировки нефти, наконец, закрыли дивидендный гэп и зависли в неопределенности на уровне в 44,64 доллара за баррель. Новостной фон по-прежнему скуден и не дает значимых апсайдов.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Доллар после сильной прошлой недели, сбрасывают градус перекупленности и корректируются на -2,3%. Выход из проторгованного диапазона создает предпосылки к дальнейшему росту.

На недели продолжают раллировать акции Московской биржи, которые прибавляют +7% и Яндекса +4,1%. Без значимых новостей компании преодолевают свои исторические максимумы, и дают возможность зафиксировать прибыль.

Золото, преодолев многолетние максимумы, дает толчок к росту акций золотодобытчиков. Полюс прибавил +6,9%, Polymetal +4,3%. А вот суперволатильный Petropavlovsk снизился на -12,1% на корпоративных перипетиях.

Акции Аэрофлота продолжают топтаться на месте. За неделю сползли на -1,8% на новостях о допэмиссии. Дополнительный негатив оказывают запреты на зарубежные перелеты.

В аутсайдерах недели также оказались акции ВТБ -5,2%. Поводом послужила новость о рекомендации правительством выплаты дивидендов в размере 10% от чистой прибыли. Это ориентирует нас на 1,9% доходности и разочаровывает инвесторов, в который раз.

Мы с Вами продолжаем разбирать выходящие отчеты крупнейших компаний за второй квартал 2020 года. Уже в блоге разбор НОВАТЭКа и Сбербанка. В понедельник Вас ждет Тинькофф Банк и еще много полезной информации. Подписывайтесь, чтобы оставаться в курсе.

Всем хороших выходных!

Авто-репост. Читать в блоге >>> ВТБ без дивов и ралли в Мосбирже в итогах недели

ВТБ без дивов и ралли в Мосбирже в итогах недели

Несмотря на пятничную фиксацию прибыли, Индекс Мосбиржи прибавил за неделю +2,09%. Едва коснувшись круглой отметки в 3000 п. откатился под нее. Силы быков хватает преодолевать нейтральные отчеты голубых фишек и создавать предпосылки к дальнейшему росту.

Котировки нефти, наконец, закрыли дивидендный гэп и зависли в неопределенности на уровне в 44,64 доллара за баррель. Новостной фон по-прежнему скуден и не дает значимых апсайдов.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Доллар после сильной прошлой недели, сбрасывают градус перекупленности и корректируются на -2,3%. Выход из проторгованного диапазона создает предпосылки к дальнейшему росту.

На недели продолжают раллировать акции Московской биржи, которые прибавляют +7% и Яндекса +4,1%. Без значимых новостей компании преодолевают свои исторические максимумы, и дают возможность зафиксировать прибыль.

Золото, преодолев многолетние максимумы, дает толчок к росту акций золотодобытчиков. Полюс прибавил +6,9%, Polymetal +4,3%. А вот суперволатильный Petropavlovsk снизился на -12,1% на корпоративных перипетиях.

Акции Аэрофлота продолжают топтаться на месте. За неделю сползли на -1,8% на новостях о допэмиссии. Дополнительный негатив оказывают запреты на зарубежные перелеты.

В аутсайдерах недели также оказались акции ВТБ -5,2%. Поводом послужила новость о рекомендации правительством выплаты дивидендов в размере 10% от чистой прибыли. Это ориентирует нас на 1,9% доходности и разочаровывает инвесторов, в который раз.

Мы с Вами продолжаем разбирать выходящие отчеты крупнейших компаний за второй квартал 2020 года. Уже в блоге разбор НОВАТЭКа и Сбербанка. В понедельник Вас ждет Тинькофф Банк и еще много полезной информации. Подписывайтесь, чтобы оставаться в курсе.

Всем хороших выходных!

Авто-репост. Читать в блоге >>> ВТБ, где наши дивиденды?

ВТБ, где наши дивиденды?В среду стало известно, о распоряжении правительства по дивидендам ВТБ за 2019 год.

В своем блоге я неоднократно упоминал, что ВТБ государственная компания. Это влечет ряд негативных эффектов на отношение руководства к своим акционерам. Так и произошло...

💡Правительство предусмотрело дивиденды в размере 10% прибыли за 2019 год. Это ориентирует нас на выплату в 0,00156 рублей или 4% доходности.

На новостях акции теряли 5% капитализации, так и не сумев закрепиться выше 4 копеек. Вчера продолжили снижение к зоне ретеста.

В своем Telegram-канале ИнвестТема я писал, что от активов ВТБ планирую избавляться. На росте, часть позиции продал раньше. Оставшуюся часть планирую закрыть в ближайшее время.

Это распоряжение не гарантирует именно таких выплат, но само отношение к акционерам заставляет меня пересматривать целевые уровни по ВТБ.

В дополнение вчера вышла новость о том, что ВТБ может стать акционером Аэрофлота в случае допэмиссии. Теперь становится понятно, куда ВТБ направит свою прибыль.

Авто-репост. Читать в блоге >>> Сбербанк - разбор финансовых результатов по МСФО за второй квартал 2020 года

Сбербанк - разбор финансовых результатов по МСФО за второй квартал 2020 годаВ разборе отчета за первый квартал я делал основной акцент на создании резервов банка под кредитные убытки. Это стало причиной снижения прибыли в два раза по итогам квартала. Что же мы увидели в отчете за второй квартал?

Компания по-прежнему создает резервы. Возможная вторая волна пандемии и более глубокие последствия для финансовой системы заставили банк перестраховываться. Во втором квартале Сбербанку пришлось выделить на резервы 126,5 млрд рублей. Всего по итогам первого полугодия создано резервов на 264,5 млрд рублей. Запомним эту цифру и будем надеяться, что этот резерв не придется расходовать.

В остальном же второй квартал выдался для банка неплохо. Чистые процентные доходы продолжают расти. За период увеличились на 12,8% до 398,5 млрд рублей. Чистые комиссионные доходы остались на уровне прошлого года — 164,9 млрд рублей. Банку удалось сдержать рост операционных расходов на уровне 2019 года.

Как результат 166,7 млрд рублей чистой прибыли по итогам квартала и 287,2 млрд за полугодие. Скорректированная на сумму резервов чистая прибыль за квартал составила 293 млрд рублей, превысив даже сумму 2019 года. Как я уже упоминал в прошлой статье, 1 трлн рублей прибыли нам не удастся увидеть в ближайший год, однако улучшение конъюнктуры поддерживают показатели. Может быть именно это позволило поменять риторику руководства, касаемо дивидендов.

Финансовый директор Сбербанка Александра Бурико заявил:

«Мы включаем выплату дивидендов в нашу модель, пока что не было желания менять уровень выплат по сравнению с той рекомендацией, которая была дана наблюдательным советом. Финальное подтверждение будет на ГОСА»

Ждем решения и рассчитываем на выплату 18,7 рублей на одну акцию. Ожидание скрашивает уверенное восстановление котировок к 230 рублям на акцию.

Авто-репост. Читать в блоге >>> НОВАТЭК - разбор финансовых результатов по МСФО за второй квартал 2020 года

НОВАТЭК - разбор финансовых результатов по МСФО за второй квартал 2020 годаНа прошлой неделе за второй квартал отчитался НОВАТЭК. Коронакризис, падение цен на нефть и газ продолжили оказывать негативный эффект на показатели. Во втором квартале выручка компании продолжила падение -24,8% или 140,6 млрд рублей. В основном за счет сокращения объемов поставок природного газа и снижения цен на нефть. По первому полугодию цифры немного лучше. Падение составляет 27,4%, однако динамика не радует.

Позитивный эффект оказало снижение операционных расходов. Компании удается сдержать рост расходов и оптимизировать производство. В отличие от первого квартала НОВАТЭК получил 56,5 млрд рублей убытка от отрицательных курсовых разниц. Если курсовые разницы можно отнести к бумажным убыткам, то убыток по полугодию от участия в совместных предприятиях отнимают 73 млрд рублей от прибыли.

Снижение расходов и прибыль во втором квартале от совместных предприятий позволили не уйти в отрицательную зону по чистой прибыли. Компания получила 42,9 млрд чистой прибыли. По результатам первого полугодие также получена прибыль — 15,3 млрд, против 460 млрд в 2019 году. Напомню, что львиная доля полученной прибыли в прошлом году приходилась на продажу «Арктик СПГ-2».

Первый квартал для компании был полностью провальным. Во втором наметился сдвиг в положительную сторону. Чистый долг компании вырос незначительно. NetDebt/EBITDA увеличился до 0,31, что по-прежнему является хорошим результатам. Я не устаю напоминать, что бизнес НОВАТЭКа сбалансированный и надёжный, а руководство компании предпринимает все силы, чтобы поднять рентабельность и дивиденды.

Как раз насчет их высказался зампред правления Марк Джитвэй:

«Мы намерены увеличить наши дивидендные выплаты, и мы поднимем этот вопрос на предстоящем заседании совета директоров»

Напомню, что по итогам 2019 года акционерам выплатили 32,33 рубля на акцию, что соответствовало доходности в 2,96%. Намерение руководства поднять уровень выплат максимально позитивно, даже с учетом того, что НОВАТЭК никогда не был дивидендной историей.

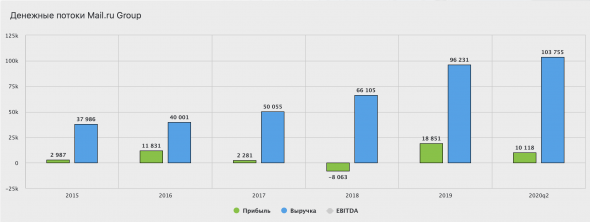

Авто-репост. Читать в блоге >>> Mail. ru - рост выручки на 20% за первое полугодие 2020 года

Mail. ru - рост выручки на 20% за первое полугодие 2020 года

Генеральный директор Борис Добродеев так прокомментировал результаты за 2 квартал:

«… Mail. ru Group адаптировалась к новой реальности — даже несмотря на то, что нам пришлось пересмотреть процессы управления бизнесом и командой из более чем 7 000 человек»

Давайте посмотрим, как вторая по величине IT компания России справляется с бизнесом в новой реальности. Выручка Группы за второй квартал выросла на 25,5%. Общий рост за полугодие составил 20% и достиг 47,7 млрд рублей. К слову, это рекорд по выручке. При дальнейшем поступательном движении, выручка за 2020 год может превысить 100 млрд рублей. Операционные расходы увеличились на 20% во втором квартале, нивелировав рост выручки. Это привело к снижению на 6,1% чистой прибыли за первое полугодие, которая составила 5,7 млрд рублей.

Я неоднократно говорил, что IT компании и приближенные к ним, в период коронакризиса остаются рентабельными, а иногда даже выигрывают от этого. Второй квартал действительно позволил Mail увеличить выручку в сегментах игр (MY. GAMES), образовательных онлайн-проектах (Skillbox, Geekbrains), проекте Юла. Все карантинные мероприятия этому способствовали и у сервисов появилось множество подписчиков.

Авто-репост. Читать в блоге >>> Золотое ралли и допка Аэрофлота в итогах недели

Золотое ралли и допка Аэрофлота в итогах неделиИндекс Мосбиржи продолжает свое восхождение. За неделю прибавляет +1,69%. В прошлых итогах недели я упоминал, что закрепление выше отметки в 2800 пунктов открывает дорогу к круглой отметки в 3000 п., что и происходит в текущий момент.

Котировкам нефти не хватает драйверов. Цена топчется в диапазоне 43-45$ за баррель. Закрытие мартовского гэпа так и не произошло. Но фаза накопления на текущих уровнях, говорит о возможном наборе сил быков перед дальнейшим ростом.

Доллар пробил уровень в 72 и ударно вырос до отметки в 74,3 рубля. Ближайшим уровнем сопротивления выступает отметка в 76 рублей, штурм которой мы можем увидеть в ближайшее время.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Акции золотодобытчиков продолжают свое ралли, поддерживаемое ростом золота. Акции Полюс прибавляют

Авто-репост. Читать в блоге >>> Золотое ралли и допка Аэрофлота в итогах недели

Золотое ралли и допка Аэрофлота в итогах неделиИндекс Мосбиржи продолжает свое восхождение. За неделю прибавляет +1,69%. В прошлых итогах недели я упоминал, что закрепление выше отметки в 2800 пунктов открывает дорогу к круглой отметки в 3000 п., что и происходит в текущий момент.

Котировкам нефти не хватает драйверов. Цена топчется в диапазоне 43-45$ за баррель. Закрытие мартовского гэпа так и не произошло. Но фаза накопления на текущих уровнях, говорит о возможном наборе сил быков перед дальнейшим ростом.

Доллар пробил уровень в 72 и ударно вырос до отметки в 74,3 рубля. Ближайшим уровнем сопротивления выступает отметка в 76 рублей, штурм которой мы можем увидеть в ближайшее время.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Акции золотодобытчиков продолжают свое ралли, поддерживаемое ростом золота. Акции Полюс прибавляют

Авто-репост. Читать в блоге >>>