Мр.Дакс

Рост без причины, признак ...

- 07 августа 2016, 12:42

- |

Инвесторы не верят в рост. Частные вкладчики не доверяют рынку. Не только

поступают периодически противоречивые сигналы, но и инвестору вселяется

неуверенность.

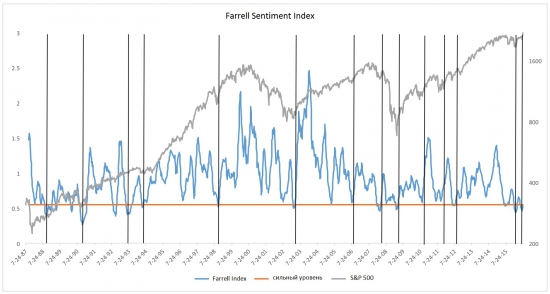

Если особенно посмотреть на индикатор настроения и порой анекдотичные

отчёты доверительных управляющих. Клиенты очень встревожены

и не доверяют рынку, ни на шаг.

Настроения колеблются, неделей за неделей. Если сформировать недельную

среднюю, то видно что в начале года Farrell Index был на минимальных

значениях за предыдущие 22 года. Где-то уже три недели заметен рост

индекса, это бычий сигнал. Как только S&P 500 обновил новые максимумы,

были пройдены низы индикатора настроения.

Кто же предполагает, что настроения могут внезапно ухудшится и слом

сопротивления интерпретирует как ложный пробой, будет вероятно

( Читать дальше )

- комментировать

- 39 | ★3

- Комментарии ( 13 )

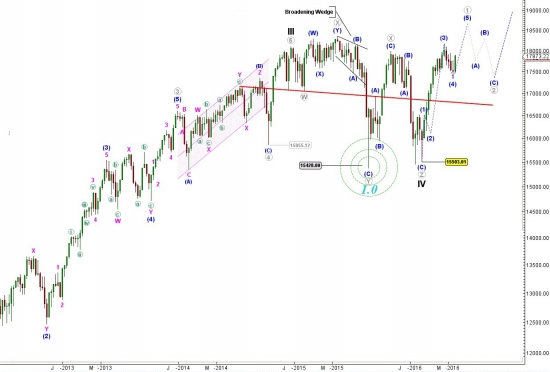

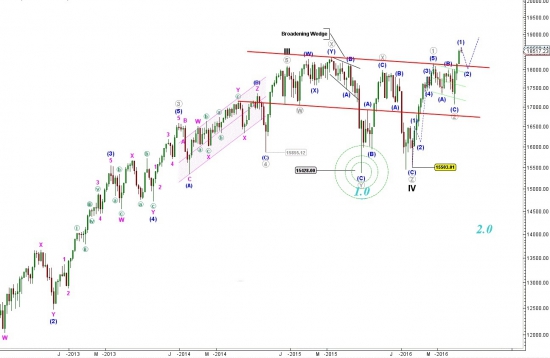

Dow Неделя 29... Небо — само тебя найдет...

- 22 июля 2016, 12:28

- |

все цели выполнены,

становится трудно определить новые цели,

жду подтверждения структуры через 2-ую в 3-ей…

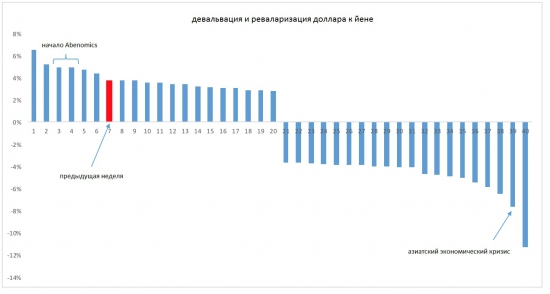

Японская йена в стадии ревалоризации

- 19 июля 2016, 13:21

- |

На прошлой недели состоялась встреча между главой Банка Японии Kuroda и Ben Bernanke. После этого события йена девальвирует.

Девальвация достойна внимания, так как с окончания Bretton Woods системы, было только 6 недель где йена девальвировала сильнее.

Йена в свободном плавании 40 лет, думаю это и служит точкой отсчёта. Текущая девальвация в топ 7, это редкость.

Так же интересно, что все 7 сильнейший девальваций проходили под эгидой Abenomics. В начале 2016 было сильнейшее укрепление йены,

и это говорило о окончании Abenomics, но сейчас все немного иначе...

Abenomics терпит неудачу

Реакция рынка на негативную ставку - укрепление. Цели по инфляция понижаются. Коммерческие предприятия обеспокоены и откладывают инвестпроекты. Потребители так же обеспокоены снижением доходов.

( Читать дальше )

Банковский кризис, которого нет...

- 07 июня 2016, 13:30

- |

но посмотрите на котировки, а кризиса то нет. Политики, банкиры

и инвесторы могут перевести дыхание, опять «пронесло»

Дела у американского банковского сектора просто великолепны,

не смотря на ожидания многих аналитиков. Многие из них «пугали»

банками только из за больших кредитов для нефтяной и газовой отрасли.

Всего где то около 100 миллиардов, многие аналитики уверены часть денег

или возможно весь заем придётся списать.

На данный момент потери составляют 30 миллиардов.

Но посмотрите на другие цифры, только за первый квартал банки

заработали 125 миллиардов на процентах. Если суммировать расходы

и доходы, то банки всё ещё имеют 39 миллиардов прибыли.

В последнем квартале 15 года они заработали 40,7 миллиардов,

вроде бы прибыли падают, так же если посмотрим на второй

( Читать дальше )

Тесла forever...

- 02 мая 2016, 15:13

- |

Владелец Tesla Илон Маск рассказал, что уже через четыре года компания

будет производить 500 тысяч электромобилей в год, поэтому сегодня все

силы брошены на завершение строительства огромного завода Gigafactory.

По словам специалиста, здание будет иметь самую крупную площадь

покрытия и станет вторым предприятием в мире по объёмам строительства,

уступив первенство лишь производителю самолётов Boeing 747.

Очень масштабное мероприятие планирует Илон Маск.

Это повод задуматься нам как трейдерам, какие же компании

могут поучаствовать в проекте Tesla.

— Kuka:

поставщик промышленных роботов

— Mobileye

израильское предприятие, поставщик «железа» под автопилота

— LG Display

дисплеи центральной консоли

— Stabilus

газовые пружины, пневматика, амортизаторы

Известны ли другие поставщики, какие могли бы поучаствовать в проектах Tesla?

Спекуляция века, по следам Билл Гросс...

- 01 мая 2016, 20:41

- |

как известно, цены на сырье имеют непосредственное / косвенное

влияние на инфляцию.

Весомость цены на сырьё, это где то половина инфляции.

Металл медь один из самых ликвидных и расторгованных инструментов

в мире. По потреблению меди (цене), можно сделать выводы растёт ли

на данный момент экономика Китая, Америки и Европы, находится

в застое или сжимается.

так же ясно, что в доходности по облигациям всегда закладывается

инфляционная составляющая, хотя к сожалению конечно же нет

чёткой линейной зависимости.

Если же мы теперь сравним, цену на медь и среднесрочные 10-и летние

казначейские облигации, то видим, нет зависимости уже с 2003 года ,

которая была до этого...

Падающая цена на медь = падающая ставка процента по облигациям

Можно сделать предположение, что если цены на металлы

будут укрепляться и далее, то корреляция между медью

и ставкой процента по облигациям восстановиться...

На данный момент времени центробанки имеют непосредственное влияние

на ставку процента, но как только инфляция будет выше ставки процента,

все их усилия по выкупу облигаций им уже не помогут.

( Читать дальше )

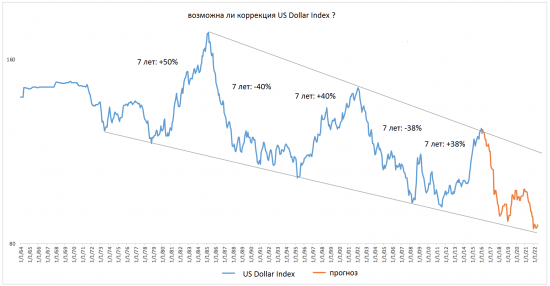

Возможна ли коррекция US Dollar Index?

- 17 апреля 2016, 14:10

- |

Наверное многие задумываются, а не будет ли укрепляться доллар...

Аргументов хоть отбавляй:

— краткосрочная ставка в Штатах растёт, в отличии от Европы и Японии

— экономика растёт, в отличии от России и Бразилии

В Goldman Sachs так же уверенны в укреплении доллара и прогнозируют

обменный курс к евро ниже паритета… Правда они в последние время

регулярно передвигают временные рамки...

Но если мы рассмотрим индекс доллара на истории, то как только ставки росли,

тренд индекса был понижающий… Не уж то ли именно сейчас мы сломим эту тенденцию ?

По техники очень похоже на глобальный разворот тренда… Так же экономические данные

за слом 7-ми летнего тренда...

Так же очень заметна цикличность доллара, после отказа от Bretton Woods системы...

Если тенденция сохранится, то вероятнее всего ожидать понижение индекса доллара на 35-40%

от текущих уровней в ближайшие 7 лет...

В следствии правильно было бы именно сейчас вкладываться в такие развивающие страны,

как Бразилия или Россия… так же хорошо смотрятся такие рынки как Австралия или Канада ...

DOW Неделя 10

- 05 марта 2016, 00:25

- |

DOW нарисовал реактансную структуру по закрытию дня/недели.

Видимо на данный момент идёт волна 3 и вышестоящая волна IV

в виде корекционой волны w-x-y-x2-z завершена.

Цель по пяти волновой структуре 18390...

Даже отскок на 16500 не испортит данную структуру...

Предыдущий сценарий переходит в альтернативный...

теги блога Мр.Дакс

- Brent

- Brent WTI

- cotton

- crash

- DAX

- dollar

- Dow

- Dow Jones

- Dow-Jones

- Elliott Wave

- Emerging Markets

- eur rub

- EW

- ew count

- FED

- forex

- Gold

- IBM

- japan

- long

- NASDAQ

- Nikkei 225

- Nonfarm Payrolls

- notes

- QE

- S&P500

- short

- tesla motors

- Unemployment

- US Dollar Index

- USA

- VDAX

- Wall Street

- WTI

- WTI Crude Oil

- wti прогноз

- автомобильная отрасль

- акции

- американский рынок акций

- анализ

- аналитика

- Банк

- безработица

- Билл Гросс

- ВВП Греции

- Венесуэла

- Графики

- Девальвация

- денежно-кредитная политика

- долгосрочная идея

- еврозона

- Еврозона борьба с кризисом

- ЕЦБ

- Золото

- инвестиции

- инфляция

- Италия

- Китай

- коррекция

- краткосросрочные спекуляции

- краткосрочная идея

- кризис

- макроэкономика

- медь

- монетарная политика

- налогообложение

- нефт

- нефть

- облигаци ЕЗ

- Обменный курс

- опрос

- оффтоп

- поставщики

- пошлины

- предсказания "хрустального шара"

- прогноз

- продажа

- процентные ставки

- процентные ставки США

- рыночная капитализация

- сигнал

- среднесрок

- ставка

- страх и жадность

- сша

- Технические уровни

- торговая идея

- торговые сигналы

- Трамп

- трежерис

- уровень

- финансы

- фондовая биржа

- фондовый рынок

- фондовый рынок

- ФРС

- фундаментал

- ценные бумаги

- экономика

- юань