inetmakers

Нефть

- 11 февраля 2016, 18:28

- |

Прорвет уже скоро, готовьтесь набивать карманы на акциях Газпрома )))

- комментировать

- 4 | ★1

- Комментарии ( 3 )

Азиатские акции вновь падают, на этот раз вместе с долларом

- 11 февраля 2016, 08:08

- |

Проблемы на мировых рынках приводят к тому, что инвесторы начинают стремиться к безопасности, которую дают японская йена и золото на фоне падения доллара США. Даже отсутствие японского рынка, который закрыт сегодня, не смогло остановить доллар от падения до 15-месячного минимума против иены, а золото, наконец, достигло самой высокой цены с мая прошлого года.

Индекс MSCI по акциям Азиатско-Тихоокеанского региона за пределами Японии упал на 1,1 %, а индекс Южной Кореи теряет 2,4 %. Рынок в Гонконге теряет 3,8 %, после возвращения инвесторов с празднований китайского нового года.

«В некотором смысле это напоминает 2008, мы видим ужесточение кредитных рынков, акции банков под находятся давлением, а центральные банки бессильны», сказал Шейн Оливер, глава по инвестиционной стратегии в AMP Capital.

Wall Street закончил среду смешанно, после того как Председатель ФРС Йеллен была оптимистична в отношении экономики США, но признала риски, связанные с рыночной нестабильностью и замедлением в Китае.

( Читать дальше )

Российские индексы выросли в среду

- 10 февраля 2016, 19:53

- |

Торги на российском рынке акций завершились ростом.

Так индекс РТС повысился на 0,9 % до 696,61 пунктов, а индекс ММВБ на 0,43 % до 1 730,83.

Наибольший рост показали бумаги: ММК (3,58 %), Мечел ао (3,16 %), Сбербанк (2,62 %), Транснф ап (2,57 %), Сбербанк-п (2,13 %).

Лидерами снижения стали акции: М.видео (-2,88 %), ГМКНорНик (-1,62 %), Аэрофлот (-1,52 %), АЛРОСА ао (-1,42 %), ЛСР ао (-1,37 %).

Рубль растет к доллару на 1,51 % до 78,5079.

Цена нефти WTI снижается на 0,50 % до $ 27,80, Нефть Brent растет на 2,00 % до $ 30,93.

Золото снижается на 0,46 % до 1.193,10 за тройскую унцию.

Американский рынок растет.

Индекс Dow Jones вырос на 0,18 %, S&P 500 на 0,71 %, Nasdaq на 1,33 %.

Инвестиции в “объекты страсти” превзошли по доходности мировые акции

- 09 января 2014, 12:22

- |

Шон Коннери и Aston Martin DB5

“Инвестиции в объекты страсти” принесли 77% за период с 2005 года, обогнав акции, согласно первому выпуску индекса Coutts — “Объекты вожделения”. Этот новый индекс Coutts имеет целью стать глобальным ориентиром для мониторинга доходности т.н. “инвестиций в объекты страсти”.

Индекс, разработанный в сотрудничестве с Fathom Consulting, отслеживает изменение цен (за вычетом стоимости хранения и содержания) 15 активов — предметов страсти — в двух широких категориях: призовая собственность и альтернативные инвестиции. При этом призовая собственность включает в себя: “жилье для миллиардеров” и “курортную недвижимость”, а альтернативные инвестиции это: предметы искусства, предметы коллекционирования и драгоценности.

Из всех альтернативных инвестиций, выбранных в состав индекса Coutt, самый большой прирост с 2005 года показали классические коллекционные автомобили, подорожавшие на 257%, обогнав все остальные виды инвестиций более чем на 80 процентных пунктов за семь с половиной лет. Классические часы также прошли проверку временем, поднявшись на 176% с 2005 до 30 июня 2013.

( Читать дальше )

Эндрю Хазцар: признания “количественного смягчителя”

- 13 ноября 2013, 08:17

- |

Все что я могу сейчас сказать — это “Америка, мне очень жаль, что так получилось”. В качестве бывшего чиновника Федеральной резервной системы, я был ответственен за центральную программу первого захода ФРС в эксперимент по покупке облигаций, известный также как “Количественное смягчение”. Центральный банк по прежнему продолжает агитировать за эту программу как главный инструмент помощи Мэйн-стрит (Main street — так в СМИ называют бизнес из нефинансового сектора экономики, в противовес финансовому, называемому Wall Street- прим. переводчика). Однако позднее я обнаружил истинную сущность этой программы – это самая большая за всю историю тайная дотация Уолл-стриту.

Пять лет назад, в Черную пятницу (имеется в виду первый день после Дня благодарения, начало массовых предпраздничных распродаж — прим. переводчика) ФРС пустилась в беспрецедентную скупку. К тому времени во время финансового кризиса Конгресс уже одобрил законодательство (Troubled Asset Relief Program) для остановки свободного полета американской банковской системы в бездну. Однако за пределами Уолл-стрит экономическая болезнь по прежнему нарастала. Только в последние три месяца 2008 года почти два миллиона американцев потеряли свою работу.

( Читать дальше )

Сложность фундаментального подхода к инвестированию

- 12 ноября 2013, 19:37

- |

Мне очень нравится наблюдать за рынком, это завораживает как меняются зеленые и красные линии и в результате цены акций постоянно меняются, изменяясь практически каждую секунду.

В этом суть и сила рынка, но эта сила мешает людям начать инвестировать на нем. Ведь посмотрите – многие покупают квартиры, чтобы потом сдавать в наем, многие открывают малые бизнесы – какую-нибудь парикмахерскую или ресторан. Что же мешает этим людям инвестировать в акции? Ведь, по сути, покупка акции не сильно отличается от покупки недвижимости или бизнеса, здесь применимы те же законы и принципы, которые применяются в инвестиционном анализе при реализации инвестиционных проектов.

По моему мнению барьер этот — чисто психологический, именно психология мешает многим и не дает стать инвесторами на фондовом рынке. Главная проблема – неизбежное падение цен на акции, я даже написал целую

( Читать дальше )

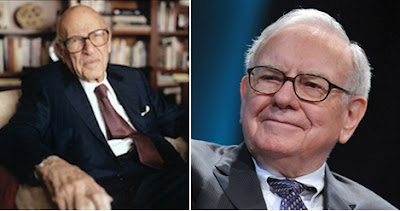

Результаты великих инвесторов, что их объединяет?

- 11 ноября 2013, 18:37

- |

Недавно я участвовал в дискуссии об инвестиционной философии Чарли Мунгера в сравнении с философией Уолтера Шлосса, у меня появилось несколько мыслей на эту тему и ниже я сравню доходность этих инвесторов, а заодно посмотрим на долгосрочную доходность Уоренна Баффета.

Я изучаю долгосрочную доходность различных инвесторов (10 лет и более), чтобы разобраться в эффективности того или иного инвестиционного подхода. Я часто обсуждаю это на данном сайте, так как многие инвесторы здесь предпочитают использовать фундаментальный (Value) подход, но у них результаты далеко не блестящие. Я часто спрашиваю себя: “Почему они получают среднюю доходность, когда они явно умные люди, которые понимают бизнес и инвестиционные принципы?”

Я пришел к выводу, что в большинстве случаев инвесторы получают слабые результаты не потому, что они не понимают принципов эффективных инвестиций, а потому, что они не готовы применять инвестиционную политику, которая идет вразрез с мнением большинства.

( Читать дальше )

теги блога inetmakers

- 2012

- Apple

- Berkshire Hathaway

- CAPE

- ETF

- Goldman Sachs

- it

- JPMorgan

- Microsoft

- nikkei

- QE

- S&P

- S&P500

- value

- Азия

- акции

- анализ

- аэрофлот

- банк Японии

- банки

- баффет

- безработица

- безрисковые активы

- Берни Мэдофф

- Блумберг

- Газпром

- гипотеза

- деньги

- депозиты

- Джим Роджерс

- дивиденды

- добыча

- долг

- доходности

- Евро

- Европа

- золото

- золотой стандарт

- инвестиции

- индекс DJIA

- инфляция

- канада

- капитализм

- кипр

- Китай

- количественное смягчение

- компьютер для трейдинга

- кредит

- кризис

- манипуляции

- мир

- ммвб

- монеты

- налог

- налоги

- Насим Талеб

- недвижимость

- недвижимость в США

- нефть

- облигации

- оффтоп

- пенсии

- пенсионные деньги

- пирамида

- платина

- подмосковье

- политика

- понци

- портфель

- прибыль

- пузырь

- Путин

- Роберт Шиллер

- Россия

- ртс

- РФ

- рынок

- серебро

- сланцевая нефть

- спрос

- ставки

- США

- техника трейдинга

- технический анализ

- трейдинг

- Уоррен Баффет

- управление активами

- фонды

- Форекс

- фрс

- фундаментал

- Фундаментальный

- фундаментальный анализ

- хедж-фонд

- цитата

- чцз

- шорты

- эффективность рынка

- Япония