Алекс Ч.

Скоро полное очищение! В индексе Мосбиржи не останется ни одного иностранного эмитента!

- 04 декабря 2024, 17:44

- |

Вчерашнего дня из индекса попросили Ros Agro Plc, а в недальних планах биржи (с 20 декабря) выкинуть вон последнего казачка засланного - Ozon Holdings PLC.

Благодать и лепота будет!

- комментировать

- 445

- Комментарии ( 2 )

Итоги ноября 2024. Типичный месяц этого года

- 04 декабря 2024, 13:19

- |

Месяц был бурным на события. Победа Трампа и «трамп-ралли». Досрочное окончание «трамп-ралли» и новые минимумы на российском фондовом рынке. Падение рубля и быстрый отскок. Невероятные прыжки в натуральном газе.

Жужжания много, а меда — мало. Что типично для этого года. Тренды не могут толком сформироваться, а двигаются хаотично, перебивая и мешая друг другу. А точнее — росту моего счета.

Счет в ноябре на минимуме обновил текущий дродаун. До максимального DD оставалось буквально 20 б.п., но он устоял. Рост последней трети месяца порадовал, но два торговых дня в конце определили итоговый минус.

Лидеры и аутсайдеры месяца

Лидеры месяца:

Si: +50,43% (лонг)

Eu: +38,41% (лонг)

CR: +21,8% (лонг)

Аутсайдеры месяца:

NG: -30,4% (шорт)

RB: -19,79% (шорт)

AL: -17,76% (шорт)

Из интересного:

📈 В лидерах только валютные фьючерсы на рубль. Хлеб с маслом и колбасой российского алго. И зачем нужны все остальные инструменты? (пока шутка) *

📉 А вот аутсайдеры все из разных секторов, включая восставшие из ада облигации.

( Читать дальше )

Медвежий рынок никуда не уходил

- 21 ноября 2024, 13:04

- |

Похоже, что все уже позабыли, где был максимум. Напомним:

Так что медвежий рынок у нас длится с января-февраля 2022 и лишь на короткое время прерывался в апреле-мае 2024.

Да, был хороший бычий тренд, который сейчас сломлен или в глубокой коррекции, но не бычий рынок.

Всем хорошей торговли!

Моей Фьючерсной системе исполнилось 3 года. О терпении.

- 15 ноября 2024, 15:25

- |

Ровно три года назад, 15 ноября 2021, я запустил свою первую полностью системную стратегию для торговли фьючерсами.

На двухлетний юбилей я уже писал пост-тост с поздравлением себе и своему детищу.

Тогда, год назад, я отметил свои решительность и последовательность, которые помогли мне дорастить этого «ребенка» до возраста двух лет. И еcли решительность понадобилась в самом начале, то последовательность продолжилась и на третий год.

Три года вместили в себя 762 торговых дня, в каждый из которых я обновлял данные, запускал расчет и выставлял ордера. В отпуске, на больничном, в самолетах, дома, в отелях, в России, за границей. В каждый из 762 дней. Подозреваю, что зубы я чистил значительно менее дисциплинированно (к сожалению).

Подробные результаты будут как всегда по итогам календарного года. Но общую доходность приведу уже сейчас, потому что хочу кое-что обсудить, отталкиваясь от этих чисел.

Общая доходность за три года 59.5% (без реинвестирования) и 74.5% (с реинвестированием) *

* Отмечаю, что это результаты только фьючерсной части. Большую часть свободного капитала я размещал в ОФЗ и фонды ликвидности, так что полученная доходность больше похожа на так называемую реальную доходность или доходность сверх инфляции или безрисковой ставки.

( Читать дальше )

Итоги октября 2024. Когда хвост (толстый, правый) вильнул собакой

- 01 ноября 2024, 17:56

- |

Результат октября сделал один день (28.10) — тот самый из правого, «хорошего» хвоста распределения.

Вот график дневных доходностей. Видно, что этот день был одним из лучших за историю торговли (а в абсолютном выражении — это и вовсе дневной рекорд).

( Читать дальше )

Портфель 60/40 - тотальный разгром за последние 12 месяцев

- 01 ноября 2024, 15:35

- |

* Иногда под распределением имеют ввиду не веса «в деньгах», а веса «в волатильности». Для справки волатильность iMoex (12 месяцев) = 17%, RGBI = 6,4%. Поэтому, если нормализовать портфель по волатильности, то веса в «деньгах» поменяются: 36% надо разместить в акции, а 64% в облигации.

Решил посмотреть как этот портфель отработал бы за последние 12 месяцев. Но смотреть нечего.

Оба актива почти одинаково обвалились: iMoex = -20%, RGBI = -18%.

Да, были дивиденды, да, были купоны. Но вопрос не в этом. Диверсификации не получилось. Очевидно, что в хорошем портфеле должно быть что-то еще. У меня — это фьючерсные трейдинговые системы, которые должны приносить деньги как растущем, так и на падающем рынке. А у вас?

Всем хорошей торговли!

На бирже если не заработаешь, так хоть научишься чему-то новому

- 31 октября 2024, 14:48

- |

Работа с данными важна для торговли. Кто-то ограничивается интуитивным восприятием тех или иных чисел, почти всем нужен Excel или что-то подобное, но если идти дальше, то не обойтись без хотя бы легкого кодинга.

К 2020 году, когда я пришел на биржу, мой опыт программирования был уже в далеком прошлом: в школе (Basic), институте (С и C+) и немного в начале рабочей карьеры (Visual Basic и языки для промышленных контроллеров). Последний раз я что-то программировал лет за 15 до начала торговли на бирже...

Но вот за неполные 5 лет на бирже я начал использовать или как минимум попробовал:

- VBA (для скриптов в Excel, сейчас не использую)

- JS (для cкриптов в Гугл таблицах)

- Pine (для индикаторов и скриптов в TradingView, чтобы быстро что-нибудь прикинуть прямо на графике)

- R (начал с него, но потом переключился на Python)

- Python (это сегодня мой основной инструмент для анализа данных и тестирования)

- С# (для тестирования в Wealth Lab)

- Lua (для скриптов в Quik)

( Читать дальше )

Итоги сентября 2024. Месяц-катастрофа

- 01 октября 2024, 17:26

- |

Рынок всегда находит способ сделать больно как-то по-новому. В этот раз он выбрал такой: в первые два дня сентября дать обновить HWM, а потом устроить тотальный разгром; позволить только-только выйти из многомесячной просадки, и мгновенно закинуть почти также глубоко назад!

В итоге вышел худший месяц за все время моей «живой» торговли. Причем худший с большим отрывом: предыдущий месяц-аутсайдер случился аж три года назад, и закончился почти в три раза лучше: -3.6%.

Убытки принесли 15 из 23 инструментов, которые были в работе. Казалось, что почти все крупные тренды последних месяцев развернулись в обратную сторону. Некоторые долгосрочные сделки пришлось закрыть целиком:

- Si шорт с апреля 2024 (результат +63%)

- CR шорт с октября 2023 (результат +68%)

- UC лонг с марта 2023 (результат +171%)

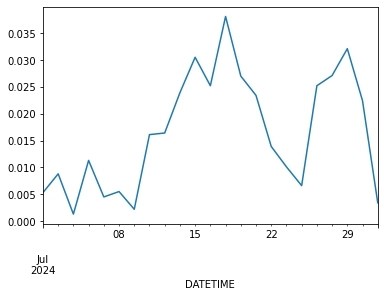

Хочу показать еще один график, чтобы проиллюстрировать стремительность раздачи денег с моего счета в сентябре. Это график скользящих суммарных доходностей за 10 дней. Минимум графика — 17 сентября. Так много и так быстро раньше я не терял никогда.

( Читать дальше )

Итоги августа 2024. Выход из самой глубокой просадки

- 01 сентября 2024, 19:56

- |

Итог месяца: +7,5%

В жизни трейдера по тренду слишком мало позитивных эмоций: большинство сделок убыточно, почти все время проводишь в просадке… Поэтому таким месяцам как август нужно успеть хорошо порадоваться.

В августе счет вышел на новый HWM. Преодолена самая глубокая просадка в «живой» торговле (да, я знаю, что самая глубокая еще впереди). Итог просадки: -13% и 139 дней (вторая по продолжительности). Дополнительно радует, что где-то на полпути вниз по ходу дродауна я неплохо пополнил счет, а потом сделал это еще раз, но правда уже в меньшем размере...

Лидеры и аутсайдеры месяца

Лидеры месяца:

AL: +71,40% (шорт)

MN: +65,84% (шорт)

SR: +49,05% (шорт)

Аутсайдеры месяца:

Si: -27,77% (шорт)

Eu: -24,42% (шорт/лонг)

CR: -15,22% (шорт)

Из интересного:

📈Опять среди лидеров фьючерсы на акции — коррекция развивается, и мы собираем свои скромные плоды.

📈 Магнит и Алроса опять лучшие фондовые активы, как и в июле.

( Читать дальше )

Итоги июля 2024. Вверх и вниз

- 05 августа 2024, 22:42

- |

Я в отпуске, достижений почти нет, поэтому писать этот отчет немного лениво. Но прерывать серию все-таки не хочется, так что беру себя в руки...

Хотелось бы, чтобы месяц закончился 17 числа...

Из графика видно, что весь рост первой половины июля был потерян за следующую неделю. Далее героически удалось было (почти) отыграться, но резкое снижение двух последних дней вернуло все на стартовую точку.

Лидеры и аутсайдеры месяца

Лидеры месяца:

AL: +69,40% (шорт)

NG: +40,13% (шорт)

MN: +8,21% (шорт)

Аутсайдеры месяца:

GZ: -29,95% (шорт)

SR: -27,55% (лонг/шорт)

AF: -16,07% (лонг/шорт)

Из интересного:

📈📉 Коррекция на российском фондовом рынке привела к движениям в акциях, результатом чего стало то, что из шести инструментов в нашем хит-параде пять — фьючерсы именно на акции. Кстати, все, какие я сейчас торгую.

📈 Магнит все шесть месяцев года неизменно в рейтинге — какой бойкий инструмент!

📉 Интересно, что по Сбербанку и Аэрофлоту минус принесли лонги, которые не слишком торопливо переворачивались в шорты, а по Газпрому убыток принес шорт, так как национальное достояние не хотело корректироваться вмести со всеми.

( Читать дальше )

теги блога Алекс Ч.

- итоги дня

- фьючерсы

- FORTS

- IMOEX

- MIX

- акции

- альфа-директ

- брокеры

- вопрос

- Газпром

- Газпромнефть

- ГМК Норникель

- диверсификация

- долголетие

- доллар рубль

- доходы населения

- здоровый образ жизни

- здоровье

- здоровье трейдера

- ЗОЖ

- ЗОЖ и трейдинг

- инвестиции

- Индекс МБ

- Итоги года

- итоги месяца

- книги

- кредитное плечо

- лчи 2023

- маги рынка

- натуральный газ

- нефть

- обзор рынка

- облигации

- открытие брокер

- портфель инвестора

- психология

- рецензия на книгу

- системный трейдинг

- смартлаб конкурс

- срочный рынок

- технический анализ

- торговые роботы

- торговые сигналы

- трейдинг

- форекс

- фьючерс mix

- фьючерс ртс