комментарии Георгий Аведиков на форуме

-

АФК Система, разбираем по косточкам

АФК Система, разбираем по косточкам

Одна из самых волатильных историй на рынке РФ. В 2014 году спикировала с 48 руб. до 6 руб., а в 2019 году с 8 руб. за 2 года выросла до 37 руб. Одна из лучших историй в моем портфеле, которая за 5 лет принесла около 230% с учетом текущей позиции. Чего мы можем ожидать от нее дальше?

Компания является холдинговой и имеет доли в ряде других крупных бизнесов, которые у большинства уже на слуху, МТС, Медси, Степь, Сегежа, Бинофрам, Ozon, Эталон и прочие… АФК известна тем, что из всех своих компаний, после их перехода в зрелую стадию, начинает качать дивиденды. МТС, Детский мир, Эталон и даже Сегежа являются подтверждением.

Финансовые результаты компании складываются из суммарных результатов всех ее «дочек». Сама АФК ничего не производит, только потребляет и имеет расходы корпоративного центра и долг. Поэтому, поступающие дивиденды идут частично акционерам, а частично на поддержание работы корпоративного центра и новые инвестиции.

Несмотря на относительно высокую долговую нагрузку корп. центра — 204,4 млрд. руб., упор по-прежнему делают на инвестиции, а не на снижение обязательств. Во 2 квартале увеличили долю в Эталоне, потратив на приобретение ГДР 7,9 млрд. руб. Но по факту можно сказать, что просто обменяли на часть пакета в Бинофарм (продали за 7 млрд. руб. структуре ВТБ).

Авто-репост. Читать в блоге >>> Почему Совкомфлот не спешит к ценам IPO?

Почему Совкомфлот не спешит к ценам IPO?Основная причина покупки данной компании — развитие Северного морского пути (СМП). С появлением новых судов арктического класса транспортировка грузов через Арктику может стать круглогодичной. Это позволит немного разгрузить Суэцкий канал, который является самым узким местом межу азиатскими странами и Европой.

Мы помним, что произошло, когда контейнеровоз Evergreen сел на мель в Суэцком канале и вся транспортная цепочка просто встала. Кстати, подходите с осторожностью к компаниям, которые начинаются на EVER (Never buy «Ever...»), Evergreen, Evergrande… Или это крутой маркетинговый ход, вот так из-за 1 случая бизнес становится известным на весь мир...

Вернемся к СКФ, надо отдать должное, компанию спихнули на IPO в идеальный момент, когда все показатели были на максимумах, мы тогда проанализировали бизнес и рассчитали справедливую цену, которой я до сих пор придерживаюсь и выше нее пока не планирую покупать.

Что же мы видим по итогам 1 полугодия:

Авто-репост. Читать в блоге >>> Коррекция отменяется? Что дальше?

Коррекция отменяется? Что дальше?Многие устали от «американских горок» на рынках в прошлом году из-за пандемии, поэтому, в этом году падать явно не настроены. Любая просадка в 4-5% выкупается буквально на следующий день. И это при том, что многие компании торгуются вблизи своих исторических максимумов.

Но так ли страшны эти максимумы? Ряд компаний, особенно сырьевого сектора, по итогам года получат хорошую выручку и прибыль. Даже несмотря на кратный рост цен на акции, их мультипликаторы остаются вблизи средних значений за последние 5 лет и явной переоценки не наблюдается.

Тогда встает следующий вопрос, когда упадут цены на сырье? И вот здесь ответа однозначного нет. С одной стороны в РФ мы видим, что правительство настроено поднять налоги на наших металлургов, цвет.мет, удобрения и горнодобычу, с другой стороны это автоматически отразится на росте цен конечной продукции.

Давайте рассмотрим основные факторы, которые могут повлиять на разные сектора:

Металлургия — основной потребитель стали в мире это Китай, если там начнется кризис в строительной отрасли, то спрос на черные металлы снизится, что окажет давление и на наши компании. Большинство из вас уже знакомы с компанией Evergrande, которая испытывает проблемы с ликвидностью из-за высокой долговой нагрузки. С выплатой ближайшего купона по заверениям менеджмента проблем нет, будем следить за дальнейшей ситуацией. В моменте все более-менее стабильно.

Авто-репост. Читать в блоге >>> Где ловить Полюс золото?

Где ловить Полюс золото?

Ровно год назад за акцию компании на рынке предлагали около 19000 руб., сейчас же она и по 12500 руб. никому не нужна. Давайте разберемся, что произошло и где компанию интересно было бы подбирать.

Книги по инвестициям нас учат покупать лучшую компанию в секторе. По многим параметрам Полюс является именно таким бизнесом, самая низкая себестоимость добычи, самые большие запасы в мире. Одна из самых низких оценок в секторе по мультипликаторам. Что еще нужно долгосрочному инвестору?

Менеджмент дал прогноз по операционным результатам на ближайшие 3 года. Объемы добычи золота останутся примерно на текущих уровнях (2700-2900 млн. унц), а вот капексы подрастут до $1-1,1 млрд. Часть из них пойдет в том числе в реализацию проекта «Сухой лог», который на данный момент оценивается в $3,3 млрд. Более подробно с бизнесом можно ознакомиться в нашем видео-разборе.

Результаты 1 полугодия:

📉 Производство золота снизилось на (2% г/г) до 1,26 млн. унц.

📈 Цена реализации выросла на 8% г/г до $1803/унц.

Авто-репост. Читать в блоге >>> Интер Рао, всеми забытая история

Интер Рао, всеми забытая история

Недавно мы видели негативную реакцию рынка после очередного сообщения менеджмента, что они не планирую поднимать дивиденды выше уровня 25% от чистой прибыли по МСФО. Напомню, что все гос. компании должны платить минимум 50% от чистой прибыли акционерам, долгое время этого избегали Газпром и Роснефть, но даже их продавили.

Идея в Интер Рао заключается не в росте дивидендов, на мой взгляд. Если оценить все ликвидные активы на балансе компании, в том числе кэш и квазиказначейский пакет, то мы увидим, что текущая капитализация не превышает размера этих ликвидных активов, а генерирующие станции идут в подарок. Мы это подробно с цифрами разбирали в прошлом обзоре.

Но, раз рынок оценивает компанию так дешево, значит есть на то свои причины. Главной является то, что ИРАО имеет угольную генерацию, из-за этого она не привлекательная для многих крупных фондов с повесткой ESG. Аналогичную ситуацию мы видим и в Юнипро.

Еще одним фактором низкой оценки является то, что нет конкретных данных, куда будет потрачена кубышка и с какой окупаемостью. В этом может заключаться идея раскрытия стоимости. Главный драйвер на повестке — покупка крупной компании из сектора электрогенерации, которой может стать в том числе Юнипро.

Авто-репост. Читать в блоге >>>

Европейский медицинский центр

Это вторая компания в этом году, которую я купил на IPO, первой была Сегежа. Мы подробно разобрали бизнес и приняли решение о том, что потенциал роста не очень большой, но хорошие дивиденды и валютная выручка не дадут акциям сильно просесть в ближайшие годы. Пока прогнозы подтверждаются.

Цели проведения публичного размещения у акционеров были не в том, чтобы пустить привлеченные средства на развитие бизнеса, а просто, чтобы обкэшиться и вернуть часть вложенных средств. Тем не менее, ценник был вполне приемлемым, без серьезного дисконта к аналогам (с учетом высокой маржинальности), но и без существенной переоценки.

Сейчас вышел первый отчет после IPO, давайте его разберем:

Операционные результаты показали хорошую динамику, количество визитов выросло на 22,2% г/г, средний чек вырос на 2,7% г/г до 259 евро. К сожалению, экология не улучшается, количество высокочастотной электроники вокруг нас только растет (микроволновки, сети 5G, Wi-Fi), это явно не укрепляет наше здоровье, еще и пандемия оказала свое влияние, отсюда и динамика роста больных по всем сегментам.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Скажите какой процент акций в свободном обращении?)) где и у кого сосредоточен основной пакет?

Евгений, free float около 44% там

Лучшие дивидендные истории на рынке РФ

Я решил разобрать ТОП-8 самых интересных (с моей точки зрения) компаний на нашем рынке по размеру и потенциалу выплаты дивидендов.

Газпром — Менеджмент этой компании очень долго не хотел переходить на выплату 50% от чистой прибыли, которую должны платить все гос. компании, ссылаясь на высокие капексы. С 2021 года все-таки продавили и теперь у него более прозрачная див. политика, а с учетом позитивной рыночной конъюнктуры, мы можем ожидать хорошие выплаты по итогам 2021 года. За 1 полугодие уже заработали 20 рублей на акцию или 6% ДД.

Фосагро — Я как раз недавно сделал подробный разбор бизнеса (https://t.me/investokrat/682). Дивидендная политика максимально прозрачная, платят ежеквартально из свободного денежного потока (FCF), в зависимости от уровня долговой нагрузки. За 2 квартал заплатили чуть больше 100% FCF, за 1 полугодие выплатили 261 рубль, что дает 5,3%, за 2 полугодие ожидаю примерно столько же. Годовая див. доходность может быть двузначной к текущим ценам.

Глобалтранс — новая история среди компаний с хорошими дивидендами. Многие могут со мной не согласиться из-за того, что в этом году менеджмент явно жадничает. Суммарно по итогам года планирую выплатить примерно 50 рублей, что дает 8,7% годовых. Ожидали больше, но, как говорится, наши ожидания это наши проблемы, див. политику менеджмент не нарушает. С текущей долговой нагрузкой акционерам должно распределяться «не менее 30%» от FCF.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, еще совсем не давно, открылась новая история GEMC!))правда еще не понятная.

Евгений, так я ее упомянул в посте ) Лучшие дивидендные истории на рынке РФ

Лучшие дивидендные истории на рынке РФ

Я решил разобрать ТОП-8 самых интересных (с моей точки зрения) компаний на нашем рынке по размеру и потенциалу выплаты дивидендов.

Газпром — Менеджмент этой компании очень долго не хотел переходить на выплату 50% от чистой прибыли, которую должны платить все гос. компании, ссылаясь на высокие капексы. С 2021 года все-таки продавили и теперь у него более прозрачная див. политика, а с учетом позитивной рыночной конъюнктуры, мы можем ожидать хорошие выплаты по итогам 2021 года. За 1 полугодие уже заработали 20 рублей на акцию или 6% ДД.

Фосагро — Я как раз недавно сделал подробный разбор бизнеса (https://t.me/investokrat/682). Дивидендная политика максимально прозрачная, платят ежеквартально из свободного денежного потока (FCF), в зависимости от уровня долговой нагрузки. За 2 квартал заплатили чуть больше 100% FCF, за 1 полугодие выплатили 261 рубль, что дает 5,3%, за 2 полугодие ожидаю примерно столько же. Годовая див. доходность может быть двузначной к текущим ценам.

Глобалтранс — новая история среди компаний с хорошими дивидендами. Многие могут со мной не согласиться из-за того, что в этом году менеджмент явно жадничает. Суммарно по итогам года планирую выплатить примерно 50 рублей, что дает 8,7% годовых. Ожидали больше, но, как говорится, наши ожидания это наши проблемы, див. политику менеджмент не нарушает. С текущей долговой нагрузкой акционерам должно распределяться «не менее 30%» от FCF.

Авто-репост. Читать в блоге >>> Лучшие дивидендные истории на рынке РФ

Лучшие дивидендные истории на рынке РФ

Я решил разобрать ТОП-8 самых интересных (с моей точки зрения) компаний на нашем рынке по размеру и потенциалу выплаты дивидендов.

Газпром — Менеджмент этой компании очень долго не хотел переходить на выплату 50% от чистой прибыли, которую должны платить все гос. компании, ссылаясь на высокие капексы. С 2021 года все-таки продавили и теперь у него более прозрачная див. политика, а с учетом позитивной рыночной конъюнктуры, мы можем ожидать хорошие выплаты по итогам 2021 года. За 1 полугодие уже заработали 20 рублей на акцию или 6% ДД.

Фосагро — Я как раз недавно сделал подробный разбор бизнеса (https://t.me/investokrat/682). Дивидендная политика максимально прозрачная, платят ежеквартально из свободного денежного потока (FCF), в зависимости от уровня долговой нагрузки. За 2 квартал заплатили чуть больше 100% FCF, за 1 полугодие выплатили 261 рубль, что дает 5,3%, за 2 полугодие ожидаю примерно столько же. Годовая див. доходность может быть двузначной к текущим ценам.

Глобалтранс — новая история среди компаний с хорошими дивидендами. Многие могут со мной не согласиться из-за того, что в этом году менеджмент явно жадничает. Суммарно по итогам года планирую выплатить примерно 50 рублей, что дает 8,7% годовых. Ожидали больше, но, как говорится, наши ожидания это наши проблемы, див. политику менеджмент не нарушает. С текущей долговой нагрузкой акционерам должно распределяться «не менее 30%» от FCF.

Авто-репост. Читать в блоге >>> Европейский медицинский центр

Европейский медицинский центр

Это вторая компания в этом году, которую я купил на IPO, первой была Сегежа. Мы подробно разобрали бизнес и приняли решение о том, что потенциал роста не очень большой, но хорошие дивиденды и валютная выручка не дадут акциям сильно просесть в ближайшие годы. Пока прогнозы подтверждаются.

Цели проведения публичного размещения у акционеров были не в том, чтобы пустить привлеченные средства на развитие бизнеса, а просто, чтобы обкэшиться и вернуть часть вложенных средств. Тем не менее, ценник был вполне приемлемым, без серьезного дисконта к аналогам (с учетом высокой маржинальности), но и без существенной переоценки.

Сейчас вышел первый отчет после IPO, давайте его разберем:

Операционные результаты показали хорошую динамику, количество визитов выросло на 22,2% г/г, средний чек вырос на 2,7% г/г до 259 евро. К сожалению, экология не улучшается, количество высокочастотной электроники вокруг нас только растет (микроволновки, сети 5G, Wi-Fi), это явно не укрепляет наше здоровье, еще и пандемия оказала свое влияние, отсюда и динамика роста больных по всем сегментам.

Авто-репост. Читать в блоге >>> Магнит вылезает из болота?

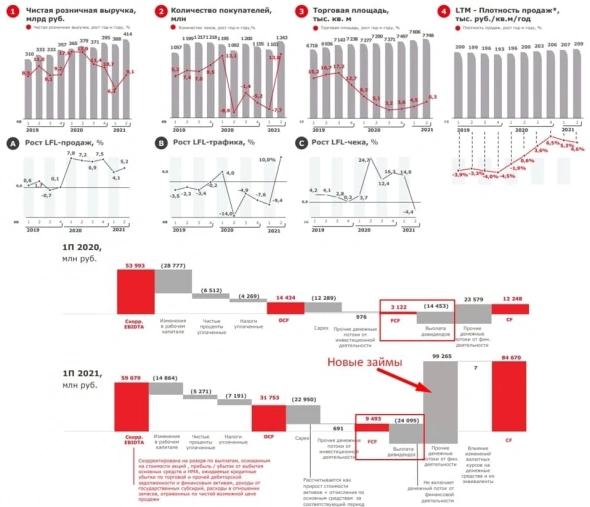

Магнит вылезает из болота?

Смена менеджмента определенно дает свои плоды. Если еще пару лет назад Магнит открывал свои магазины повсеместно, чтобы захватить более высокую долю рынка, жертвуя рентабельностью, то сейчас LFL показатели наконец-то закрепились в положительной зоне. Это нам говорит о том, что г/г одни и те же магазины наконец-то стали показывать рост доходов, а не стагнацию.

В 1 полугодии 2020 года из-за пандемии был большой ажиотаж в продовольственном сегменте, сметали все, от туалетной бумаги до консервов и круп, что позитивно повлияло на доходы ритейла. Прошлый год определенно можно считать высокой базой для сравнения с текущими результатами.

📊 Финансовые результаты за 1 п/г 2021г.:

Выручка выросла на 7,7% г/г до 822 млрд. руб.

EBITDA выросла на 7,4% г/г до 58 млрд. руб.

Чистая прибыль выросла на 34,6% г/г до 23 млрд. руб.

Мы видим, что даже с учетом высокой базы, динамика доходов осталась в положительной зоне. После консолидации Дикси в 4 кв. картина может немного поменяться. Купленные магазины имеют меньшую маржинальность и, скорее всего потребуют дополнительных инвестиций для косметического ремонта и обновления.

Авто-репост. Читать в блоге >>>

Разбор компании Фосагро

В прошлом нашем обзоре отчета набралось более 500 👍, как и обещал, сделал подробный разбор бизнеса компании.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Спасибо!

Anatoliy Bel,, благодарю за внимание!

Разбор компании Фосагро

Разбор компании Фосагро

В прошлом нашем обзоре отчета набралось более 500 👍, как и обещал, сделал подробный разбор бизнеса компании.

Авто-репост. Читать в блоге >>> Что делать с акциями Энел Россия?

Что делать с акциями Энел Россия?

Еще недавно эта компания была эталоном хорошей корпоративной культуры и мы ее ставили в пример нашей генерации. Стратегия давала ориентиры по финансовым результатам и дивидендам на следующие 3 года, менеджмент всегда добивался поставленных целей, а мажоритарный акционер выводил прибыль безо всяких серых схем, делясь с акционерами. Чего нам ожидать в будущем?

📉 Мы разбирали бизнес и стратегию развития в недавнем коротком ролике, не буду повторяться. Дивиденды по итогам 2020 года решили не выплачивать, что обвалило котировки акций в пике на 16%, сейчас цены начали восстанавливаться.

📊 Давайте посмотрим на вышедший отчет за 1 полугодие текущего года и попробуем оценить ситуацию.

🟢 Выручка выросла на 3,4% за счет хороших операционных результатов и высоких цен на электроэнергию.

🟢 Начала генерировать денежный поток запущенная в мае Азовская ВЭС, которая реализует мощность по повышенным тарифам ДПМ-ВИЭ.

🟠 Снижение повышенных тарифов ДПМ по блокам теплогенерации оказало давление на EBITDA и чистую прибыль, которые снижаются на (28,8% г/г) и (27,7% г/г) соответственно.

Авто-репост. Читать в блоге >>> Московская биржа вкладывает в развитие

Московская биржа вкладывает в развитие

Еще пару-тройку лет назад Мосбиржа переживала черную полосу, в 2017 году случилось несколько технических сбоев, в 2018 году был создан резерв более 1 млрд. рублей из-за судебных разбирательств, в 2019 году украли зерно на 2,4 млрд. руб. Это все происходило на фоне падающих ставок, что оказывало определенное давление на прибыль компании.

С 2020 года ситуация начала меняться и переходить на белую полосу. Компания стала преображаться, добавлять новые инструменты и увеличивать время сессий, вот, что делает конкуренция. Да, СПб биржа, благодаря работе с иностранными акциями, почти на пятки стала наступать Мосбирже. И тут мы увидели ряд важных решений, во-первых, появилась вечерняя сессия для рынка акций, что упростило инвестиции для ряда регионов с отличными от Москвы часовыми поясами. Во-вторых, появились иностранные акции и на Мосбирже, правда, в рублях.

С 2021 года появились опционы на акции, что можно использовать в инвестиционных целях, но аккуратно. Также, нам обещают большое количество иностранных облигаций с ценой номинала в 1000 у.е., что было бы хорошим подспорьем для консервативных инвесторов. Также с 3 квартала начала расти ключевая ставка, что окажет положительное влияние на процентные доходы в следующих отчетах.

Авто-репост. Читать в блоге >>> Дивидендные аристократы США

Дивидендные аристократы США

К дивидендным аристократам относятся компании, которые в течение 25 лет и более непрерывно платили и повышали дивиденды. На данный момент в США насчитывается около 65 таких эмитентов.

В 20 веке активно росли промышленные компании, производители продовольственных товаров, финансовые организации и недвижимость. Сейчас они достигли этапа зрелости и значительную часть прибыли отдают акционерам. Благодаря этому, дивидендных аристократов можно найти преимущественно в данных отраслях.

Coca-Cola #KO — на дивиденды направляет более 90% от чистой прибыли, в последние годы динамика прироста выплат замедлилась, запаса по прибыли и по свободному денежному потоку остается все меньше. Скоро компании придется начинать обратный выкуп акций, чтобы была возможность продолжать наращивать дивиденды.

Текущая див. доходность — 3% годовых.

PepsiCo #PEP — на дивиденды распределяют около 70% чистой прибыли, запас побольше, чем у вышеуказанного конкурента. При этом, компания давно уже ведет обратный выкуп акций, что позволяет сохранять запас по прибыли. В последние годы дивиденды наращивают на 5% г/г (Coca-Cola лишь на 2,5% г/г). Также у компании более диверсифицированный бизнес, за счет чего оценка чуть выше, подробно разбирали

Авто-репост. Читать в блоге >>> Дивидендные аристократы США

Дивидендные аристократы США

К дивидендным аристократам относятся компании, которые в течение 25 лет и более непрерывно платили и повышали дивиденды. На данный момент в США насчитывается около 65 таких эмитентов.

В 20 веке активно росли промышленные компании, производители продовольственных товаров, финансовые организации и недвижимость. Сейчас они достигли этапа зрелости и значительную часть прибыли отдают акционерам. Благодаря этому, дивидендных аристократов можно найти преимущественно в данных отраслях.

Coca-Cola #KO — на дивиденды направляет более 90% от чистой прибыли, в последние годы динамика прироста выплат замедлилась, запаса по прибыли и по свободному денежному потоку остается все меньше. Скоро компании придется начинать обратный выкуп акций, чтобы была возможность продолжать наращивать дивиденды.

Текущая див. доходность — 3% годовых.

PepsiCo #PEP — на дивиденды распределяют около 70% чистой прибыли, запас побольше, чем у вышеуказанного конкурента. При этом, компания давно уже ведет обратный выкуп акций, что позволяет сохранять запас по прибыли. В последние годы дивиденды наращивают на 5% г/г (Coca-Cola лишь на 2,5% г/г). Также у компании более диверсифицированный бизнес, за счет чего оценка чуть выше, подробно разбирали

Авто-репост. Читать в блоге >>> Что делать с Китаем (FXCN)? Ситуация в электроэнергетике и металлургах.

Что делать с Китаем (FXCN)? Ситуация в электроэнергетике и металлургах.

Что делать с Китаем (FXCN)? Кто интересен в электроэнергетике? Какая ситуация в металлургах? Какой мультипликатор P/E у разных стран?

Это только часть вопросов, что мы разобрали на нашей почти двухчасовой встрече, которую провели в рамках клуба.

Прикладываю небольшую нарезку (20 минут), здесь затронуты все вопросы, которые в теме данного поста.

Авто-репост. Читать в блоге >>> Что делать с Китаем (FXCN)? Ситуация в электроэнергетике и металлургах.

Что делать с Китаем (FXCN)? Ситуация в электроэнергетике и металлургах.

Что делать с Китаем (FXCN)? Кто интересен в электроэнергетике? Какая ситуация в металлургах? Какой мультипликатор P/E у разных стран?

Это только часть вопросов, что мы разобрали на нашей почти двухчасовой встрече, которую провели в рамках клуба.

Прикладываю небольшую нарезку (20 минут), здесь затронуты все вопросы, которые в теме данного поста.

Авто-репост. Читать в блоге >>> QIWI улетает в ...

QIWI улетает в ...

Акции компании на нейтральном отчете обновили свои максимумы минимумы! Что случилось с бизнесом и есть ли там потенциал, разберемся в этом посте.

Я работаю с компанией с далекого 2013 года, раньше кошелек был без идентификации, что позволяло максимально удобно инвестировать деньги в разные высокодоходные проекты, о которых подробно рассказывал здесь. Времена изменились, теперь везде требуется верификация и серых схем становится все меньше.

В конце 2020 года ЦБ запретил работать бизнесу с иностранными компаниями, что вызвало моментальный обвал котировок на 20%. Но потом ситуацию удалось разрешить. Тем не менее, ЦБ не стал бы просто так наезжать на компанию, видимо, что-то темное все-таки имело место быть.

Сейчас онлайн банкинг сильно сузил рынок деятельности для Киви. Она ведет активную работу в сегменте ставок и с различными букмекерскими конторами. Но и этот уютный уголок хотят у нее отобрать. Путин 25 августа подписал распоряжение об утверждении единого центра учета перевода ставок букмекерских контор. Им стала небанковская кредитная организация «Мобильная карта».

Авто-репост. Читать в блоге >>>