Антон Волков

Китай подкинет НОВАТЭКу денег на СПГ-проект

- 10 декабря 2014, 15:42

- |

Глава НОВАТЭКа сообщил, что, по его расчетам, в 1-м полугодии 2015 года акционеры Ямал СПГ окончательно определятся со структурой и источниками финансирования проекта по строительству завода СПГ на полуострове Ямал. Леонид Михельсон отметил, что большая часть денежных средств будет получена от китайских банков.

Акционерами Ямал СПГ являются НОВАТЭК (60%), французская Total (20%) и китайская CNPC (20%). Общий размер инвестиций в Ямал СПГ в настоящее время оценивается в $27 млрд. Акционеры уже вложили в проект порядка $6 млрд.

В связи с введением санкций против российского нефтегазового сектора у НОВАТЭКа, Total и CNPC, очевидно, возникли определенные проблемы с финансированием совместного проекта. Если раньше речь шла о том, что порядка 70% средств, необходимых для воплощения Ямал СПГ в жизнь, будет привлечено в виде проектного финансирования, а 30% удастся получить за счет участия партнеров в капитале, то в настоящее время вероятно привлечение 60-70% финансирования из нескольких внешних источников, среди которых кредиты от иностранных банков из стран, не присоединившихся к санкциям, и средства ФНБ. Кроме того, ожидается, что акционеры предоставят 30-40% требуемой суммы. Об этом в рамках телеконференции по итогам отчетности компании за 3-й квартал 2014 года

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дикси оправдывает ожидания

- 02 декабря 2014, 00:52

- |

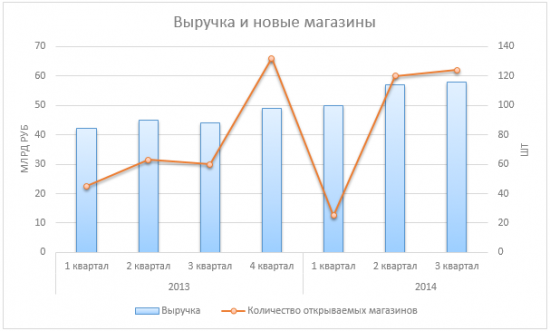

Дикси опубликовала финансовые результаты по итогам 3-го квартала, которые оказались лучше моих ожиданий и привели к росту капитализации компании на отечественном фондовом рынке. Как было известно ранее, выручка эмитента в 3-м квартале выросла на 31% г/г, до 58 млрд руб. Основной интерес вызывают остальные статьи отчета о прибылях и убытках.

Источник: данные компании, инфографика Инвесткафе.

Как я и ожидал, в результате активных действий компании по привлечению новых клиентов (промо-акции, скидки и т.д.) себестоимость продаж в минувшем квартале выросла более значительно, чем оборот. Вследствие этого валовая прибыль увеличилась лишь на 29,2% г/г, до 17,4 млрд руб. Это привело к незначительному снижению валовой рентабельность — на 0,5 п.п., до 30,1%. Тут стоит сказать, что, учитывая существенное снижениетемпов роста LFL среднего чека, меры по сдерживанию роста цен, предпринимаемые компанией, довольно значительны. Это позволяло ожидать более существенного снижения рентабельности, чего, впрочем, не произошло. На мой взгляд, основная причина заключается в улучшении эффективности логистики. По данным компании, централизация поставок увеличилась до 89%.

( Читать дальше )

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ