Копипаст

Копипаст | Регуляторы помогут ETF ускориться

- 04 декабря 2014, 17:53

- |

Обновлению японским Nikkei225 уровня семилетнего максимума способствовала информация о росте объемов продаж автомобилей в США за 12 месяцев, включая ноябрь до 17,08 млн, что является сильнейшим показателем за 11 лет. Отечественные производители продемонстрировали лучшие результаты, чем ожидалось: реализация автомобилей Toyota увеличилась на 3% (прогноз +2,1%), Honda — на 4,6% (+4,3%), Nissan сократилась на 3,1% (-5%), что стало важным драйвером роста котировок акций сектора, закончившего торги в статусе одного из лидеров. Вторым стали бумаги брокерских компаний. Ралли Nikkei, выполнившего поставленный мною в начале ноября таргет, нашло поддержку со стороны укрепления доллара США против валют G10, в том числе иены, и слабой нефти, позволяющей Стране восходящего солнца повысить конкурентоспособность товаров и услуг за счет снижения себестоимости.

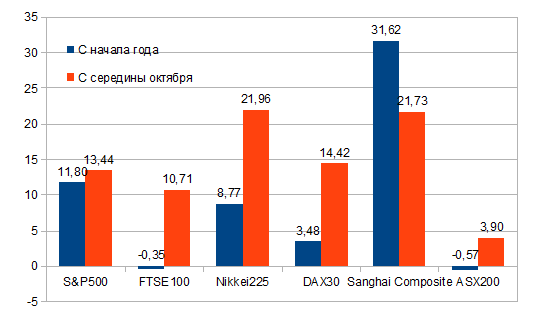

Взлет биржевого индекса позволил ему опередить топовые аналоги в лице американского S&P500, китайского Shanghai Composite, немецкого DAX30, британского FTSE100 и австралийского ASX200 на временном интервале с середины октября до начала декабря.

Первая половина осени отметилась коррекцией на американских биржевых площадках, и в силу циклических факторов ряд мировых фондовых индексов достигли годового дна. С тех пор лучше всего выглядели Nikkei (+21,96%), Shanghai Composite (+21,73%) и DAX (+14,42%). На мой взгляд, в этом нет ничего удивительного, ведь центробанки Японии и Китая, а также ЕЦБ придерживаются мягкой денежно-кредитной политики и готовы и дальше идти по пути монетарной экспансии. При этом решения BoJ о расширении масштабов программы покупок облигаций и Народного Банка Китая о снижении ставки рефинансирования до 5,6% стали настоящим сюрпризом для инвесторов. В то же время ЕЦБ предпочитает постепенно наращивать объемы количественного смягчения, еженедельно увеличивая закупки облигаций с покрытием.

Дешевая ликвидность является главным драйвером роста фондовых индексов, что доказал в свое время S&P500, ведомый на север американским QE. Поддержку Nikkei, Shanghai Composite и DAX оказывают также «медвежий» тренд по нефти и связанный с ним риск сползания в дефляцию. Япония, Поднебесная и еврозона являются нетто-импортерами черного золота, снижение стоимости которого позволяет тамошним товаропроизводителям увеличить рентабельность за счет сокращения затрат. При этом Токио постоянно кивает на слабость Brent и WTI, заставляя поверить в то, что и в других странах обвал котировок повинен в замедлении инфляционных процессов. На самом деле корни проблемы лежат в самой Японии. Местное QE и связанная с ним девальвация иены обеспечивала рост конкурентоспособности компаний Страны восходящего солнца, экспортирующих товары и услуги в КНР, еврозону и США. В результате китайские, европейские и американские конкуренты были вынуждены снижать цены, что приводило к замедлению CPI. И если растущая экономика Штатов сгладила эту проблему, то слабые страны валютного блока и Китай с его жесткой просадкой выбраться их трясины не смогли. Их центробанкам ничего не остается, как и дальше ослаблять денежно-кредитную политику, что позитивно отразится на суверенных рынках акций.

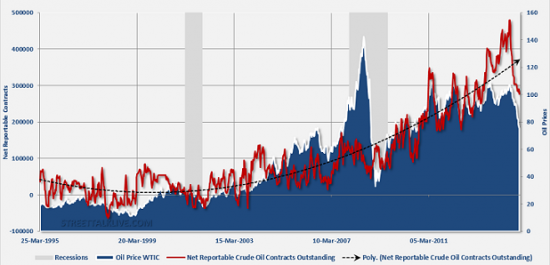

На мой взгляд, Nikkei, Shanghai Composite и DAX в 2015 году будут демонстрировать опережающую динамику по сравнению с индексом S&P500, которому угрожает не только повышение ставки по федеральным фондам, которое увеличит стоимость заимствований для американских компаний, но и сокращение капитальных вложений со стороны нефтедобывающих компаний. Любопытно, что динамика позиций хедж-фондов и прочих крупных институциональных инвесторов по черному золоту на срочном рынке долгое время имела прямую корреляцию с американским индексом широкого рынка. В последнее время ситуация изменилась, что увеличивает вероятность коррекции.

Источник:StreetTalkLive

Безусловно, при таком сценарии в силу циклических факторов пострадают и аналоги, однако восстановление немецкого, китайского и японского индексов будет идти быстрее. В связи с этим рекомендую увеличить долю Nikkei или ETF на акции Японии в инвестиционном портфеле до 22%, Sanghai Composite или ETF на акции Китая— до 20%, DAX или ETF на акции Германии — до 18%.

Оригинал: investcafe.ru/blogs/caramaz/posts/47087

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ