SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

asf-trade

22 января состоится семинар о том, как начать торговать на CME

- 16 января 2012, 13:09

- |

11:00 — 13:00 Часть первая: плюсы и минусы торговли фьючерсами на Западе (CME).

13.30-15.30 Часть вторая: юридические аспекты работы на срочном рынке США (CME).

16:00 — 18:00 Часть третья: технические аспекты работы на срочном рынке США (CME).

Подробности здесь: http://smart-lab.ru/blog/offtop/29004.php

и здесь http://asf-trade.livejournal.com/21093.html

Несмотря на то, что желающих посетить это мероприятие оказалось не так много, мы отказались от идеи отменить семинар, и остановили свой выбор на небольшой аудитории на 20-30 человек.

Пока еще есть свободные места.

Думаю такой формат (небольшое кол-во участников) позволит ответить на большее кол-во вопросов, так что во всем есть свои плюсы.

Цена участия 5000 рублей.

Все вопросы: [email protected]

Модераторам: я не знаю, надо ли это в оффтоп выносить, так как регулярно вижу рекламные анонсы всевозможных мероприятиятий на главной странице, так что на Ваше усмотрение. Понятно, что мне выгодно, чтобы увидело максимальное кол-во народа.

13.30-15.30 Часть вторая: юридические аспекты работы на срочном рынке США (CME).

16:00 — 18:00 Часть третья: технические аспекты работы на срочном рынке США (CME).

Подробности здесь: http://smart-lab.ru/blog/offtop/29004.php

и здесь http://asf-trade.livejournal.com/21093.html

Несмотря на то, что желающих посетить это мероприятие оказалось не так много, мы отказались от идеи отменить семинар, и остановили свой выбор на небольшой аудитории на 20-30 человек.

Пока еще есть свободные места.

Думаю такой формат (небольшое кол-во участников) позволит ответить на большее кол-во вопросов, так что во всем есть свои плюсы.

Цена участия 5000 рублей.

Все вопросы: [email protected]

Модераторам: я не знаю, надо ли это в оффтоп выносить, так как регулярно вижу рекламные анонсы всевозможных мероприятиятий на главной странице, так что на Ваше усмотрение. Понятно, что мне выгодно, чтобы увидело максимальное кол-во народа.

- комментировать

- ★2

- Комментарии ( 7 )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

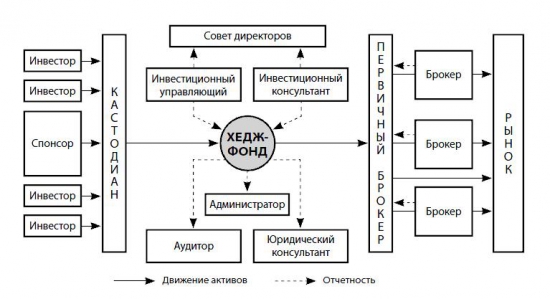

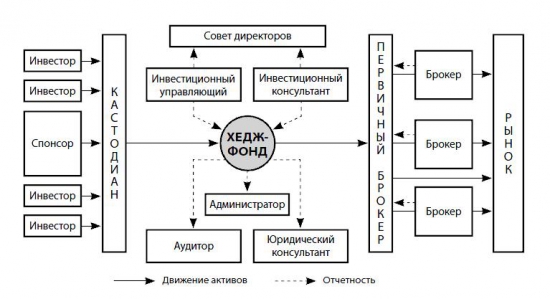

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Хедж фонды: история, отличия от лонг онли фондов, классы стратегий.

- 10 января 2012, 15:33

- |

Решил немного рассказать про то, что же такое хедж фонды. Один пост всю информацию в себя просто не вместит, поэтому их будет несколько.

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

Сколько % может и должен зарабатывать хороший трейдер?

- 08 января 2012, 14:25

- |

По мотивам этого топика: http://smart-lab.ru/blog/mtrading/32204.php

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

OFFTOP: религия, церковь, наука, ...

- 07 января 2012, 16:30

- |

«Человек должен верить.

Не быть уверенным в доказательствах, собранных в трактатах ученых мужей, а именно верить.

Знание рационально, его стихия – материальный мир, подчиняющийся сложным, но объяснимым законам, овладеть которыми способен любой, проявивший некоторое усердие человек. Знание – выверенная последовательность действий и холодный расчет. А вера дарит надежду. В том числе – на несбыточное. Знание укажет твое место на круглой Земле, а вера позволит слиться со всей Вселенной. Знание отщелкивает время безразличными стрелками часов, а вера открывает путь к вечности. Знание опирается на неопровержимые факты, льется со страниц учебников и научных журналов. Вера же прячется в душе, и единственное доказательство ее силы – твоя крепость.

Перспектива и надежда, песчинка и Вселенная, секунда и вечность, факты и убежденность, разум и душа. Откажись от надежды – и тебя проглотят серые будни, превратят в шестеренку, в тупого голема, вся жизнь которого – работа и развлечения. Забудь о разуме – и потеряешь фундамент, мир потускнеет, сузившись до размера догм.

( Читать дальше )

Не быть уверенным в доказательствах, собранных в трактатах ученых мужей, а именно верить.

Знание рационально, его стихия – материальный мир, подчиняющийся сложным, но объяснимым законам, овладеть которыми способен любой, проявивший некоторое усердие человек. Знание – выверенная последовательность действий и холодный расчет. А вера дарит надежду. В том числе – на несбыточное. Знание укажет твое место на круглой Земле, а вера позволит слиться со всей Вселенной. Знание отщелкивает время безразличными стрелками часов, а вера открывает путь к вечности. Знание опирается на неопровержимые факты, льется со страниц учебников и научных журналов. Вера же прячется в душе, и единственное доказательство ее силы – твоя крепость.

Перспектива и надежда, песчинка и Вселенная, секунда и вечность, факты и убежденность, разум и душа. Откажись от надежды – и тебя проглотят серые будни, превратят в шестеренку, в тупого голема, вся жизнь которого – работа и развлечения. Забудь о разуме – и потеряешь фундамент, мир потускнеет, сузившись до размера догм.

( Читать дальше )

А Вы бы зашортили акции фонда ASF?

- 06 января 2012, 13:38

- |

А Вы бы зашортили акции фонда ASF?

Основные идеи на первую половину 2012, которые сейчас вижу:

- 05 января 2012, 12:23

- |

- «предвоенная наценка на нефть» (Иран)

- падение EUR к USD

- QE3 от ФРС и/или QE1 от ЕЦБ

- апрель — рост нашего рынка

ASF

Автоматизм: как должен действовать трейдер

- 30 декабря 2011, 13:34

- |

Вот сейчас иду я себе значит по квартире, несу в руках плед, и не особо вижу, что творится под ногами. На входе в комнату лежит мой котяра (это на самом деле отмечено где-то в моем мозгу, но думаю я совершенно о другом в этот момент).

Далее анализ того, что происходило:

— чтобы совершить очередной шаг нога переносится вперед

— при попытке поставить ступню на пол понимаю, что под ногой что-то

* здесь врубается подсознание^ ОПАСНОСТЬ, хвост кота (как оно это вычисляет черт его знает)

— ОТМЕНА ШАГА, центр тяжести не переносится на ногу, которая впереди

— нога приподнимается и переставлется чуть дальше

— в этот же момент идет подтверждение правильности действий: кот шипит и меняет свое местопложение в пространстве

— нога оказывается на полу но дальше, чем была ранее, и центр тяжести переносится сразу же, а вторая нога, которая раньше была опорной выводится из зоны потенциального поражения когтями кота (на всякий случай)

( Читать дальше )

Далее анализ того, что происходило:

— чтобы совершить очередной шаг нога переносится вперед

— при попытке поставить ступню на пол понимаю, что под ногой что-то

* здесь врубается подсознание^ ОПАСНОСТЬ, хвост кота (как оно это вычисляет черт его знает)

— ОТМЕНА ШАГА, центр тяжести не переносится на ногу, которая впереди

— нога приподнимается и переставлется чуть дальше

— в этот же момент идет подтверждение правильности действий: кот шипит и меняет свое местопложение в пространстве

— нога оказывается на полу но дальше, чем была ранее, и центр тяжести переносится сразу же, а вторая нога, которая раньше была опорной выводится из зоны потенциального поражения когтями кота (на всякий случай)

( Читать дальше )

теги блога asf-trade

- asf

- asf-trade

- brent

- CME

- earnings

- ES

- FED

- FOMC

- forex

- GDP USA

- hedge fund

- HFT

- Market Profile

- micex

- Q&A

- QE2

- QE3

- RI

- RIM

- RIM1

- RIM2

- RIM3

- riu

- riz

- RTS

- RTS -9.13

- S&P500

- smart-lab

- USA

- volfix

- wheat

- авто

- алготрейдинг

- Аптеки 36.6

- аукцион закрытия

- АЭС

- беспредел РФ

- брокерские услуги

- Вакансия

- встреча smart-lab

- ВТО

- вулкан

- Газпром

- геополитика

- грааль в трейдинге

- Девальвация рубля

- Доллар

- Египет

- ЕЦБ

- жулики

- инвест идеи

- индекс доллара

- Ирак

- календарный спред

- Кипр

- Ливия

- лчи 2012

- Медведев

- митинг

- ММВБ

- Мои трейды

- моя позиция

- МФЦ

- нефть

- новости

- опрос

- опционы

- опционы идеи

- отдых

- отдых трейдеров

- оффтоп

- портфель

- прогноз

- прогнозы

- программирование

- профиль рынка

- ПФР

- работа над ошибками

- рабочее место

- рефлексы

- роботы

- рынок

- сбербанк

- сбой на бирже

- спред

- спрэд WTI Brent

- ставки

- толстые хвосты

- трейдерский софт

- трейдинг

- УК

- украина 2014

- философия трейдинга

- ФРС

- ФСФР

- фьючерс на индекс РТС

- ЦБ Китая

- чат

- юмор

- япония