Zmey

Экспортёрам будет крышка

- 08 апреля 2022, 16:38

- |

Уровень цен в ВВП это один из ключевых индикаторов экономики. По определению, это соотношение странового ВВП, переведённого в доллары США по официальному курсу, к ВВП по паритету покупательной способности. В целом, показатель отображает, насколько высокими являются внутренние цены по сравнению с США. Он важен для экспортёров. Чем ниже уровень цен в ВВП, тем больше, при прочих равных условиях, они получают рублей на каждый вырученный доллар.

Из графика видно, что в современной истории уровень цен в ВВП России колебался в диапазоне 20-60%. Наиболее дорогой (60%) наша страна была непосредственно перед обвалом 2014-го года. Именно тогда погорел Мечел, а многие другие ненефтегазовые экспортёры (Магнитка, Русал, Распадская) генерили сплошные убытки. Проблемы были даже у энергетиков, хотя они и не является экспортёрами в явном виде. Сейчас, в связи с резким укреплением рубля, нужно рассмотреть повторение этого сценария.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 91 )

Почему Россия не Америка?

- 02 апреля 2022, 15:29

- |

Почему Россия не Америка? Помните, лет 20 назад была такая книга? В ней утверждалось, что любое производство в России невыгодно из-за нашего сурового климата. В какой-нибудь жаркой стране люди могут питаться буквально от солнышка, а производство, фактически, осуществляется прямо под открытым небом. И только в России необходимы капитальные строения, много еды и одежды, центральное отопление и ещё много чего.

Разумеется, что либерасты мейнстримные экономисты смешали автора книги, Андрея Паршева буквально с дерьмом, ибо такого наезда на принципы свободной торговли молодая российская демократия потерпеть не могла. Однако, по сути, автор полностью прав. Его теория выдержала испытание временем и единственное возражение, по моему мнению, заключается в том, что он ограничился только собственно климатом и географическим положением, упустив некоторые важные следствия.

Первое — концентрация населения. Одна ситуация, когда 50 или даже 100 млн. людей проживают буквально на одном пятачке, как в долине Жемчужной реки, в мегалополисах Токио-Осака или Вашингтон-Бостон. На расстоянии одной поездки на поезде можно найти любые расходники и детали, а также любых специалистов. И совсем другая картина, если всё это рассредоточено на территории в миллионы квадратных километров. Это огромные расходы на инфраструктуру, поездки, просто затраты времени.

( Читать дальше )

РТС. Возврат в 90-е.

- 25 марта 2022, 18:53

- |

У экономистов так принято, что сбережения равны инвестициям. Это хорошо для учёта статистики национальных счетов, но для оценки влияния на стоимость капитала подобное равенство лучше переписать в другой форме, отделив частный сектор от государственного. Публичные корпорации с госучастием (типа Газпрома) я отношу к частному сектору. Тогда будет получено следующее простенькое уравнение (все данные приводятся относительно ВВП за 2015-2019 годы):

A+B=C+D+E.

A – сбережения населения (4,02%); B – принадлежащая резидентам страны нераспределённая прибыль корпораций (3,91%); С – чистое увеличение обязательств Правительства и ЦБ, кроме резервных активов (1,78%); D – отток капитала, кроме резервных активов (2,24%); E – чистые частные инвестиции (из уравнения получается около 4%).

Если экономика развивается последовательно и равномерно, то частные инвестиции это обычное произведение роста реального ВВП и восстановительной стоимости частного капитала. По опыту других стран, подобная стоимость составляет около трёх ВВП, так что рассчитанный уровень инвестиций соответствует росту чуть больше процента, что и происходило в реальности.

( Читать дальше )

ЗВР и размен активами

- 18 марта 2022, 14:56

- |

Очень многие сейчас преподносят, что замораживание ЗВР это лютая катастрофа. Приблизительно мы потеряли 300 ярдов, не считая частных активов, которые Запад также норовит отобрать. Но мы рассчитываемся той же монетой, поэтому сейчас стоит прикинуть финансовый результат, если взаимная конфискация собственности будет окончательно закреплена или же случится размен по какой-то сходной цене. Для этого следует обратиться к разделам международная инвестиционная позиция и счёт инвестиционных доходов.

Формально, резиденты нашей страны имеют больше иностранных активов, нежели нерезиденты в России (см. таблицу), однако баланс инвестиционных доходов, который отображает прибыли от этих активов, при этом является глубоко отрицательным. Это чёрная дыра, через которую утекает значительная часть наших сырьевых профитов. За последние 10 лет (2011-2020) потери по этой статье составили почти 500 млрд. долларов. Но откуда такая существенная диспропорция между активами и доходами? На то имеется несколько объяснений.

( Читать дальше )

Санкции и платёжный баланс

- 05 марта 2022, 16:01

- |

Платёжный баланс России работает по очень простой схеме. Чистый экспорт товаров является единственной прибыльной категорией, за счёт которой финансируются убытки по балансу услуг, счёту первичных доходов, экспорту капитала и другим менее значимым категориям. Но сейчас многое изменилось.

В первую очередь, это касается экспорта капитала. По определению, к нему относятся новые прямые и портфельные инвестиции, сделанные нашими резидентами за границей, увеличение финансовых резервов частными банками, приобретение яхт и дворцов, а также вывоз денег теми гражданами нашей страны, чьи семьи физически проживают за рубежом. Нетрудно понять, что всё это теперь накрылось и всем нашим придётся физически возвращаться домой.

Второе это баланс инвестиционных доходов, то есть, чистый профит от владения финансовыми и физическими активами. Прибыли отечественных компаний, которые находятся в собственности нерезидентов, относятся именно к этой категории, независимо от того реинвестируются они в России или же полностью выводятся за границу. С облигациями и недвижимостью ситуация обстоит полностью аналогично. И этого тоже больше не будет.

( Читать дальше )

Остановите торги на срочке

- 03 марта 2022, 15:25

- |

Фьючерс на доллар торгуется почти 10 рублей ниже спота. С Евро всё ещё хуже.

По серебру в стакане ни одной заявки на покупку, а цена на 6 долларов ниже западной (19 против 25). По всем остальным зеркальным контрактам история аналогичная. Любой, чья совокупная позиция по всем инструментам больше суммы счёта, рискует, что его попросту обнулят.

И кто сказал, что завтра Сишка не может торговаться по 60 рублей при USDRUB 120? Или биржа допустит отрицательные цены по всем фьючерсам?

Просьба налайкать, тема весьма актуальная.

На что рассчитывать по индексу РТС?

- 02 марта 2022, 17:21

- |

Давайте считать. В 1998 году минимальный уровень был, грубо говоря, 40 пунктов. Средний месячный 50. Размер ВВП ППС России, который должно использовать как ориентир, при этом увеличился, грубо говоря, в 4 раза. Это в текущих долларах, которые теряют покупательную способность из-за инфляции. Тот факт, что ВВП сократится вследствие санкций, я не учитываю, поскольку инфляция в долларах будет развиваться быстрее. Но есть два вопроса.

Первая — экономика 98-го года была однобокой. Страна проедала материальный и человеческий капитал, который достался от эпохи СССР. Такие сектора, как образование, медицина и даже вменённая рента были слишком раздуты по сравнению с остальными, полностью рыночными секторами (это добыча ресурсов, энергетика, обрабатывающая промышленность, розничные услуги). Таким образом, представленные в индексе рыночные сектора выросли больше.

Второе — РТС плохой индекс. На протяжении большей части истории в нём были представлены компании из нефтегазовой отрасли (базовой для российского ВВП), а также стагнирующие энергетика и телекомы, тогда как наиболее динамичные отрасли (ненефтегазовые экспортёры) были представлены недостаточно. Сейчас эта проблема ушла, однако в истории РТС серьёзно проиграл ВВП ППС.

( Читать дальше )

Прогноз на 2022 год от Змея

- 30 декабря 2021, 12:49

- |

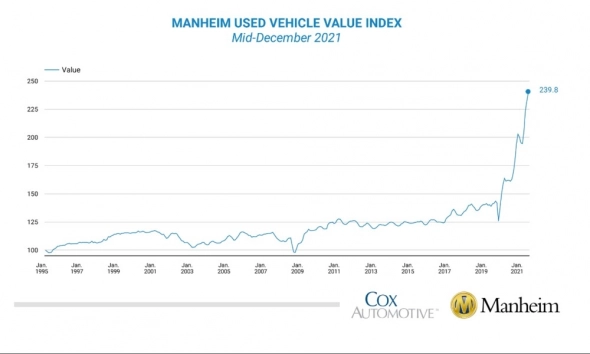

Рисунок 1 — индекс цен на подержанные автомобили в США.

Но в России и других странах периферии инфляция окажется выше. Сегодня она бьёт, в основном, по товарам, тогда как услуги пока ещё находятся в стороне. Чем больше доля товаров в потребительской корзине, тем выше, при прочих равных условиях, получается и инфляция. Больше того, если Европа и другие богатые страны всё ещё могут питать иллюзии, что повышение цен вдруг остановится и в итоге им не потребуется никакого увеличения зарплат и пособий, то Россия уже вынуждена увеличивать их. Вкупе с новыми ковидными ограничениями и резко возросшими рисками для всего малого и среднего бизнеса, это условия для идеального инфляционного шторма.

( Читать дальше )

Кому принадлежит Америка?

- 30 июля 2021, 11:54

- |

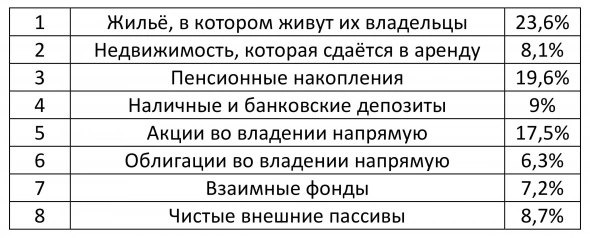

Взаимные фонды и недвижимость, которая сдаётся в аренду, это активы верхнего среднего класса. Разумеется, там встречаются и очень богатые люди, но всё же к элите инвесторы пока не относятся ни в одной стране. Остаются лишь пункты 5-6 (акции и облигации во владении напрямую), причём даже здесь нынешняя американская элита имеет достаточно конкурентов. Её активы это финансовые, цифровые и фармацевтические компании, но вряд ли промышленные, иначе мы бы увидели совсем иное сопротивление глобализации.

Но что такое финансовые, цифровые и фармацевтические компании? Это минимум физических активов и прибыль, которая формируется благодаря манипулированию потребителем и преференциям в законодательстве, – об этом я писал раньше. При желании стоимость этих компаний можно смело делить на 4 или даже на 10, так что реальные активы современной американской элиты это 2, максимум 5% от общего объёма активов в стране. В относительных единицах это меньше чем у элиты российской.

На сегодня выбор американской элиты вполне очевиден. Можно и дальше пытаться спасать эту агонизирующую систему, на которой она, элита, в основном, только паразитирует, и при этом растрачивать собственные ресурсы. Либо ускорить её катастрофу, постаравшись не только спасти ресурсы, но и направить эту самую катастрофу в нужное русло. Главный приз это собственность всей страны. Ну как, увидели параллели с поздним СССР?

Система идёт вразнос

- 29 июля 2021, 15:45

- |

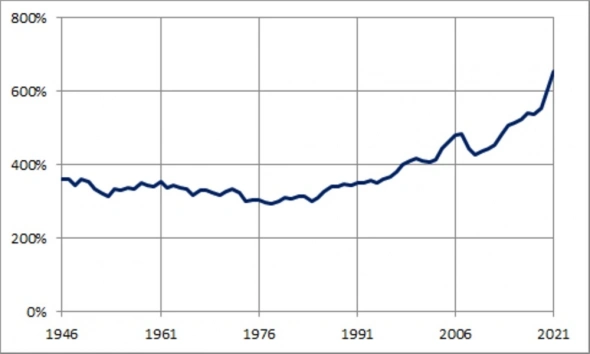

Рисунок 1 — совокупные требования в экономике США в процентах от ВВП.

Важно то, что система идёт вразнос и, фактически, находится на стадии катастрофы. Рост, который мы наблюдаем в последние годы, охватил практически все виды активов, и поэтому он так выделяется по сравнению со всеми прошлыми пузырями. В частности, такой мощный пузырь, как рынок доткомов, на графике практически не заметен. Налицо самоддерживающийся процесс и он ускоряется. Финансовая система США (и, наверняка, всего остального мира) просто не может существовать без перманентного увеличения стоимости активов и долга. И если так, то весь этот мир вот-вот взорвётся.

P.S. А вы ещё спрашиваете, зачем придумали пандемию? По мне, так они просто ускорили катастрофу, чтобы пройти её, сохранив под собой хоть какие-то ресурсы. Иначе система гарантированно избавится не только от дисбалансов, но и от горе-элитки, которая их породила.

теги блога Zmey

- Brent

- CME

- COT отчеты

- DJIA

- DXY

- ETF

- eurusd

- Light

- Nasdaq

- natgas

- S&P500

- SPDR

- SSE

- SSE Composite Index

- Urals

- US Treasury

- usdbrl

- USDCHF

- usdjpy

- usdmxn

- USDRUB

- usdtry

- usdzar

- VK

- акции

- арбитраж

- безработица

- Брент

- брокеры

- будущее мира

- бюджет

- Венесуэла

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Евро

- Евродоллар

- змей

- золото

- индекс доллара

- индикатор Баффета

- инфляция

- китай

- Ковид

- ковид-19

- коронавирус

- кризис 2020

- криптовалюта

- курс доллара

- локдаун

- М2

- мамба

- медь

- ммвб

- Москва

- МСФО

- наука

- НДПИ

- недвижимость

- нефть

- новый год

- опционы

- отрицательные ставки

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- природный газ

- прогноз по акциям

- производительность труда

- Пуэрто-Рико

- распад Еврозоны

- РТС

- Рубль

- Санкт-Петербург

- сезонность

- семинар

- серебро

- Степан Демура

- США

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- экспортная пошлина

- эмиссия

- ютрейд

- Яндекс