Руслан Синяков

258 % за год

- 02 апреля 2021, 16:27

- |

Эксперимент, затеянный нами год назад, показал хорошие результаты. Есть определенная синергия. Активы на этой стратегии за год увеличились в десятки раз.

Львиная доля прибыли получена по американским акциям. Как от лонгов, так и от шортов. Лидер конечно же — TSLA.

В прошлом году многие интересовались — можно ли присоединиться. Такая возможность была. От большинства услышал — доходность не очень; нужно еще посмотреть; на таком рынке любой дурак заработает. Удивительно конечно.

Продолжаем работать. Теперь фокус больше на риски, нежели на доходность. Хотя и так, максимальная просадка за прошедший год не превысила 13 %.

( Читать дальше )

- комментировать

- 2.9К

- Комментарии ( 9 )

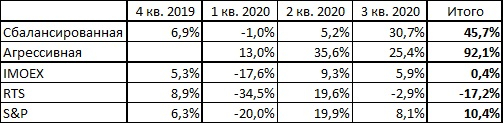

Итоги третьего квартала

- 19 октября 2020, 15:42

- |

Квартал выдался урожайным благодаря, продолжающимся с апреля, трендам по многим бумагам.

Российского рынка это касается в меньшей степени. Стоит лишь выделить Яндекс и Полюс с Polymetal, которые дали львиную долю доходности нашей Сбалансированной стратегии.

По Агрессивной стратегии выделю две сделки — это, конечно же, лонг Tesla и шорт Exxon Mobil, который уже третий месяц уверенно двигается вниз против рынка.

( Читать дальше )

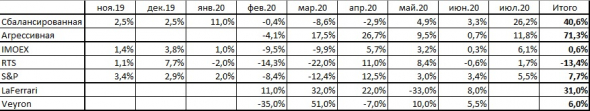

Итоги июня - июля

- 06 августа 2020, 12:31

- |

Июнь выдался спокойным, а в июле началось ускорение тренда по многим бумагам, что позволило нам неплохо заработать на обеих стратегиях. Основными драйверами роста выступили бумаги Tesla, Yandex, Polimetal, Полюс, Магнит, ИнтерРАО.

Торгуем строго по тренду, про шорты давно забыли. Если бы в марте — апреле мне сказали, что летом мы будем зарабатывать большие проценты на лонгах в тренде, я бы покрутил у виска. Но мир изменился и рост может продолжаться еще очень очень долго.

Вся статистика по стратегиям ведется на Комоне, где к счетам привязано автоследование.

( Читать дальше )

Итоги мая

- 16 июня 2020, 19:22

- |

Львиную долю прибыли продолжают приносить лонги по акциям, нефти и драгоценным металлам. Лично для меня подобный сценарий является не то что удивительным, а просто шокирующим. 21 марта на самом дне рынка всем своим знакомым — гуру я задал вопрос — не пора ли прикупить подешевевших акций. Практически от всех получил однозначный ответ, что рано и рынок в ближайшее время будет намного ниже. Никто даже не предположил вариант полного восстановления рынков за столь непродолжительный период. Вывод очевиден — никто не может угадать движение рынков на сколь-либо продолжительном отрезке времени. Нужно просто следовать за трендом.

Агрессивная стратегия продолжает приносить неплохую прибыль.Определение “Агрессивная” не очень подходит для этой стратегии. На мой взгляд она даже более сбалансированная “Сбалансированной” стратегии. Позиций открываются обособленно тремя трейдерами, как правило, в сторону тренда. Они диверсифицированы и не несут в себе большого риска.

( Читать дальше )

Итоги апреля. Самоизолировались.

- 05 мая 2020, 19:30

- |

Как пандемия повлияла на нашу деятельность? Неоднозначно. С одной стороны, на рынке появилась масса отличных возможностей, с другой — заточенные дома семьи не дают возможности уделять много времени торговле, как прежде. В целом, кризисные явления на рынке всегда являются благом для активного управления. На мой взгляд, в ближайшие годы доходность следует искать именно в активном управлении. Время “купил и держи” прошло, но об этом следует написать отдельно.

По Сбалансированной стратегии мы делали ставку на снижение рынка, продавая акции нефтяников, металлургов и банков. Она не сработала и мы получили небольшой минус.

Неплохой результат показала Агрессивная стратегия:

( Читать дальше )

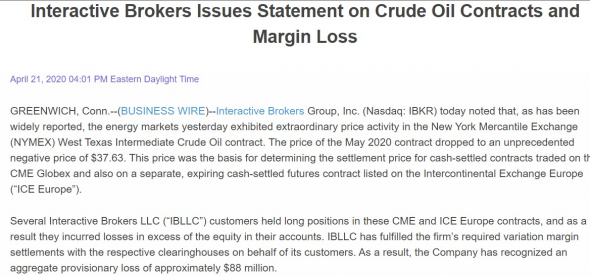

IB потерял 88 млн. долл. на нефти. Суперфизик в разы больше.

- 22 апреля 2020, 09:58

- |

IB взял на себя убыток клиентов, активы которых ушли в отрицательную зону. И сообщил, что в их софте не предусмотрена торговля инстументами по отрицательным значениям. Клиенты просто не могли закрыть позиции. Предстоят долгие разбирательства.

Наделавший шуму физик зафиксировал вчера порядка 20 — 25 млрд. руб. убытка на фортс. Не верю я в то, что такие большие деньги могут совершать такие глупости на рынке. Наверняка это была только часть какой-то сложной схемы. Многие считают, что таким образом этот персонаж выводит деньги из страны, показывая убыток в РФ и прибыль на Западе.

Напомню, что он на отскоке, когда все кричали — отличная возможность зашортить, в районе 34 долларов накупил 2 млн. контрактов. Примерно на 50 млрд.руб. Закрывался вчера в районе 20.

( Читать дальше )

Кухонная котировка на Насдак от Финам

- 18 апреля 2020, 08:39

- |

Больше нигде такого безобразия не нашел.

( Читать дальше )

Как одним кликом раздать заявки в несколько квиков?

- 15 апреля 2020, 12:38

- |

Лет десять назад один мой знакомый, уже не помню кто, показывал мне фичу в экселе, через которую он выставлял заявки в несколько квиков от разных брокеров.

Может есть у кого-то что-то подобное или есть возможность сделать?

Стоит задача одним нажатием отправлять заявки в несколько квиков разных брокеров. Траст Менеджер функционирует только в рамках одного брокера.

Gold - The Best Of The Best

- 14 апреля 2020, 17:35

- |

Топлю за золото, как в январе за Теслу! Кстати, она даже бодрее драгоценных металлов летит вверх, но там другие критерии риска и волатильности.

Энтузиазм родился не на ровном месте. Драгоценные металлы у нас — самые доходные инструменты в этом году. Сначала неплохо удалось заработать на их безумном падении. Затем, начиная с первого дня взлета, на росте. Золотодобытчики POLY и Полюс не отстают, а идут даже опережающими темпами.

6 апреля я давал прогноз по металлам. Пока все идет по этому сценарию.

https://tlgg.ru/seasonedinvestor/79

Главный армагедонщик Spydell разделяет нашу позицию. Хоть и ждет мега ралли по всем финансовым инструментам из-за безлимитного QE, но фаворитом считает Золото! Вот отрывок статьи:

Я в четверг вышел практически из всех американских акций, которые в «аварийном режиме» аккумулировал в период с 17 по 25 марта, перебрасывая все свободные и доступные на тот момент резервы из рублей и рублевых активов. Это было понятно, что кризис у них закончился 23 марта, о чем писал в тот момент. Но дальше? Нет, спасибо, в терминальной стадии идиотии без меня. Но и не в российский рынок акций, это точно. Он крайне дорог и токсичен – все сектора (особенно банки и нефтегаз), которые на нем представлены поражены, за исключением разве что Яндекса. Точно не на этих уровнях. В текущей обстановке лучшим выбором будут товарные активы – драгоценные металлы и нефть (но нужно понимать, что контанго по нефти не даст размещаться масштабно и долго).

( Читать дальше )

Суперфизик слетел с катушек - тарит и тарит

- 09 апреля 2020, 20:31

- |

Благодаря таинственному физику-покупателю, который продолжает активно набирать позицию на нефтяных фьючерсах (черный график), нефть Brent сегодня торгуется в России на ~1% дороже, чем в мире (красный — фиолетовый).

теги блога Руслан Синяков

- amd

- biogen

- COVID-19

- gold

- IB

- Macy's

- QUIK

- S&P500 фьючерс

- silver

- spydell

- Tesla

- TSLA

- автоследование

- акции

- амд

- апокалипсис

- биржа

- биржа санкт-петербург

- бывалый инвестор

- валюта

- вклады

- ВТБ

- газпром

- гуру

- гэп

- деньги

- ДУ

- золото

- инвестиции

- инфляция

- итоги

- квик

- ковид-19

- комиссия брокера

- КОНКУРС

- корнер

- коронавирус

- короновирус

- коррекция

- кризис 2020

- лось

- лохотрон

- лчи

- ЛЧИ 2011

- маржин колл

- Мечел

- мировая элита

- мовчан

- нефть

- нок

- обучение

- опек+

- опрос

- опционная конференция

- открытие брокер

- отскок

- оффтоп

- падение

- паника

- плечи

- покер

- портфель

- прибыль

- прогнозы

- психология

- РБК-ТВ

- риск

- риски

- сделки

- серебро

- Сигналы

- Сургутнефтегаз

- телеграм

- тесла

- теханализ

- титановые яйца

- торговая система

- трамп

- трейдеры

- трейдинг

- тренд

- удача

- успех

- Финам

- фото

- хедж-фонд

- хеджирование

- шорты