Совет директоров компании АЛРОСА рекомендовал дивиденды по итогам 1 полугодия 2023 года.

Размер дивидендов = 3,77 рубля на одну акцию.

Дивидендная доходность = 4,5%.

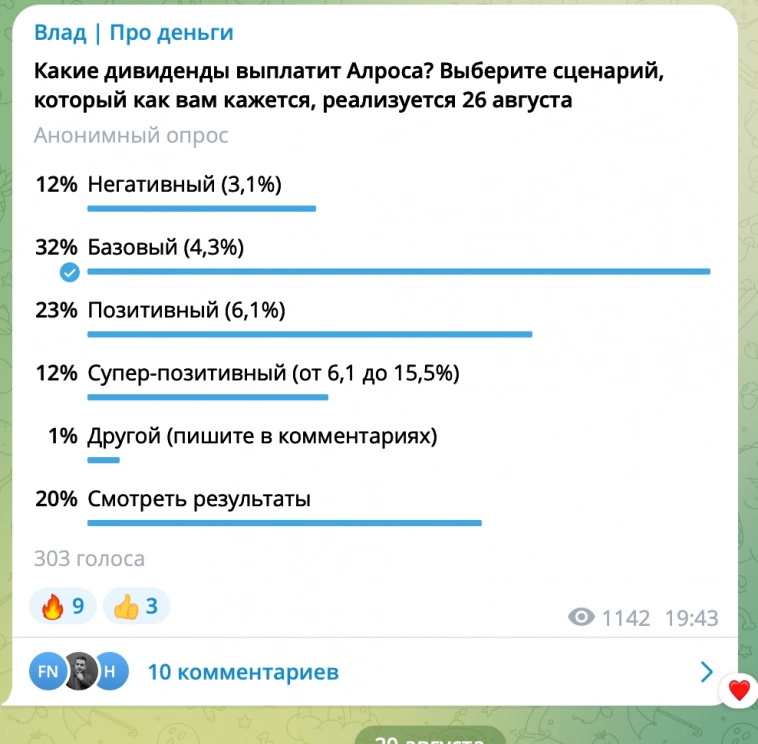

Реализовался базовый сценарий, писал о различных вариантах в посте от 19 августа: t.me/Vlad_pro_dengi/434

Алроса отправила на дивиденды 50% прибыли от МСФО и больше 100% от FCF, что полностью соответствует дивидендной политике. Большинство моих подписчиков в опросе выбрали именно этот сценарий.

Я держу бумаги Алросы, моя средняя 82 руб. за 1 акцию, цель 110 руб. за штуку, планирую сохранять позицию. Слежу за ценами на алмазы, они пока идут вниз, но это компенсируется ростом курса доллара. Цены на алмазы можно посмотреть вот тут: http://www.idexonline.com/diamond_prices_index.

Ближе к концу года сделаю апдейт по компании по ожиданиям за 2-е полугодие. Всем хорошего дня, подпишитесь на канал, чтобы быть в курсе главных новостей рынка и читать их интерпретации: t.me/Vlad_pro_dengi/

👍

Авто-репост. Читать в блоге >>>