Виктория Капмар

Фонды в коммерческую недвижимость

- 21 ноября 2025, 11:00

- |

В продолжение предыдущего поста рассмотрим 3й инструмент, который помогает обгонять инфляцию

А именно ФОНДЫ В КОММЕРЧЕСКУЮ НЕДВИЖИМОСТЬ 🏡

Их достаточно много, на любой запрос и кошелёк, но все они направлены на то, чтобы:

1Впитывать инфляцию. Квадратный метр недвижимости впитывает инфляцию в свою стоимость, за счёт чего растёт цена каждого пая фонда.

2Давать премию за риск к ключевой ставке. Это достигается за счёт регулярного арендного потока от сдачи недвижимости и роста стоимости недвижимости. В свою очередь, инвестор получает регулярные дивиденды.

3Быть достаточно ликвидными (оборачиваемыми в деньги). Можно продать/купить в любой будний день (попробуйте так сделать со своей недвижимостью 5-6 месяцев сейчас в среднем продается квартира)

4Обеспечивать Предсказуемость. Регулярные, часто ежемесячные дивиденды позволяют рассчитывать доходность и использовать её.

Сегодня мы заглянем чуть больше под капот фондов Парус, которые уже есть на фондовом рынке и дают возможность купить кусочек конкретной недвижимости от 900р. за пай.

( Читать дальше )

- комментировать

- 280

- Комментарии ( 0 )

Цена инфляции

- 21 ноября 2025, 10:54

- |

Вы знаете, что я очень люблю сама делать исследования и находить те, которыми хочется поделиться.

И вот одно из них.

Редко хожу в продуктовые магазины в последнее время, и когда, всё-таки, оказываюсь там, первое, что я делаю, это А… Еваю от цен. Правда, любимое мороженное стоило 100 р., сегодня — 130 р.

Как так происходит?

Ответ:

Инфляция — по сути, постепенное, регулярное обесценивание наших денег. То есть сегодня на 100 р. я могу купить хлеб и яйца, а завтра… завтра … может только хлеб или в 2 раз меньше яиц.

Самое интересное, что об инфляции обычно говорят в процентах. «4% в год», «8% в год» — звучит почти безобидно. (По официальной статистике).

Давайте посмотрим, как эти безобидные цифры меняют покупательную способность Наших денег в течение 10 лет при разных уровнях инфляции в рублях и долларах. Хочется немного поломать миф о том, что деньги в валюте НЕ обесцениваются.

Обратите внимание, что даже «умеренная» инфляция медленно обедняет всех, кто держит деньги просто на счёте или в наличке.

( Читать дальше )

Кредитный риск в облигациях. 26 эмитентов за 10 месяцев этого года допустили дефолт.

- 03 ноября 2025, 10:48

- |

26 эмитентов за 10 месяцев этого года допустили дефолт.

Под ударом эмитенты облигаций с рейтингами от «BBB+» до «B-». Об этом говорится в обзоре долгового рынка от агентства «Эксперт РА».

Облигации — это что? — кредит наоборот, мы даём свои деньги в долг. И занимать у нас (инвесторов) стало выгоднее компаниям (эмитентам), чем у банков.

За 9 месяцев 2025 года объем облигационных размещений корпоративных облигаций составил 5,4 трлн. рублей, что на 71% выше результата аналогичного периода предыдущего года.

Однако запас прочности в условиях высоких ставок у эмитентов истощился.

1. Если за 12 месяцев до 30 сентября 2024 года чистый прирост задолженности по банковским кредитам фиксировался на уровне 12,8 трлн. рублей (+23%), то за аналогичный период до 30 сентября 2025 года прирост составил лишь 6,6 трлн. рублей (+9%).

2. Только за этот год стоимость обслуживания облигационного займа по секторам увеличилась на 3–7%.

🐈Как следствие..

3. По кредитам увеличивается число проблемных заемщиков

( Читать дальше )

🏦Сбер — банк, который смог.

- 13 октября 2025, 16:38

- |

На днях банк опубликовал результаты за 9 месяцев, что интересного?

Прибыль выросла на 6,4% — до 1,27 трлн рублей за 9 месяцев г/г.

За сентябрь удалось заработать 150,3 млрд рублей, это рост на 6,9% г/г. Рентабельность капитала по итогам девяти месяцев составила 22,4%.

Начало расти кредитование. В сентябре портфель юрлиц прибавил 2,7%, а физлиц — 1,1%. Понимая тренд на снижение ключевой ставки, самые нетерпеливые начали брать кредиты под «быстрое» рефинансирование ставки. Но не тут то было — вмешался Минфин с налогами :) Поэтому мы можем увидеть замедление по результатам октября -ноября. Многое будет зависеть от риторики ЦБ 24.10. Однако глобально снижение ставки будет и дальше стимулировать кредитование.

Что самое интересное:

1. Если покупать его уже сейчас, можно забрать 12% дивидендами

2. За продолжительный период неопределённости на рынке ( который весьма вероятно ещё продолжится) фундаментально Сбер только крепнет. Пока котировки не растут, бизнес продолжает расти в прибыли и развиваться технологично. ИИ уже приносят прибыль.

( Читать дальше )

Кина не будет! Расходимся 😭 Так бы я говорила, если бы начала инвестировать в этом году

- 13 октября 2025, 15:05

- |

И действительно, за 2025 индекс московской биржи успел снизиться на 11,12 %

Виной тому высокая ставка и непрекращающийся конфликт. Как говорит Песков: «Идёт война, и нам её нужно выиграть», а на войне все средства хороши. И налоги поднимут, и компании, если нужно, приватизируют, и новых солдат, если сильно нужно будет, мобилизуют.

Вот именно эта неопределенность в купе с жесткой ДКП и пугают рынок. Розовые очки о мире в этом году разбили, и вместо этого дали только проинфляционные факторы.

Что со всем этим делать?1.

1. Не паниковать. Эмоции — главный враг инвестора. В такие моменты я не смотрю на счет. Я понимаю, что всё циклично, и мои портфели страхует регулярный пассивный доход.

2. Стратегия. Мои стратегии долгосрочны, и у меня нет сомнений, что уровни для усреднений 2600 и 2400 являются наиболее оптимальными для роста в среднем на 30% в разрезе ближайших 2 лет. Зная это, зачем сейчас фиксировать позиции на дне?

( Читать дальше )

ЧТО ТАКОЕ ИИС-3 И КАК ОН МОЖЕТ УВЕЛИЧИТЬ ВАШ ДОХОД

- 30 сентября 2025, 22:58

- |

Любой уважающий себя инвестор знает и использует Индивидуальный инвестиционный счет — (ИИС) в работе с Ценными бумагами, это помогает и увеличить доход и не платить налоги с прибыли.

Напоминаю новичкам, что это и как этот счёт может увеличить ваш доход.

В конце 2024 г. мы проводили эфир с Кириллом Кузнецовым где разобрали новый и единственный доступный для открытия ИИС-ИИС типа 3. На эту тему есть подробное видео, если вам удобен видео формат пересмотрите пожалуйста. Запись здесь

⭐️Основное:

ИИС 3 — это специальный брокерский счет (БС), предусматривающий налоговые льготы для инвесторов. Он отличается от обычного БС, тем что позволяет не платить налоги до 30 млн р и делать вычеты в размере 13-15% с пополнений до 400.000 р. Единственное условие, нельзя снимать деньги с этого счета в течении минимум 5 лет.

Если вы снимите раньше 5 лет, вы просто потеряете полученные ранее льготы, а ваш счёт станет обычным Брокерским счётом.

Прим.

«Поэтому если вы сомневаетесь нужно ли открывать или инвестировать на ИИС 3, смело открывайте, самое страшное что может произойти, если деньги понадобятся вам раньше 5 лет — ИИС превратится в обычный БС, получается вы ничего не теряете.

( Читать дальше )

Когда покупать недвижимость?

- 30 июля 2025, 13:32

- |

Друзья, в этот четверг состоится встреча с приглашенным экспертом в области недвижимости Давидом Ахинян

Мы ставим перед собой актуальную тему:

“Когда покупать недвижимость? 🏡"

И на протяжении эфира мы с разных сторон рассмотрим рынок недвижимости, чтобы найти ответ на этот вопрос, и также обсудим:

🟢Обзор рынка недвижимости 2025

🟢Какой вид инвестиций в недвижимость сейчас самый выгодный

🟢Новые реалии, где больше всего выгоды для покупателей?

🟢Специфика и особенности рынка недвижимости в Сочи

🟢Как не попасться мошенникам?

🟢Когда всё таки лучше покупать недвижимость для себя?

Приходите задать вопросы!

Будет очень интересный спикер Давид Ахинян:

Бизнес-тренер в сфере недвижимости. Эксперт по созданию и управлению отделами продаж для застройщиков. С 2006 года реализует проекты, обучает риелторов, создает отделы продаж «под ключ» и внедряет инновационные технологии в области продаж недвижимости.

Человек, который знает всё о недвижимости 😉

( Читать дальше )

ЦБ готовится понижать ключевую ставку. Что это значит?

- 22 июля 2025, 22:20

- |

Многие считают, что облигации — это инструмент для пенсионеров.

Но сейчас они дают один из самых высоких, понятных и надёжных доходов на рынке.

Когда акции 2 года стоят на месте или падают (статистика здесь), облигации дают больше 20% дохода!

Несколько фактов:<br>— За полгода ОФЗ и корпоративные облигации выросли в цене на 19%<br>— Доходность по надёжным корпоративным облигациям доходит до 21% годовых на несколько лет.<br>— 25 июля Центробанк может снизить ключевую ставку сразу на 2% <br>— а это сигнал для дальнейшего роста цен на облигации.🤌

Именно сейчас закрывающееся окно возможностей: Почему? <br>когда ключевая ставка падает, длинные облигации с высокой доходностью становятся более ценными, растёт спрос — и стоимость облигаций. В купе с купоном 19-25% годовых вы можете заработать больше 30% годовых.

А если ещё использовать ИИС, можно забыть про налоги с прибыли!

На эфире завтра покажу примеры и инструменты как можно вложиться в облигации просто!

( Читать дальше )

40% россиян живут без накоплений.

- 21 июля 2025, 06:19

- |

Среди тех, кто всё‑таки что‑то отложил:

— 13 % протянут без зарплаты меньше месяца

— 23 % — месяц‑два

— 11 % — три‑шесть месяцев

— 7 % — полгода‑год

— лишь 6 % — больше года.

Это не цифры — это финансовое рабство

Люди отдают своё время, жизнь, в обмен на деньги, чтобы платить за кредитки и жить от зарплаты до зарплаты.

Никакой свободы выбора: где жить, работать, учиться чему-то новому и путешествовать, просто потому что НЕТ отложенных денег, НЕТ никакого капитала!

Капитал — это не запас на «чёрный день», это деньги, которые работают на вас, а не вы на них!😏

Подумайте:

Вы хотите быть в 40 % тех кто живёт в постоянном страхе и стрессе из-за отсутствия уверенности в завтрашнем дне?

Или вы хотите быть вместе со мной: тем кто встречает любой поворот судьбы с абсолютным спокойствием? Быть самодостаточным и независимым человеком?

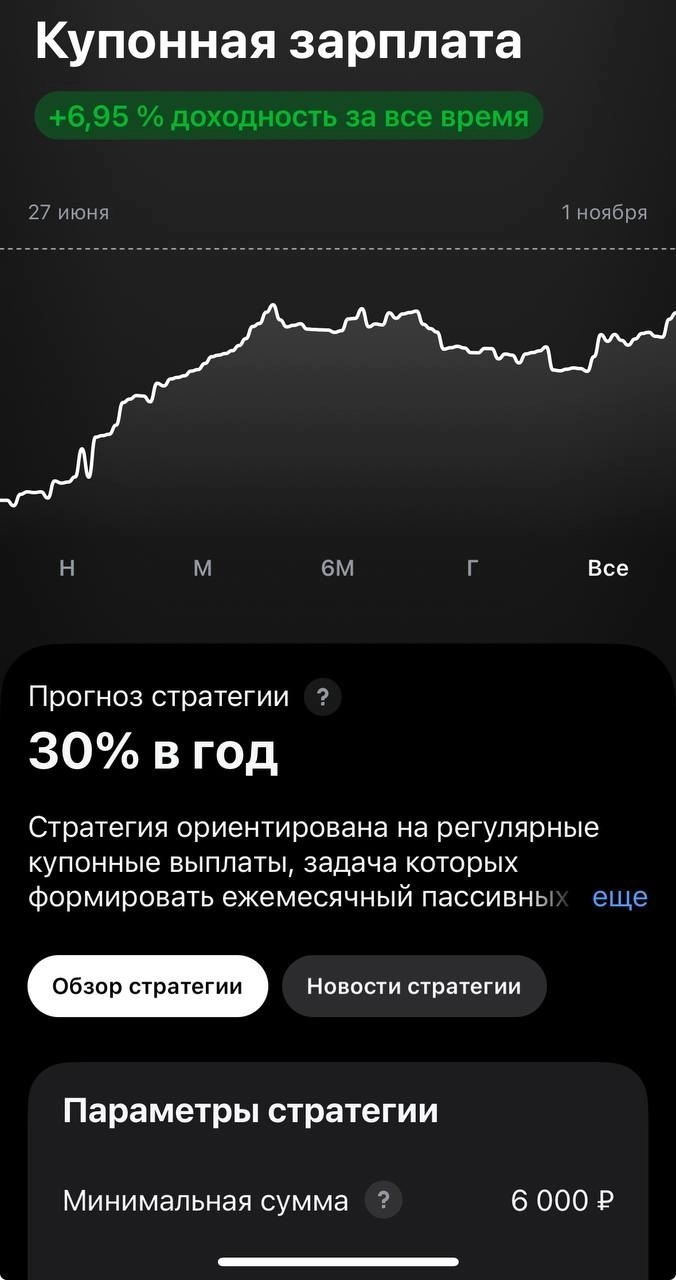

В эту среду 23.07 в 19:00 по МСК, пройдёт эфир «Купонная зарплата»

( Читать дальше )

Где я беру средства на путешествия

- 20 июля 2025, 20:20

- |

Многие знают, что у меня намечается грандиозная поездка в Испанию, Францию и Италию. Этакое турне по Европе с рестораном на фоне Эйфелевой башни и шопингом в Милане на моё 30-летие

На какие деньги, я бронирую жильё в Париже, Венеции, Милане и т.д?

Всё просто, история повторяется как с iPhone, который я беру за наличку.

В этом мне помогает ИНВЕСТКОПИЛКА

Зная, что мне предстоит крупная покупка или поездка за год или почти за год на Инвест.копилке у меня получается накопить кругленькую сумму.

Наглядный пример того, как незаметно для себя можно собрать приличный капитал.

Посмотрите на график.

( Читать дальше )

теги блога Виктория Капмар

- IMOEX

- X5

- X5 Retail Group

- автор

- автоследование

- актив

- акции

- Алексей Бачеров

- аналитика

- бизнес

- биржевая торговля и инвестиции

- ВИМ Ликвидность

- вычет НДФЛ

- гость

- денежный рынок

- деньги

- дефолт

- доход

- знания

- иис

- иис-3

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- интервью

- инфляция

- клиент

- ключевая ставка ЦБ РФ

- крипта

- крипта биткойн

- криптовалюта

- купонные выплаты

- лайфхак

- ЛДВ

- личные финансы

- лукойл

- льгота на долгосрочное владение

- льготы

- льготы по налогам

- мобильный пост

- Мотивация

- мошенники

- налог 3-ндфл декларация ндфлка

- налоги

- налоговая реформа

- налоговые вычеты

- налоговый вычет

- налогообложение на рынке ценных бумаг

- наставник

- начинающий инвестор

- НДФЛ

- недвижимость

- новичкам

- новичку

- Облигации

- обучение

- опыт

- ответы и вопросы

- ответы на вопросы

- отзыв

- отчеты МСФО

- ОФЗ

- оффтоп

- перспектива

- полезно знать

- Портфель инвестора

- прогноз по акциям

- продажи

- пульс

- риск

- Россия

- Руслан Дугаев

- рынок

- сбер

- сбербанк

- Сочи

- стратегии

- стратегия

- Т-БАНК

- Тбанк

- Тинькофф

- трейдинг

- Успех на фондовым рынке

- фин помощь

- Финансовая грамотность

- финансовая подушка

- фонд

- фондвый рынок

- фондовый рынок

- фондовый рынок

- фонды

- фьючерс

- фьючерс MIX

- ЦБ РФ

- цель

- что будет дальше

- экономика

- эксперт

- эфир