SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

30-летний пенсионер

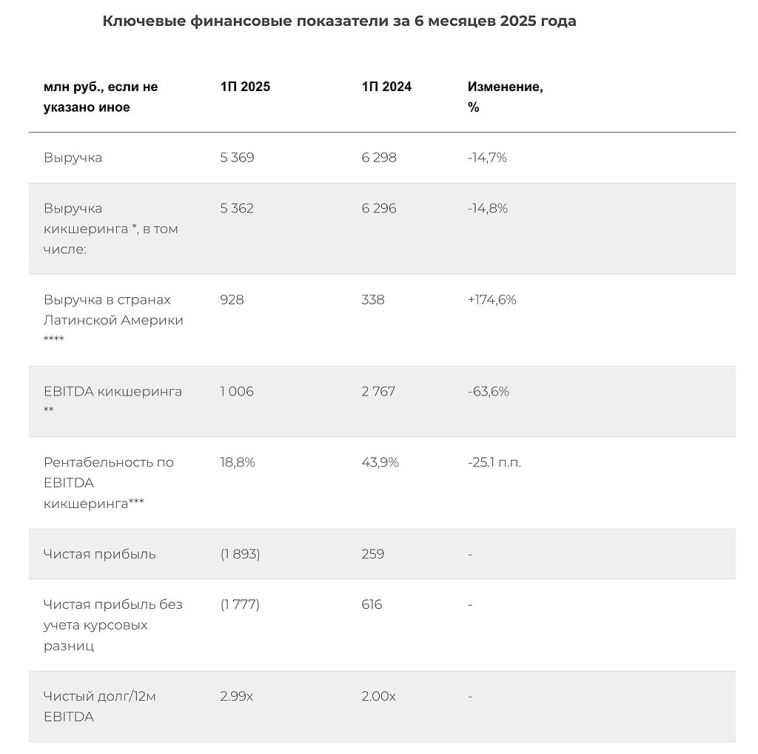

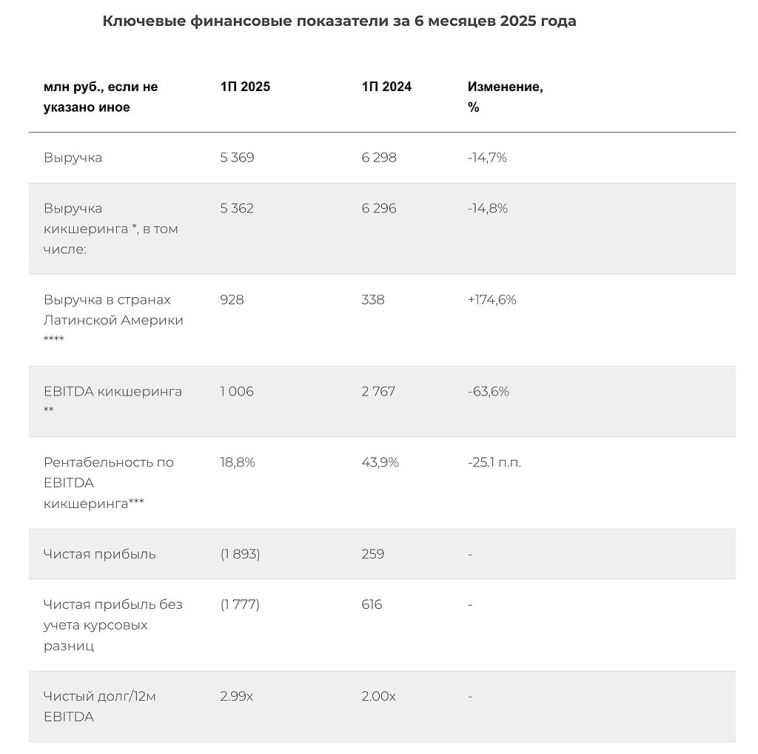

Whoosh отчитался за 6 месяцев 2025 года по МСФО.

- 27 августа 2025, 10:25

- |

🪙Отчет ожидаемо слабый. ⏬

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

( Читать дальше )

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

( Читать дальше )

- комментировать

- 195

- Комментарии ( 0 )

Стоит ли инвестировать небольшие суммы?

- 25 августа 2025, 19:30

- |

🪙

Инвестировать небольшие суммы не просто нужно, а обязательно. И да, с их помощью можно создать большой капитал.

Пример: пенсионный портфель и портфель pocket_money. Первому портфелю в октябре будет 4 года, второму — в сентябре — 3. Сумма на 2х счетах скоро приблизится к 400 тыс рублей. Причём пополнения начинались с 1000 (сейчас 1200) и 500 рублей в неделю.

Почему инвестировать небольшие суммы — это отличная идея?

1. Вырабатывает финансовую дисциплину. Регулярное отложение денег (даже маленьких) превращается в привычку. Вы начинаете жить с мыслью, что часть дохода принадлежит не вам сегодняшнему, а вам будущему.

2. Снимает психологический барьер. Не у всех есть крупная сумма для старта. Мысль «вот накоплю 100 000 и тогда начну», часто это ведёт к тому, что вы не начинаете никогда. Начать с 1000–2000 рублей в месяц — это просто, и это не бьет по бюджету.

3. Действует сила сложного процента (магия капитализации). Это главный союзник любого инвестора, особенно начинающего с малых сумм. Проценты начинают начисляться не только на ваши первоначальные вложения, но и на уже накопленные проценты. Со временем этот эффект снежного кома становится огромным.

( Читать дальше )

Инвестировать небольшие суммы не просто нужно, а обязательно. И да, с их помощью можно создать большой капитал.

Пример: пенсионный портфель и портфель pocket_money. Первому портфелю в октябре будет 4 года, второму — в сентябре — 3. Сумма на 2х счетах скоро приблизится к 400 тыс рублей. Причём пополнения начинались с 1000 (сейчас 1200) и 500 рублей в неделю.

Почему инвестировать небольшие суммы — это отличная идея?

1. Вырабатывает финансовую дисциплину. Регулярное отложение денег (даже маленьких) превращается в привычку. Вы начинаете жить с мыслью, что часть дохода принадлежит не вам сегодняшнему, а вам будущему.

2. Снимает психологический барьер. Не у всех есть крупная сумма для старта. Мысль «вот накоплю 100 000 и тогда начну», часто это ведёт к тому, что вы не начинаете никогда. Начать с 1000–2000 рублей в месяц — это просто, и это не бьет по бюджету.

3. Действует сила сложного процента (магия капитализации). Это главный союзник любого инвестора, особенно начинающего с малых сумм. Проценты начинают начисляться не только на ваши первоначальные вложения, но и на уже накопленные проценты. Со временем этот эффект снежного кома становится огромным.

( Читать дальше )

ЗП Миллера и Сечина.

- 24 августа 2025, 18:27

- |

🪙 В Госдуме предложили сократить зарплаты Миллера и Сечина в 1000 раз.

Депутат Госдумы Дмитрий Гусев сообщил, что подготовил законопроект, ограничивающий размеры вознаграждений руководителей компаний. По его словам, инициатива предусматривает, что максимальная зарплата в организации не может превышать минимальную более чем в пять раз.

В случае принятия законопроекта доходы отдельных топ-менеджеров госкорпораций должны будут сократиться в сотни раз. Так, согласно утечкам ФНС, годовой доход главы «Газпрома» Алексея Миллера в 2018 году составлял 1,9 млрд рублей, что эквивалентно 158,3 млн рублей в месяц или около 5,2 млн рублей в день. Для сравнения, Миллер получает за один день столько же, сколько новичок зарабатывает за 16 лет, а его месячный доход равен зарплате рядового сотрудника за 330 лет.

Еще более разителен разрыв в случае главы «Роснефти» Игоря Сечина. Его годовой доход в 2024 году превысил 4,59 млрд рублей, что соответствует 382,5 млн рублей в месяц или более 12,6 млн рублей в день. Для сравнения, за один день Сечин получает столько же, сколько сотрудник без опыта заработает за 30 лет. Его месячный доход эквивалентен зарплате новичка почти за 638 лет.

( Читать дальше )

Депутат Госдумы Дмитрий Гусев сообщил, что подготовил законопроект, ограничивающий размеры вознаграждений руководителей компаний. По его словам, инициатива предусматривает, что максимальная зарплата в организации не может превышать минимальную более чем в пять раз.

В случае принятия законопроекта доходы отдельных топ-менеджеров госкорпораций должны будут сократиться в сотни раз. Так, согласно утечкам ФНС, годовой доход главы «Газпрома» Алексея Миллера в 2018 году составлял 1,9 млрд рублей, что эквивалентно 158,3 млн рублей в месяц или около 5,2 млн рублей в день. Для сравнения, Миллер получает за один день столько же, сколько новичок зарабатывает за 16 лет, а его месячный доход равен зарплате рядового сотрудника за 330 лет.

Еще более разителен разрыв в случае главы «Роснефти» Игоря Сечина. Его годовой доход в 2024 году превысил 4,59 млрд рублей, что соответствует 382,5 млн рублей в месяц или более 12,6 млн рублей в день. Для сравнения, за один день Сечин получает столько же, сколько сотрудник без опыта заработает за 30 лет. Его месячный доход эквивалентен зарплате новичка почти за 638 лет.

( Читать дальше )

Самолет.

- 21 августа 2025, 17:04

- |

🏠 В офисах застройщика «Самолёт» прошли обыски, сообщили в Следственном комитете по городу Санкт-Петербург.

Причина — не сданные вовремя два ЖК в Петербурге. Возбуждены уголовные дела по статье мошенничество.

В компании подтвердили факт. Обыски изданию РИА назвали «рабочей проверкой документации».

Причиной затянувшихся сроков назвали «сложности с обеспечением рабочей силой». В компании заверили, что строительство двух жилых комплексов ведётся в усиленном режиме.

Ведутся финишные работы по внутренней приёмке квартир. В ряде секций уже выдаются ключи. Объекты взяты на особый контроль главным офисом девелопера, — говорится в заявлении компании.

Накануне глава следкома Александр Бастрыкин поручил возбудить уголовное действие из-за жалоб дольщиков ЖК «Новое Колпино». Задержка именно этого жилого комплекса, а также ЖК «Курортный Квартал», и стали поводом для разбирательств.

#самолет

Причина — не сданные вовремя два ЖК в Петербурге. Возбуждены уголовные дела по статье мошенничество.

В компании подтвердили факт. Обыски изданию РИА назвали «рабочей проверкой документации».

Причиной затянувшихся сроков назвали «сложности с обеспечением рабочей силой». В компании заверили, что строительство двух жилых комплексов ведётся в усиленном режиме.

Ведутся финишные работы по внутренней приёмке квартир. В ряде секций уже выдаются ключи. Объекты взяты на особый контроль главным офисом девелопера, — говорится в заявлении компании.

Накануне глава следкома Александр Бастрыкин поручил возбудить уголовное действие из-за жалоб дольщиков ЖК «Новое Колпино». Задержка именно этого жилого комплекса, а также ЖК «Курортный Квартал», и стали поводом для разбирательств.

#самолет

Pocket_money. Нам скоро 3 года!

- 20 августа 2025, 18:25

- |

💡Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь — 73,6 к

Ноябрь — 75,5 к

Декабрь — 89,2 к

Январь — 91,2 к

Май — 97,9 к.

Июнь — 102 к.

Август — 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) — 10 тыс рублей, еженедельное пополнение — по 500 рублей. Всего пополнений на 87 к.

Текущая сумма — 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

( Читать дальше )

Размер портфеля:

Октябрь — 73,6 к

Ноябрь — 75,5 к

Декабрь — 89,2 к

Январь — 91,2 к

Май — 97,9 к.

Июнь — 102 к.

Август — 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) — 10 тыс рублей, еженедельное пополнение — по 500 рублей. Всего пополнений на 87 к.

Текущая сумма — 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

( Читать дальше )

Итоги недели.

- 17 августа 2025, 12:54

- |

🪙 Индекс Мосбиржи уже выше 3000 пунктов, +3% по итогам недели. $TMOS@

Рынок следил за каждым шагом двух президентов навстречу друг другу. Встреча прошла на 10 из 10, по мнению Трампа. О чем то договорились, но не совсем понятно о чем.

Мероприятие не принесло конкретных результатов, их и не предполагалось изначально. Но то что есть диалог, это уже хорошо.

Трамп сказал европейским лидерам, что можно быстро заключить мирный договор, если Зеленский согласится передать России весь Донбасс, включая территории, не находящиеся под российским контролем — NYT

Прочие новости:

— Госпакет в ЮГК (67%), ранее принадлежавший Струкову, хотят продать структуре Газпромбанка, рыночная стоимость ₽85 млрд. $UGLD

— Акционеры одобрили ликвидацию ПАО Лензолото. Ожидаемо.

— Совет директоров Хедхантера рекомендовал дивиденды за 1п — 233 руб/акц (6,4% к текущей). Выше ожиданий в 200 руб. Компания отчиталась неплохо за 2 кв.

Выручка ₽10,14 млрд (+3,3% г/г), Скорр. чистая прибыль ₽4,9 млрд (+11,1% г/г), Скорр. EBITDA ₽5,33 млрд (+6,7% г/г). $HEAD

( Читать дальше )

Рынок следил за каждым шагом двух президентов навстречу друг другу. Встреча прошла на 10 из 10, по мнению Трампа. О чем то договорились, но не совсем понятно о чем.

Мероприятие не принесло конкретных результатов, их и не предполагалось изначально. Но то что есть диалог, это уже хорошо.

Трамп сказал европейским лидерам, что можно быстро заключить мирный договор, если Зеленский согласится передать России весь Донбасс, включая территории, не находящиеся под российским контролем — NYT

Прочие новости:

— Госпакет в ЮГК (67%), ранее принадлежавший Струкову, хотят продать структуре Газпромбанка, рыночная стоимость ₽85 млрд. $UGLD

— Акционеры одобрили ликвидацию ПАО Лензолото. Ожидаемо.

— Совет директоров Хедхантера рекомендовал дивиденды за 1п — 233 руб/акц (6,4% к текущей). Выше ожиданий в 200 руб. Компания отчиталась неплохо за 2 кв.

Выручка ₽10,14 млрд (+3,3% г/г), Скорр. чистая прибыль ₽4,9 млрд (+11,1% г/г), Скорр. EBITDA ₽5,33 млрд (+6,7% г/г). $HEAD

( Читать дальше )

Пенсионный портфель. Часть 63.

- 15 августа 2025, 09:45

- |

💡Последний раз писал про этот портфель 19 июня.

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON@

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции — 65%, облигации — 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть — это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля — это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

( Читать дальше )

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON@

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции — 65%, облигации — 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть — это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля — это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

( Читать дальше )

Подборка ВДО.

- 13 августа 2025, 15:59

- |

🪙 Уже делал подборку «надежных» облигаций. Но не всем нужна надежность, некоторым инвесторам более важно получать высокий доход.

Особенности ВДО:

Низкий кредитный рейтинг — обычно не выше уровня BBB или облигации не имеют рейтинга вовсе.

Небольшой объём выпуска — обычно в пределах 1 млрд рублей.

Высокая купонная ставка — чтобы привлечь инвесторов, эмитенты предлагают ставки, которые превышают ключевую ставку ЦБ на 5% и более.

🪙 Риски, связанные с ВДО:

Риск дефолта — эмитент может не вернуть долг инвесторам.

Риск банкротства — закрытие работы компании-эмитента из-за долгов.

Низкая ликвидность — сложно быстро продать облигации по рыночной цене.

Инвестирование в ВДО требует тщательного анализа и диверсификации портфеля. Помните об этом.

Сделал небольшую подборку таких облигаций. Хотя ВДО некоторые из них можно назвать с натяжкой. Например Брусника, Самолет и Евротранс не совсем подходят по кредитному рейтингу. У них рейтинг немного выше.

По доходности не дотягивают Самолет, М.Видео и Евротранс ( доходность ниже).

( Читать дальше )

Особенности ВДО:

Низкий кредитный рейтинг — обычно не выше уровня BBB или облигации не имеют рейтинга вовсе.

Небольшой объём выпуска — обычно в пределах 1 млрд рублей.

Высокая купонная ставка — чтобы привлечь инвесторов, эмитенты предлагают ставки, которые превышают ключевую ставку ЦБ на 5% и более.

🪙 Риски, связанные с ВДО:

Риск дефолта — эмитент может не вернуть долг инвесторам.

Риск банкротства — закрытие работы компании-эмитента из-за долгов.

Низкая ликвидность — сложно быстро продать облигации по рыночной цене.

Инвестирование в ВДО требует тщательного анализа и диверсификации портфеля. Помните об этом.

Сделал небольшую подборку таких облигаций. Хотя ВДО некоторые из них можно назвать с натяжкой. Например Брусника, Самолет и Евротранс не совсем подходят по кредитному рейтингу. У них рейтинг немного выше.

По доходности не дотягивают Самолет, М.Видео и Евротранс ( доходность ниже).

( Читать дальше )

Отчет Диасофт.

- 12 августа 2025, 19:13

- |

🪙 «Диасофт» опубликовал финансовые результаты за I квартал 2025 финансового года, закончившийся 30 июня 2025 года

— Выручка выросла на 12% в годовом сопоставлении и составила ₽2,4 млрд

— Законтрактованная выручка достигла ₽23,9 млрд, продемонстрировав рост на 23%

— EBITDA составила ₽421,3 млн, сократившись на -28,7%

— Рентабельность по EBITDA — 17,6% против 28% ранее

— Чистая прибыль упала на 49,3%, до ₽252,9 млн

— На 30 июня у компании был отрицательный чистый долг за счет исторически сильной денежной позиции и отсутствия долговой нагрузки.

«При этом мы по-прежнему скептично смотрим на возможность компании выполнить свою цель по росту выручки на 20% по итогам года. Сильные результаты за первый финквартал могли быть связаны с переносом контрактов с предыдущих периодов. В таком случае, результаты второго финансового квартала могут быть существенно хуже», — предупредили эксперты.

За год акции упали на 44%, а с момента IPO примерно на 54 %.

Российские IT компании отчитываются слабо в последнее время.

( Читать дальше )

— Выручка выросла на 12% в годовом сопоставлении и составила ₽2,4 млрд

— Законтрактованная выручка достигла ₽23,9 млрд, продемонстрировав рост на 23%

— EBITDA составила ₽421,3 млн, сократившись на -28,7%

— Рентабельность по EBITDA — 17,6% против 28% ранее

— Чистая прибыль упала на 49,3%, до ₽252,9 млн

— На 30 июня у компании был отрицательный чистый долг за счет исторически сильной денежной позиции и отсутствия долговой нагрузки.

«При этом мы по-прежнему скептично смотрим на возможность компании выполнить свою цель по росту выручки на 20% по итогам года. Сильные результаты за первый финквартал могли быть связаны с переносом контрактов с предыдущих периодов. В таком случае, результаты второго финансового квартала могут быть существенно хуже», — предупредили эксперты.

За год акции упали на 44%, а с момента IPO примерно на 54 %.

Российские IT компании отчитываются слабо в последнее время.

( Читать дальше )

Почему стоит держать акции в портфеле даже в кризис?

- 11 августа 2025, 19:06

- |

🍎Держать акции в портфеле во время кризисов — это сложное, но стратегически важное решение для долгосрочного инвестора. Вот ключевые причины, почему не стоит полностью выходить из рынка, несмотря на панику:

1. Риск «пропустить восстановление».

Самые сильные дни роста часто следуют сразу за самыми сильными падениями и концентрируются в короткие периоды. Если вы вышли из рынка, угадать идеальный момент для возвращения практически невозможно или достаточно сложно.

Исторические примеры: После кризиса 2008 года многие инвесторы, продавшие на дне, не решались вернуться и пропустили значительную часть мощнейшего бычьего рынка, который длился более 10 лет.

Можно вспомнить и 2022 год, когда Сбер можно было купить по 100-120 р, сейчас таких цен уже нет даже близко.

Пропуск даже нескольких лучших дней за десятилетие может катастрофически снизить итоговую доходность портфеля.

2. Акции — актив для долгосрочного роста:

Историческая тенденция.

Несмотря на кризисы, войны, рецессии, фондовый рынок в долгосрочной перспективе (10+ лет) всегда показывал рост. Кризисы — болезненные, но временные явления в этом долгом восходящем тренде.

( Читать дальше )

1. Риск «пропустить восстановление».

Самые сильные дни роста часто следуют сразу за самыми сильными падениями и концентрируются в короткие периоды. Если вы вышли из рынка, угадать идеальный момент для возвращения практически невозможно или достаточно сложно.

Исторические примеры: После кризиса 2008 года многие инвесторы, продавшие на дне, не решались вернуться и пропустили значительную часть мощнейшего бычьего рынка, который длился более 10 лет.

Можно вспомнить и 2022 год, когда Сбер можно было купить по 100-120 р, сейчас таких цен уже нет даже близко.

Пропуск даже нескольких лучших дней за десятилетие может катастрофически снизить итоговую доходность портфеля.

2. Акции — актив для долгосрочного роста:

Историческая тенденция.

Несмотря на кризисы, войны, рецессии, фондовый рынок в долгосрочной перспективе (10+ лет) всегда показывал рост. Кризисы — болезненные, но временные явления в этом долгом восходящем тренде.

( Читать дальше )

теги блога 30-летний пенсионер

- итоги дня

- пенсия

- США

- IMOEX

- IPO

- IPO 2024

- OZON

- Softline

- SPO

- Whoosh

- X5

- акрон

- акции

- алроса

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВИМ Ликвидность

- вклады

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Депозиты

- диверсификация

- дивиденды

- доллар рубль

- Дональд Трамп

- заблокированные активы

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- мирные переговоры

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- национализация активов

- НДФЛ

- нлмк

- Новатэк

- Новости

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- ПИК СЗ

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- сургутнефтегаз

- Т-Банк инвестиции

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- экономика России

- Элемент

- Яндекс